APP注意到,欧元面临的政治环境突然恶化,投资者通常会抛售欧元。但全球利率前景越来越难以预测,这让欧元前景蒙上了一层阴影。

到目前为止,结果是欧元在过去一周略有下跌,但与美元六个月和一年的平均水平一致。由于 5 月份美国通胀报告弱于预期,导致美国国债收益率下降,以及极右翼政党在欧盟选举中获胜的影响,欧元陷入困境,交易员建议使用美元以外的其他外汇对对欧元进行押注。

欧元兑美元走势

上周,在法国总统马克龙宣布提前选举后,欧盟议会的投票结果出现了新的变化。出现极右翼总理的前景,促使投资者抛售法国资产。法国退欧突然成为一个不容忽视的担忧,金融市场回避政治波动。德国执政联盟也遭受了类似的惨败,而反对党右翼政党的表现要好一些。唯一明显获胜的执政党是意大利总理梅洛尼的右翼意大利兄弟党。

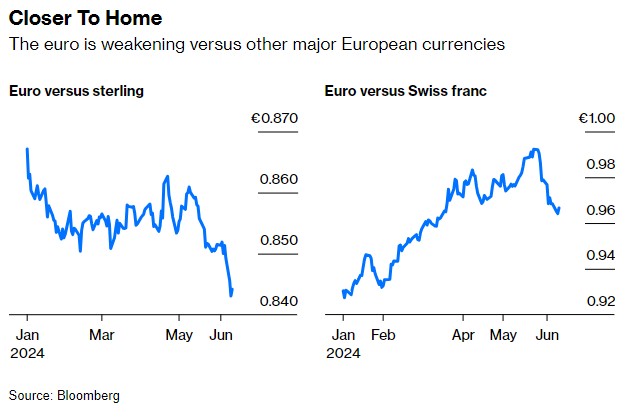

外汇策略师Audrey Childe-Freeman表示,欧元兑瑞士法郎或英镑的看跌前景更为明显。即使 1.5% 的官方利率远低于其他央行的利率,瑞郎的避险地位也是不言而喻的。欧洲央行本月初将存款利率下调至 3.5%,与英国央行 5.25% 的利率差距进一步拉大。

但对货币市场动态影响更深远的可能是英国与法国在政治稳定问题上互换位置。英国反对党工党有望在 7 月 4 日赢得多数席位,投资者认为自 2016 年英国脱欧公投以来,英国政府经历了八年的动荡,而工党有望迎来五年或更长时间的稳定执政。如果从下个月开始,法国要忍受与马克龙不同党派、财政理念不同的总理共存,这将是一次戏剧性的角色转换。法国财政部长布鲁诺·勒梅尔上周五暗示,选举后他可能不会留任。

欧元兑英镑和瑞郎走势

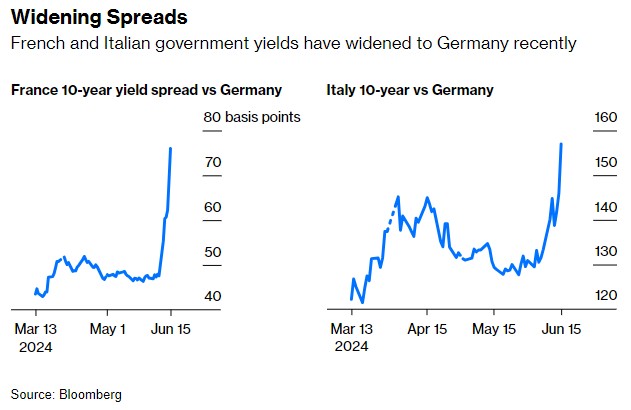

在7月7日的最后一轮投票结果出来之前,法国政府债券对德国国债的收益率溢价(上周跃升至创纪录的7年高点)可能会保持在高位。法国和意大利可能很快就要受制于欧盟委员会所谓的“超额赤字程序”(Excess Deficit Procedure),这也于事无补。最近它们各自年度预算赤字的恶化,加上总债务的增加,意味着欧盟可能不得不严肃起来。

法国和意大利国债对德国国债的收益率溢价在持续走高

法国的信用评级已两次被下调至 AA-,惠誉评级于去年 10 月 20 日首次下调,标准普尔全球评级于 5 月 31 日再次下调。穆迪投资者服务公司目前将法国的评级上调一级,为 Aa2,展望稳定。该公司上周表示,“鉴于下一届政府将继承严峻的财政状况,潜在的政治不稳定是一种信用风险。”进一步的降级(至少是评级展望)似乎是不可避免的。

欧洲央行发布的一份报告强调,欧元的全球储备货币地位也面临威胁。过去一年,外国央行已将欧元持有量削减逾 1000 亿欧元,欧元在全球的份额降至三年来的最低水平 20%。日本和瑞士都已清算外汇储备以捍卫本国货币。

俄罗斯曾将近一半的外汇储备以欧元持有,作为一种远离美元的多元化战略。这种方法现在受到质疑,因为布鲁塞尔的托管机构 Euroclear 不会从俄罗斯国家账户中释放任何证券。七国集团领导人周四同意将俄罗斯持有的债券中的 500 亿美元利润转移到乌克兰。

欧洲央行行长拉加德在 6 月 6 日降息后的新闻发布会上说了“祝你度过一个愉快的夏天”,这被解读为 7 月 18 日的下次会议不太可能出现第二次连续降息。此外,9 月 12 日的季度政策审查结果也故意保持悬而未决。

欧洲央行需要支撑的经济要弱得多,但它将很难继续独自行动。美联储何时以及是否会降低借贷成本将产生更为深远的影响。美国国债收益率以及美元走势决定了全球局势。

5 月份美国核心消费者价格仅上涨 0.16%——为 2021 年 8 月以来的最低水平——以及生产者价格创七个月来最大降幅,这重新引发了市场对美联储今年将如何积极放松货币政策的预期,支撑了欧元兑美元的价值。

但事实证明,在当前的经济环境下,判断美联储的方向和势头极其困难。

拉加德曾多次强烈反驳有关欧洲央行实际上依赖美联储的指控;但她宣称的数据依赖性掩盖了这样一个事实:制定政策的不仅是欧元区数据,还有美国数据和美联储的反应。对欧元政治或经济前景的猜测最好尽可能远离美元的影响——否则遭受重创的风险很高。