2008年金融危机爆发之后,美联储的政策制定者担心经济通缩的严重程度很可能会失控。因此,美联储当时试图通过使用非常规的政策手段和途径来确保美国经济和通胀水平稳定维持在合理区间,间接推高了全球原油市场价格。

从美联储于2008年12月开启第一轮量化宽松(QE)货币政策周期以来,全球原油价格就见底反弹。此后,在三轮QE的支持下,油价一直维持在80美元/桶以上的历史高位。此后,随着美联储开始收紧货币政策,全球原油市场受到较大冲击,带动油价大幅跳水。

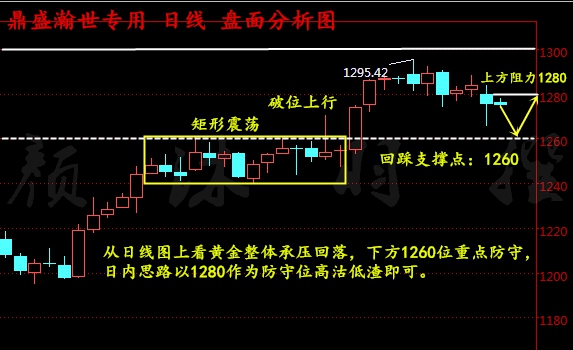

油价

可以发现,在美联储实施量化宽松的货币政策后,全球原油长期维持在80美元/桶以上的高位。这是因为,随着美联储向美国经济注入4.5万亿新印出来的钞票,这些美元资金必然会流入一些资产市场并推高资产价格。

2000年1月至2008年11月期间,美联储尚未推出量化宽松的货币政策,当时原油平均价格仅为50美元/桶。接下来量化宽松周期从2008年12月开启并一直延续到2014年11月,这一阶段内全球原油市场平均价格一路攀升至87美元/桶的高位,其中2010年10月至2014年11月期间全球原油平均价格甚至高达95美元/桶,单月平均价格没有跌破过80美元/桶。此后,美联储量化宽松周期于2014年12月正式结束,截至今日,全球原油平均价格又回到47美元/桶的低位。

美联储货币政策对全球油价的影响显而易见。对比美联储的资产负债表规模增速以及全球原油市场价格,可以看到,在量化宽松周期内,美联储资产总额与全球原油平均价格走势之间存在较强的正相关性。

不过,美联储宽松的货币政策不仅仅扭曲了全球原油市场价格,还在能源行业内产生了意想不到的其他效应。从2000年至2008年11月金融危机爆发之前,尽管全球原油市场价格稳步上升,同时全球经济发展对原油的需求量也在不断攀升,但是美国页岩油和致密油的每日平均产量仅仅从40万桶的水平小幅上升至50万桶。

但是,进入2009年之后,美联储开始推行零利率货币政策,同时美国银行大量发行资产质量不高的贷款,带动美国银行业的平均利差快速反弹,这些因素都推动全球原油价格长期维持在80美元/桶的高位之上。在当时几乎零成本的宽松融资环境中,大量能源企业借助低成本融资资金来更新生产技术,在短短五年内将美国致密油每日平均产量推升400万桶。

因此,分析师指出,美联储在金融危机爆发后推行的宽松货币政策是为了刺激通胀上升,但是结果这种低成本的融资环境导致企业过度加杠杆以及过量生产的问题。随着全球原油市场价格见顶后大幅回落,这种宽松货币政策反而带来了经济通缩的后遗症。

但是,如今随着美联储结束量化宽松周期并收紧货币政策,美国致密油生产行业可能会进入寒冬。随着美联储逐步提高基准利率,美国银行业平均利差也开始快速收敛,全球原油价格在历史平均水平上窄幅震荡,以及美国致密油产量上升加剧全球范围内原油供应量过剩问题等因素,都对美国致密油行业发展产生较大限制,甚至或将成为引发下一轮美国经济衰退的导火索。

尽管如此,如果深入分析美国原油市场供需关系以及价格走势之间存在的关联性,分析师发现似乎美国原油产量对美国原油市场需求量以及原油价格涨跌不会产生任何影响。过去数十年中,有两个时间段内全球原油价格大幅上涨,同期美国国内原油需求量迅速回暖。但是在这两个时间段内,美国国内原油产量整体出现小幅下跌的迹象。

其中,从1973年至1981年,全球原油市场价格涨幅高达965%,同期美国国内原油消耗量也随之攀升但此后迅速回落,但是当时美国国内原油产量累计下降6%。同时,在1998年至2008年期间,全球原油市场价格累计上涨7倍,同期美国国内原油消耗量也出现快速上涨后迅速回落的规律,但是当时美国国内原油产量累计下降20%。