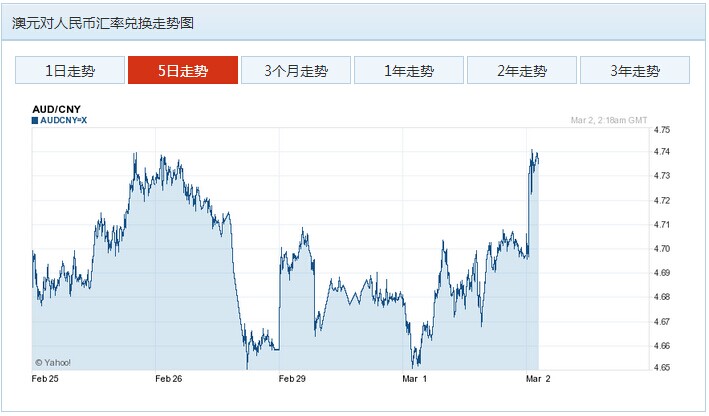

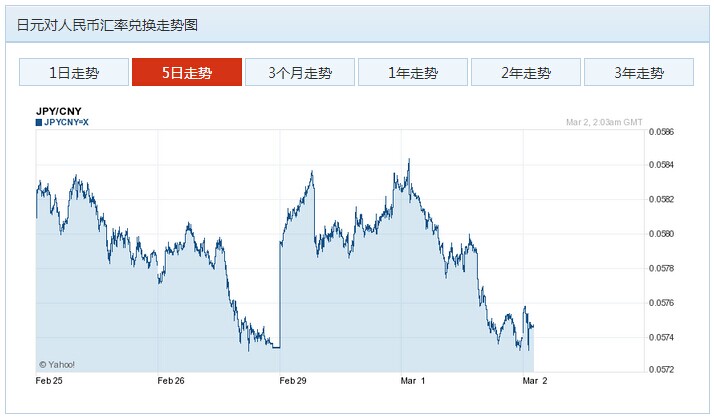

今年迄今为止表现出色的日元隔夜成为被“屠戮”的对象。美国制造业和建筑业数据带来了美国经济重拾动能的希望,提升了美联储年内加息的预期,这给美元带来支持;另一方面,美股周二创下一个月来最大单日升幅,并创1月初以来最高收盘水准,令市场风险偏好情绪升温,从而导致投资者纷纷抛售避险货币日元,此外,有关日本当局将推出更多刺激措施的传闻也打击了日元。

美元兑日元走势图

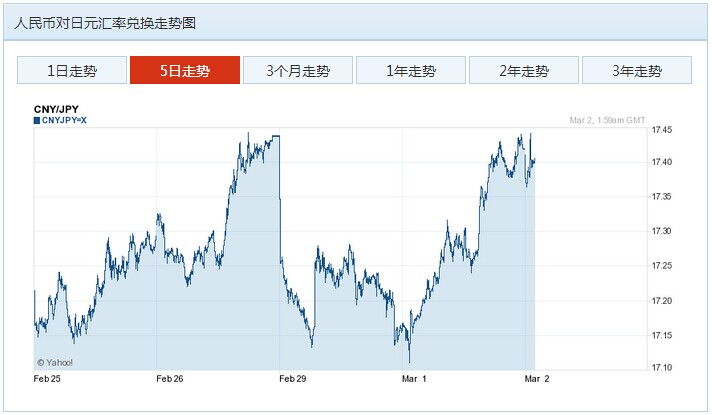

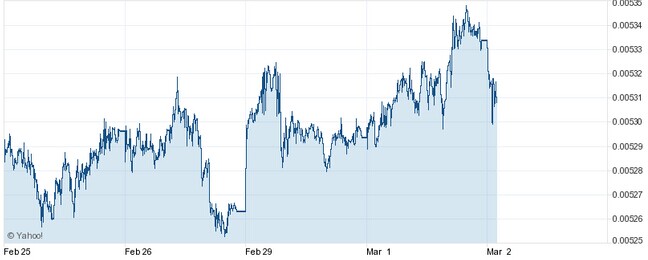

周二(3月1日)日元对全部31种主要对手货币下跌。欧元/日元从近三年低点122.085反弹,升向124.00。美元/日元升至近两周最高水准114.19,涨幅达1.2%。澳元/日元上涨逾1.5%,涨向82.00,纽元/日元回升至75.50上方。

欧元兑日元4小时图

受避险需求影响,2月份日元兑欧元大涨7.1%,日元兑美元上涨7.5%,是2008年10月份最大月度涨幅。

分析师称,日本央行(BOJ)追加刺激措施的预期,以及周二强劲的制造业数据发布后,美联储(FED)今年至少加息一次的预期增强,合力推高美元。

美国供应管理协会(ISM)周二公布的数据显示,2月制造业指数自前月的48.2上涨至49.5,优于市场预期的48.5。

期货市场行情显示,美联储今年加息的几率已从之前的36%升至50%上方。

美元指数周二纽约尾盘上涨0.2%,报98.36,此前触及接近一个月高位98.57。

澳洲国民银行(NAB)分析师在一份报告中写道:“风险偏好升温导致日元在过去24个小时内成为表现最差的主要货币。市场人气好转也提振了大宗商品价格,受此影响,商品相关货币的表现好于其他货币。”

Federated Investors国际固定收益部门负责人Ihab Salib称,此前日元上涨有点过度。

西联公司旗下Western Union Business Solutions驻华盛顿的分析师Joe Manimbo说:“3月风险资产开局不错,为兑现日元上个月的大涨提供了一个借口;这最多是试探性的。”

受美元走强打压,金价周二转跌。周二尾盘现货金跌0.2%,报1,235.96美元/盎司。美国4月期金收跌0.3%,报1,230.80美元/盎司。

周三亚市早盘,现货金进一步扩大跌幅,最新报1,226.20美元/盎司。

因全球经济忧虑刺激避险买盘,现货金价上月收获四年来最大月涨幅。

U.S. Bank Wealth Management的高级投资策略师Rob Haworth表示:“美元走强在一定程度上阻碍金市目前的表现,尽管有很多投机资金做多黄金,且交易所交易产品的资金流入升至2009年2月以来第二高水平。”

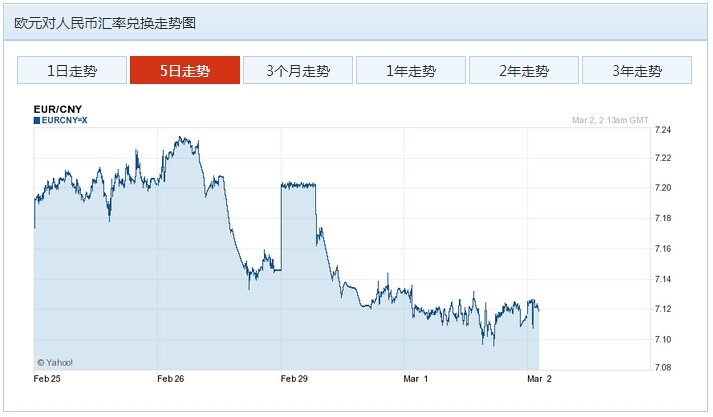

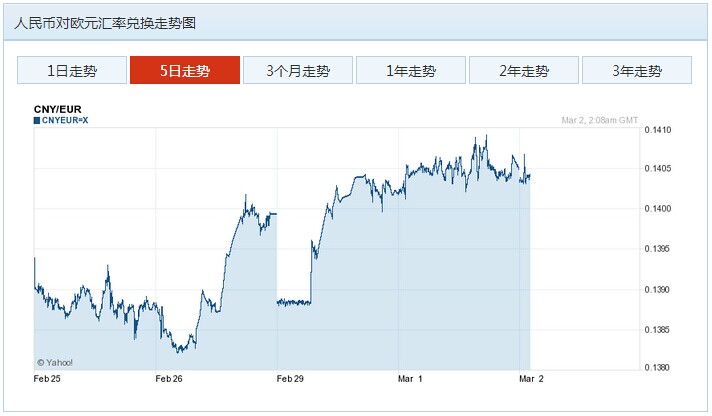

欧元前景也不妙

欧元/美元周三亚市早盘基本持平,报1.0873,隔夜一度触及一个月低位,报1.0835。

分析师称,交易员在欧洲央行(ECB)3月10日政策会议前卖出欧元,预计在这次会议上将宣布更多刺激措施。

2月11日欧元/美元触及10月21日来最高位1.1375,之后欧元一路下滑。

Macquarie Limited全球利率和汇市策略师Thierry Albert表示:“预计欧洲央行和日本央行将出台更多刺激措施。”

欧洲央行行长德拉基((Mario Draghi))周二表示,欧元区经济增长和通胀前景已经减弱,欧洲央行3月政策决定将需考虑这种恶化的前景。该央行将在必要时毫不犹豫地行动。

欧元区2月通胀率降至负值,逊于本来就很低的预期,欧洲央行3月10日政策会议几乎确定将公布新的宽松举措。

德拉基在3月1日的信中对欧洲议会议员表示:“政策评估必须考虑如下背景,即先前预估面临的下档风险增加,同时新兴市场经济增长前景不确定性升温,金融和大宗商品市场走势震荡,以及地缘政治风险,在这种环境下,欧元区的通胀表现继续弱于预期。”

近期出炉的景气指数和采购经理人指数(PMI)都意外疲弱,而剔除食品与能源价格的核心通胀率也下滑,说明低油价正在影响其他商品和服务的价格,产生可能导致低通胀根深蒂固的所谓第二轮效应。

欧盟统计局周一公布,欧元区2月消费者物价调和指数(HICP)初值年率下跌0.2%。该数据低于预估,且为9月以来通胀率首次出现负值,当时为下跌0.1%。接受外媒调查分析师平均预估2月通胀年率为持平。

NAB外汇策略全球联席主管Ray Attrill指出:“目前欧元区四大经济体的通胀率都降至零以下...这被认为是欧洲央行获得了一份在3月10日采取强力回应行动的授权书。”

欧洲央行料将在3月会议上调降存款工具利率10个基点至负0.4%,但市场对央行还会采取哪些其他举措的看法分歧。一些人预期,欧洲央行将提高每月600亿欧元的资产购买规模,另一些人则认为央行只会对量化宽松政策进行技术性调整;部分人士预计,央行将推出多层存款利率体系。

聚焦“小非农”

北京时间周三21:15,有“小非农”之称的ADP数据将出炉,分析师预计这项民间就业数据2月表现疲软。

部分公司在1月调查期结束后宣布了大规模裁员,包括高盛、Tiffany、强生、巴克莱、斯伦贝谢、史泰博、雅虎、戴姆勒和Citadel。

外媒调查预计,2月份ADP私营部门就业人数将增长18.8万,弱于1月的20.5万。

ADP数据和非农就业有较强正相关性,通常可作为当月非农就业人数变化的先导指标。

北京时间周三23:00,旧金山联储主席威廉姆斯(John Williams)将发布讲话。

此外,北京时间周四03:00,美联储将发布经济状况褐皮书,投资者将从中进一步了解当前美国经济的状况,从而获悉美联储对于后续货币政策前景方面的线索。

本周美元指数延续上周五以来的升势,分析师指出,如果本周发布的非农报告依然强劲,预计美联储应该会将加息重新提上日程,从而继续给美元构成提振。

美国劳工部定于北京时间周五21:30公布2月非农就业报告。接受媒体调查的经济学家的预期中值显示,美国2月非农就业人口料增加19.5万人,上月为增加15.1万人。2月失业率料持平于4.9%。

此外薪资数据也值得投资者高度关注。2月平均每小时工资月率料增长0.2%,升幅低于上月的0.5%;2月平均每小时工资年率升幅料持平于2.5%。

澳新银行(ANZ)驻新加坡外汇策略师Khoon Goh说:“美元反弹表明,经济数据和美联储政策前景仍是汇市的重要驱动因素。如今看涨美元的人气并非很浓,假如本周发布的美国关键经济数据优于预期,则美元有望进一步走强。”

上周五美国意外上修去年四季度的国内生产总值(GDP)增幅,一个衡量通胀率的指标创2014年10月以来的最大涨幅。同时,花旗经济意外指数(Citi Economic Surprise Index)也从本月初的低达-55.70的水平升至-21.40,创出1月8日以来的最高水准。