由于地缘政治的持续紧张、全球经济发展的不确定性以及美元走弱等多个因素的影响,今年以来黄金价格持续走强,目前COMEX黄金报价已升至2750附近,创下历史新高,且年内涨幅已超32%。

黄金持续走牛的同时,黄金概念股获投资者追捧,如灵宝黄金(03330)年内股价已翻倍,湖南黄金(002155)(600547.SH)、中金黄金(600489)(600489.SH)等年内股价最大涨幅超100%,此外,集海资源(02489)今年股价亦有亮眼表现。

于2023年12月22日在香港成功上市的集海资源一度破发,但随着黄金价格的持续上涨,其股价也逐渐走强,年内最大涨幅超107%。随后股价虽有所回调,但截至10月22日,集海资源收盘价报0.8港元每股,较发行价上涨超45.45%。

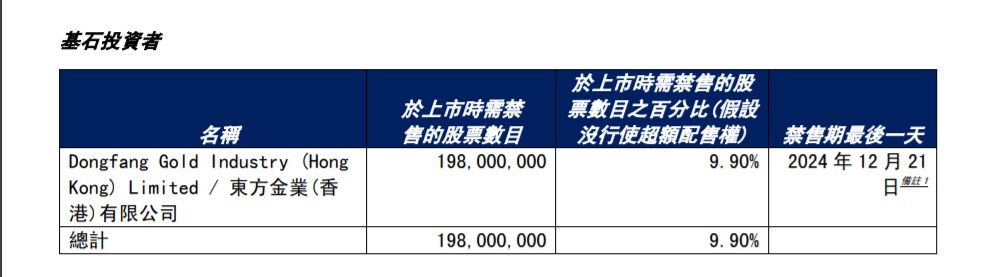

不过,集海资源也即将迎来新挑战。在IPO时,集海资源引入了一名基石投资者,认购了公司约9.9%的已发行股份,而至12月21日时,这笔大额股份即将迎来限售股解禁,同时,控股股东的股份也将全部解除禁售。若基石投资者或控股股东减持股份,抛压或将令集海资源股价承压。市场不禁好奇,在黄金牛市的助攻下,集海资源能否应对即将而来的新挑战?

小独立股东迎来解禁期

在熊市环境下,部分小市值新股上市时往往会做一些特殊的“准备”,其中便包括了“丐版发行”、“套路回拨”等。

集海资源上市时,港股市场并不乐观,且其IPO估值为11亿港元,属于小市值企业,但集海资源却并未采用上述方式。其IPO时发售股份占比25%,且公开发售超额认购低于15倍,因此公开发售占比只有10%均符合常规上市。

而集海资源未采用特殊IPO方式的根本原因,或在于其并没有VC/PE等上市前投资者退出的需求,因为集海资源是从多伦多交易所创业板上市的Majestic Gold分拆而来,集海资源上市后,Majestic Gold持有其70.5%的股份,仅有4.5%的股份由一名独立第三方持有。

不过,IPO过程中集海资源还引入了一名基石投资者——东方金业(香港)有限公司,该公司是山东招金集团招远黄金冶炼有限公司(山东招金黄金冶炼)的全资附属公司,而山东招金黄金冶炼是集海资源主要客户山东国大的主要股东。由此看来,基石投资者与集海资源或属于产业链条型。

而在12月21日,由东方金业(香港)有限公司认购的1.98亿股股份将迎来解禁,占集海资源目前已发行股份的9.9%。值得注意的是,控股股东Majestic Gold所持有的70.5%的股份将同步解禁,这或许也就意味着,另一名独立第三方所持有集海资源4.5%的股份或也已解除禁售。

其三,集海资源高度依赖冶炼厂山东国大。在过往年份中,集海资源将金精矿委托于山东国大冶炼成AU99.95金锭,然后向山东国大出售该等金锭,以供其在上海黄金交易所出售。自2021年开始,山东国大已成为集海资源黄金精炼服务的唯一分包商,产品集中度持续向山东国大集中,这增加了公司的潜在经营风险。

总之,集海资源的业绩增长主要由金价上涨驱动,预计2024年下半年将继续受益于金价上升。然而,公司黄金产量自上市以来持续下降,若金价下跌或产量未增,将影响业绩。此外,两大矿山服务年限可能较短,且高度依赖单一分包商,这些都是公司面临的挑战。同时,基石投资者的解禁问题也需关注。