,有着“华尔街最准策略师”称号的美国银行策略师迈克尔·哈特内特(Michael Hartnett)表示,如果周五公布的最新美国月度非农就业报告在该行测算的预期范围内,包括美股在内的全球风险资产价格可能大幅上扬。这位华尔街明星策略师领导的美银策略团队表示,如果9月非农就业数据表明美国上个月增加12.5万至17.5万个工作岗位,这将支持美国经济“软着陆”的这一市场乐观预期,并使美国国债收益率保持在一定范围内,从而引发风险资产交易升温。

一项最新的市场调查数据显示,经济学家们对于9月非农数据的预测中值显示,美国非农就业人数将增加大约15万人。

据了解,这位策略师领导的美银团队在去年对于美国股市持负面的悲观态度,尽管美股基准指数——标普500指数在去年步入新一轮牛市,且大幅上涨超24%。对于2024年,他则表示相比于股票等风险资产而言更青睐债券资产。

在一份标注日期为10月3日的市场研究报告中,哈特内特领导的策略团队表示,多头力量“掌握着局面”,而“确凿的描述”将是中国财政与金融刺激计划“奏效”的相关迹象,以及美联储已明确发出未来将推出更多货币宽松政策的相关信号。

美国股市在连续上涨长达五个月屡创新高后,在10月的头几个交易日里出现下跌趋势,投资者们正在评估中东的地缘政治风险、全球经济增长和美联储降息预期。根据机构汇编的统计数据,美股期权市场交易员们普遍预计,在周五的非农就业报告公布后,标普500指数的波动幅度大约为1%。

哈特内特领导的策略团队表示,一份“井喷式”强劲的非农就业报告定义在于——非农就业人数超过22.5万人,失业率则低于4.1%,而这一井喷式的数据并不是股票等风险资产投资者们愿意看到的,届时很有可能将推动30年期国债收益率超过4.5%,将推动市场规避风险资产。而失业率超过4.3%且低于7.5万工作岗位则将是“衰退预期”大幅升温的核心催化剂,这也是风险资产投资者不愿意看到的。

因此在,哈特内特策略团队看来,美国非农数据增加12.5万至17.5万个工作岗位这一既不算好也不算差的就业数据,可能将支持美国经济“软着陆”的这一市场乐观预期。

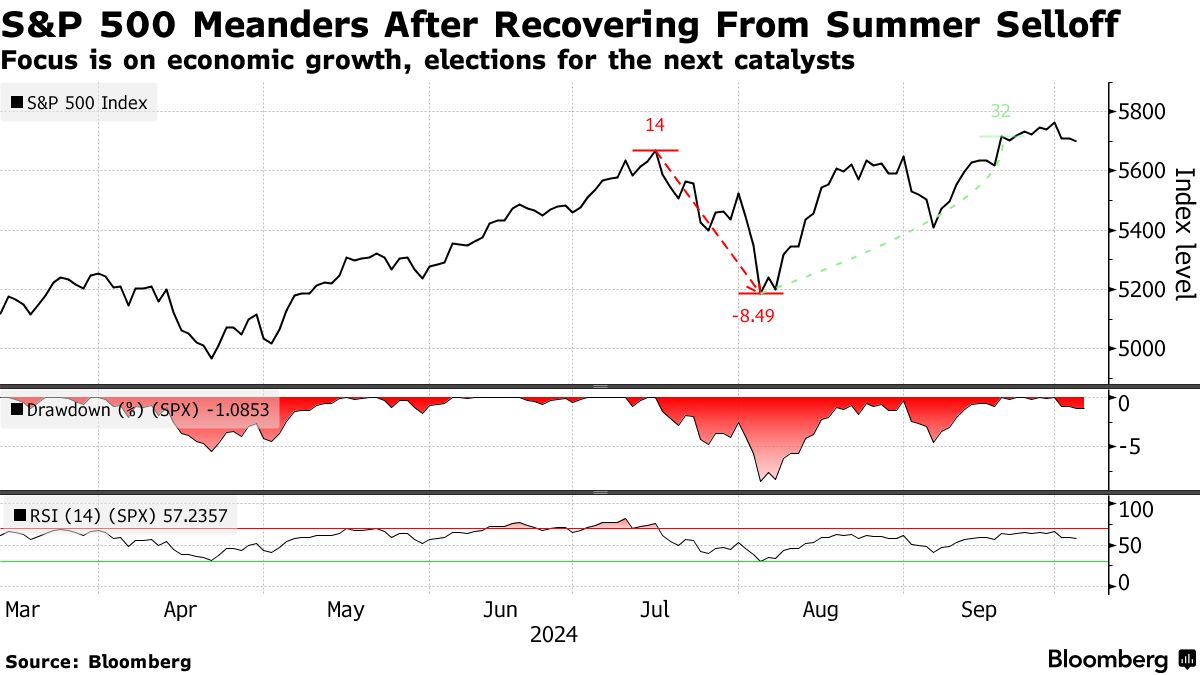

在美股,蔓延至各个板块的“牛市行情”仍在延续,基准指数标普500指数近日可谓屡创历史新高,主要得益于美联储超预期降息50个基点带来的庞大流动性,以及大幅降息和韧性十足的劳动力市场所带来的美国经济“软着陆”预期升温。

整体来看,全球范围的股票市场投资者们更加青睐一份“既不好也不坏”的非农数据——这一数据可能带来美国经济“软着陆”信心的大幅提振,同时也能够刺激降息50个基点的预期保持在50%可能性附近。虽然一份严重不及预期的非农数据可能大幅提振美联储50个基点降息幅度的预期,但是同时也将令市场对美国经济衰退预期大幅升温,因此过于悲观的非农数据可能令全球股市至少短期内陷入萎靡。

截至 10 月 2 日的一周,美国银行所编制的“自定义牛熊指标”从 5.4 跃升至 6.0,这是自去年12月以来的最大规模单周涨幅,高于8的读数被视美国银行的策略师们视为“反向卖出”的关键参考指标。

另一华尔街大行摩根大通表示,一份红火的就业报告——新增非农就业岗位超20万个,将表明“美国经济从今年夏天的疲软中重新启动”,并将导致一些投资者认为美联储可能会在11月份的会议上拒绝进一步降息(即11月不降、12月再选择降息)。在这种情况下,小摩预计标普500指数料持平至上涨0.5%。

美国新增非农就业人数在16万至20万,小摩则预计标普500指数可能上涨1%-1.5%。小摩策略师们将非农人数落在这一理想化的区间视为“金发女孩情景”,因为这将表明美国经济在没有通胀复燃的情况下实现了更高的增长。在此情景下,市场最有可能预计将美联储在11月份的下一次会议上降息25个基点。

9月份的新增非农就业人数在11万至14万之间,小摩则预计标普500指数将下跌0.5%-1.5%。小摩策略师们表示,如果非农就业数据落在这一范围内,将有可能重新引发人们对美国经济增长的担忧,并引发对美联储落后于经济形势、对潜在的经济衰退反应过慢的市场论调。在此情景下,小摩预计防御性资产将表现出色,而美债收益率将下降。