,过去一年来,由于对生成人工智能的炒作推动美股创下历史新高,关于股市泡沫的讨论很多。

瑞银策略师Andrew Garthwaite在最近的一份报告中概述了股市泡沫的八个警告信号,其中六个已经开始显现。

这意味着股市尚未出现泡沫,但可能很快就会出现。

“上行风险是我们最终会陷入泡沫。如果我们处于这样的情况,那么我们相信它类似于1997年而不是1999年。”

这一点很重要,因为股市泡沫一旦破裂,跌幅往往会达到80%,但Garthwaite表示,情况还没有那么糟。

Garthwaite表示:“如果股市重演1997年情景而不是1999年,我们才会根据泡沫理论进行投资。”

根据Garthwaite的说法,以下是股市泡沫的八个警告信号:

1. 结构性牛市结束(已显现)

Garthwaite表示:“当历史股票回报率相对于债券回报率非常高时,泡沫往往会发生,因此投资者通过推断历史回报来预测未来回报,而事实上,正如ERP(市场风险溢价)所显示的那样,未来回报远低于正常水平。”

2.企业利润承压(已显现)

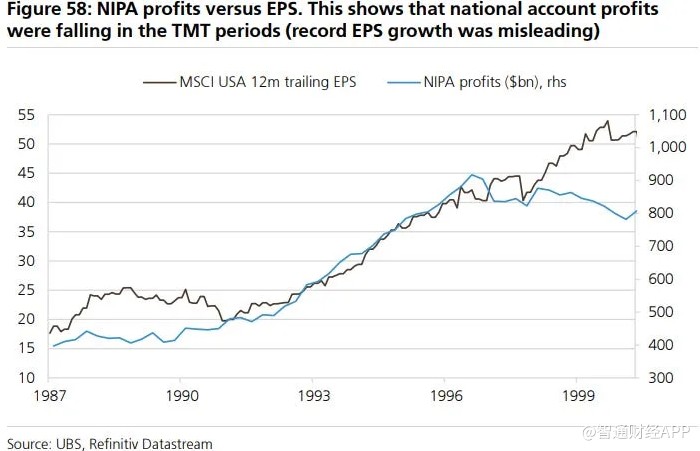

尽管过去一年标普500指数成分股公司的利润一直在飙升,但还有一个衡量企业利润的指标应该受到投资者的关注。

NIPA利润衡量所有公司(包括私营公司)的盈利能力,当其与上市公司的利润出现差异时,投资者就应该注意了。

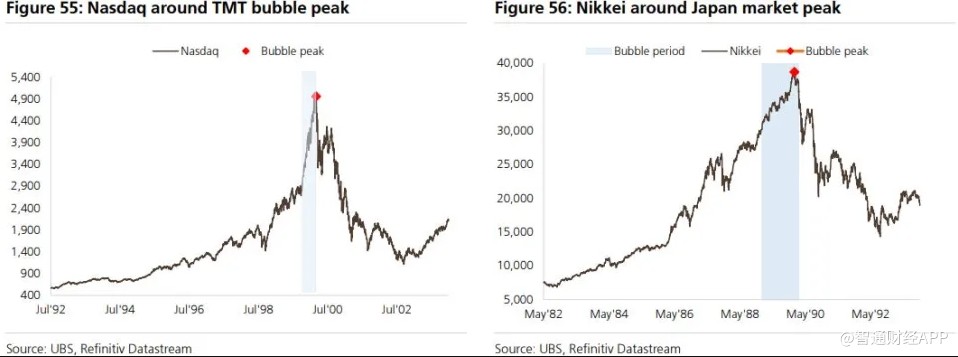

“如果我们观察一下TMT(技术、媒体与通信)泡沫时期,就会发现这一点。当时,NIPA利润下降,而上市公司利润上升。1980年代末的日本也是如此。”

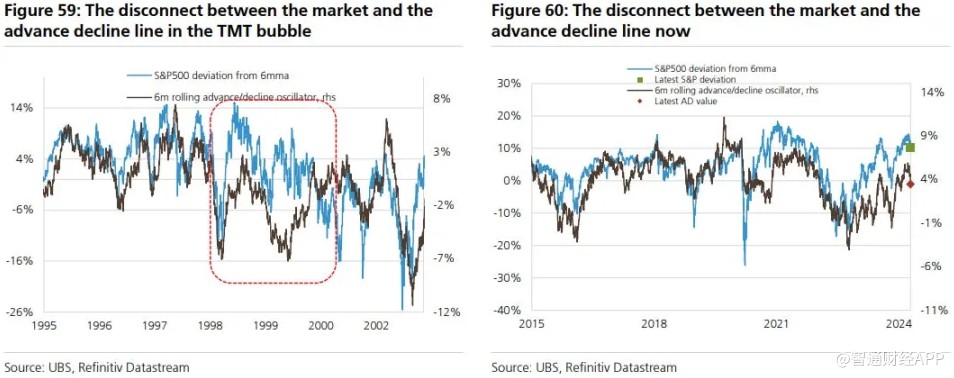

3. 市场广度下降(已显现)

当少数几家公司推动股市大部分涨幅时,这就表明股市的广度狭窄。

随着超大型科技股的集中度达到创纪录水平,这种情况一直在发生,因为中位数股票未能带来强劲回报。

Garthwaite称,“如果我们观察TMT期间标普500指数的升跌线,这一点特别明显。”

4.需要与前一次泡沫间隔25年(已显现)

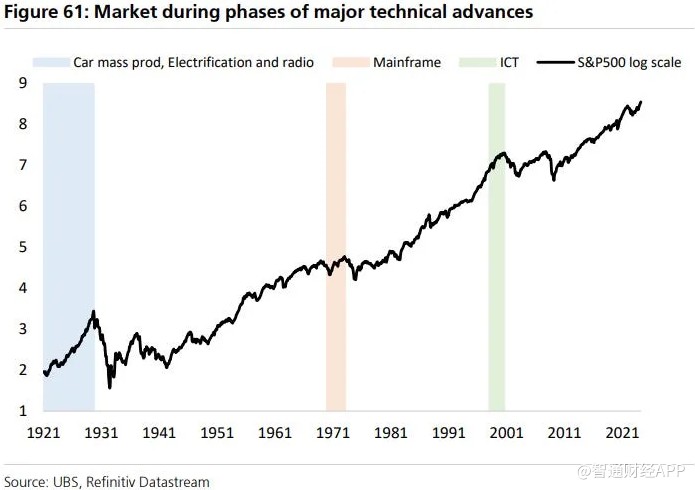

Garthwaite称,“这让一大批投资者相信'这次情况不同',并据此推断,股市在结构上应该处于较低的ERP水平。”

5.距离上次泡沫已经有25年(已显现)

Garthwaite表示:“这种说法要么围绕着主导地位,要么更典型地围绕着技术。19世纪出现了与铁路有关的泡沫,而20世纪,在1929年之前出现了与汽车大规模生产、城市电气化和无线电有关的泡沫。”

6.散户开始积极参与(已显现)

当散户投资者大举买入股票时,股票风险溢价就会降至非常低的水平,从而导致估值飙升。

Garthwaite称,“有一些证据可以证明这一点,例如个人投资者的多头/空头比率相对于正常水平非常高。”

7. 货币政策过于宽松(未显现)

之前的泡沫都是在实际利率大幅下降的情况下发生的。但这种情况尚未发生,因为美联储还没有降息。

“相对于产出缺口,目前的货币状况看起来异常紧张,” Garthwaite表示。

8.有限下跌的时间较长(未显现)

在之前的股市泡沫中,股市经历了数年的有限抛售,跌幅低于20%。

标普500指数在2022年经历了痛苦的熊市,在低点跌幅超过25%,因此要满足这一条件可能还有很长的路要走。