APP了解到,在遭受多方打击后,美股空头正在撤退,这要归功于美股如万有引力般的牛市、挥之不去的监管威胁、日内交易大军随意挤压游戏驿站等股票不断走高等等。

当下或许是华尔街的糟糕时刻。知名空头们纷纷遭遇打击,吉姆·查诺斯因融资失败而退出,卡森·布洛克(Carson Block)的浑水资本推出了第一只单向做多基金,香橼研究创始人安德鲁·莱夫特(Andrew Left)将他的同类称为“濒临灭绝的品种”。

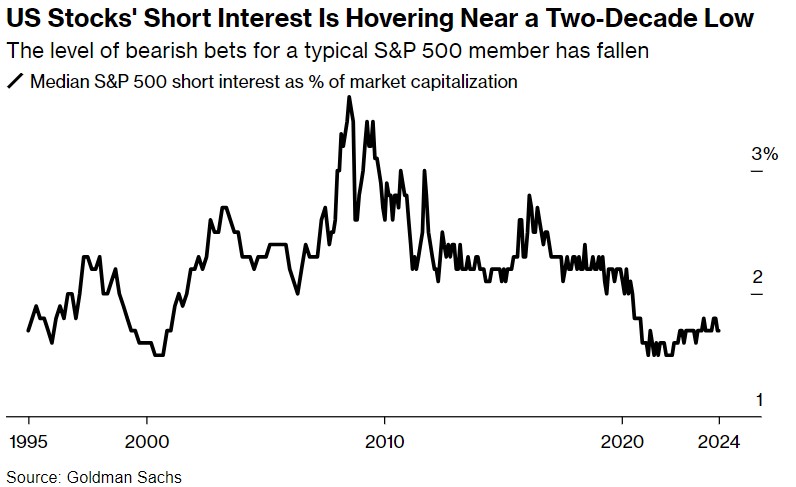

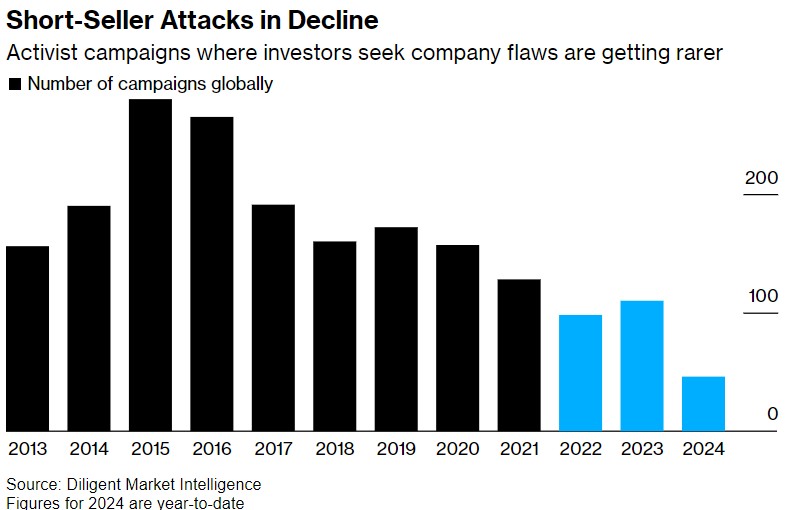

根据高盛集团的数据,标普500指数中典型股票的空头徘徊在二十多年来的最低水平。 HFR 数据显示,在股票对冲基金整体规模增长近三倍的时期,空头基金的资产已从2008年的78亿美元下滑至46亿美元。像知名空头布洛克和莱夫特主张的这一激进主义策略,即寻找公司缺陷并在公开发现之前对此押注,在2022年以十年来最缓慢的速度启动,而去年仅有微弱上升。

在此背景下,一系列知名空头纷纷缩减了做空活动,部分人士已经退出行业,其中包括最著名的投资者。因预测安然公司(Enron Corp.)倒闭而闻名的传奇做空者吉姆·查诺斯(Jim Chanos)说:“我们的基金业务正在萎缩,人们只是不想投资。投资者(主要是机构投资者)已经放弃了做空具有超额回报的事实。”

查诺斯去年年底宣布,在将近40年后,将把自己的对冲基金转为家族办公室。他说,投资者对看跌策略缺乏兴趣,基金“无法支付管理费用”。资产从2008年的60多亿美元下降到不足2亿美元。

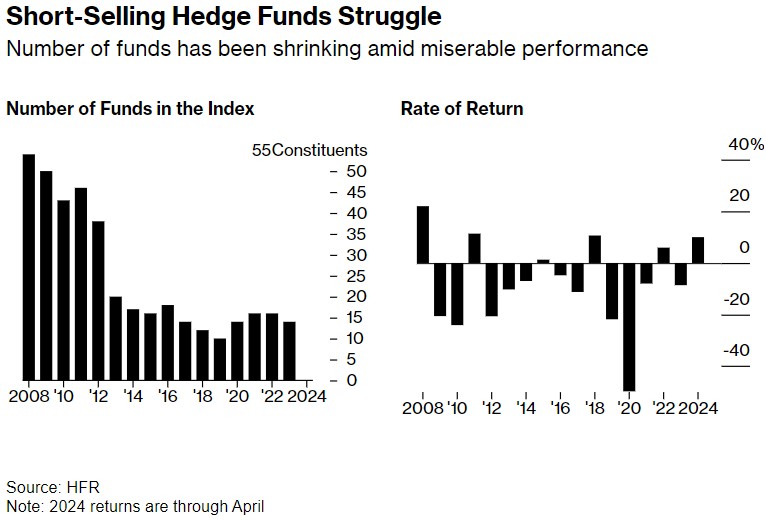

对于空头这个投资界中充满分歧的角落,有些人称赞它揭露了Wirecard等公司的企业丑闻,有些人诋毁它损害投资者利益,加剧市场动荡。HFR的偏空对冲基金指数在2008年有54个成分股,但经过多年亏损、多项策略遭遇资金外流后,该指数的成分股已锐减至14个。

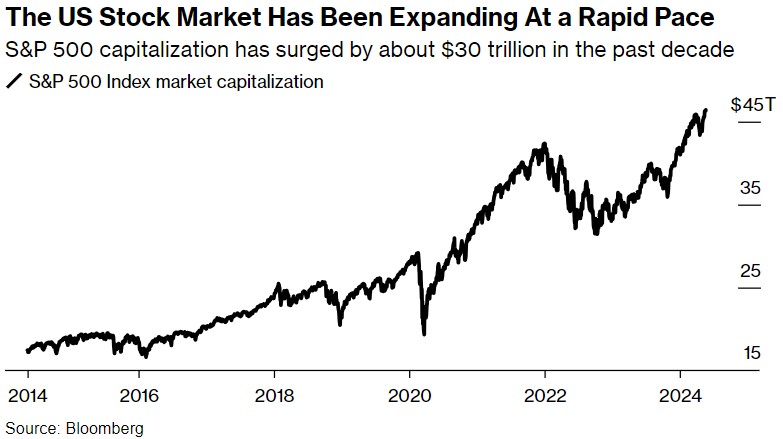

卖空者的目标是以更低的价格买回借入(然后卖出)的股票,将其归还给出借人并保留利润。但在一个股票似乎只涨不跌的市场中,这可能很难做到。在过去十年中,标普500指数的市值激增了约30万亿美元,规模扩大了一倍多,这首先得益于超低借贷成本时代的推动,最近则是人工智能推动的狂热。

摩根大通策略师尼古拉斯·帕尼吉特佐格鲁(Nikolaos Panigirtzoglou)认为,股票市场的这种“大规模扩张”使空头头寸难以为继。这并不一定说明空头看空是错误的,但市场的上升趋势意味着任何看空的论调都需要更长的时间才能实现,而与此同时,看空者必须为他们卖出的股票支付借贷费用。这也难怪,根据高盛的估计,标准普尔500指数公司的利空中位数目前约为1.7%,仅略高于2001年的低点,低于各主要股票行业的长期平均水平。

但市场的上涨只是一连串挑战中的一个。2021年,美国司法部和证券交易委员会(SEC)发现许多激进的做空者正在接受调查,原因是涉嫌操纵市场。目前尚未有任何指控,但美国SEC去年也敲定了相关规定,要求对冲基金和其他大型投资者每月报告某些股票的空头总仓位,从而加强了对这一业务的审查。

这是全球监管收紧模式的一部分,在中国和韩国等国,卖空也受到了限制。这也正式表达了人们对试图从下跌中获利的交易者的普遍怀疑,他们长期以来一直招致他们所瞄准的公司、这些股票的投资者以及金融界的愤怒。纽约证券交易所前总裁更是曾用“恶心”和“非美国人”来形容他们。

卷入司法部调查的香橼研究创始人莱夫特说:“这是一门糟糕的生意。你只是把自己置于公司和政府或将不断提起的诉讼之中。我为什么要这么做?”

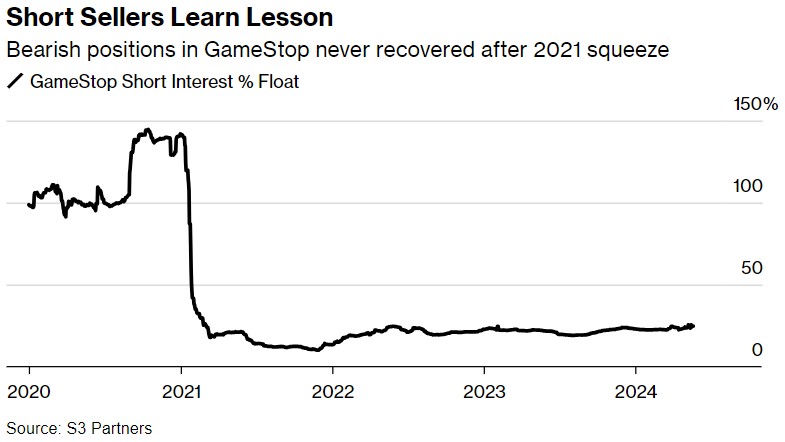

莱夫特并不认为自己做错了什么,但调查至今没有任何结果。同时,他也是2021年疫情逼空大战时遭受惨痛损失的空头之一,当时散户交易者在在线论坛上汇集,通过竞购游戏驿站和AMC院线(AMC.US)等公司股票挤压看跌公司,其中最著名的是加布·普洛特金(Gabe Plotkin)的梅尔文资本管理公司(Melvin Capital Management)。

尽管损失惨重,但做空者在这场风波中却成了坏人,尽管他们也早已习惯这一角色。但不得不说,这一事件给该行业带来了新一轮的负面关注。

查诺斯对整个事件嗤之以鼻,他说:“散户投资者购买这些毫无价值的股票,然后把问题归咎于卖空者,这绝对是疯狂的行为。空头才是被游戏驿站现象碾压的对象。”

在过去的两个月里,散户交易者再次大显身手,包括游戏驿站在内的几只热门股的股价再次飙升。整体看跌的投资者可能躲过了最糟糕的一劫,分析公司S3 Partners的数据显示,在2021年的事件之后,对这家视频游戏零售商的做空兴趣从未反弹过,但这也提醒了危险所在。在不到一个月的时间里,高盛对冲基金做空最多的一篮子股票一度从年初至今亏损近10%转为上涨超过13%。

莱夫特说,这些“Meme股”戏剧性地展示了市场的“游戏化”,而这种“游戏化”破坏了整个卖空行业。他说,在最近的一些动荡中,他再次押注游戏驿站,但只是小仓位,而且是为了“好玩”。

“你不能在规模上做空,”莱夫特说,“人们现在意识到,在游戏驿站事件之后,股价可能会因多种不同的原因而上涨。”

这一切都有助于遏制像他这样的激进做空者,根据Diligent Market Intelligence的数据,与2015年的280起活动相比,2023年只有110起活动。

卖空的下行空间理论上是无限的,业内人士表示,无论是激进派公司还是单纯的偏空基金,都越来越难以为高风险的看跌方式吸引新的现金。罗素·克拉克(Russell Clark)在押注股票市场十多年后,于2021年底关闭了自己的基金。他的RC全球基金押注中国和美国的科技公司,其资产已从六年前的约17亿美元降至2亿美元。亚洲的持仓获得了回报,但与美国大盘股作对却使业绩遭受重创。

克拉克说:“如果大型配置者做多标准普尔500指数就能赚钱,为什么还要冒职业风险配置空头偏好的对冲基金呢?在真正看到对对冲基金的需求之前,着实需要看到龙头股的动态发生变化。”

查诺斯说,目前的低迷是一个周期的一部分,类似于当年互联网泡沫形成时的情况。问题是,这种低迷可能会持续很长时间,而他认为这次已经持续了15年。在此期间,高盛的一篮子看空股票的年均涨幅超过了9%,HFR的偏空指数平均每年损失超过10%。

查诺斯说:“周期越长,卖空似乎越受质疑、越不受青睐,但这通常是在取得巨大盈利的黎明前夕。”

这种观点认为,持续上升的市场不仅会制造出令做空者最终大快朵颐的估值过高的公司,还会掩盖经营不善、有时甚至是欺诈的企业。当卖空处于低谷时,情况可能尤其如此,因为看跌活动已被证明可以抑制企业的不良行为,并使财务报表有问题的公司价格受到控制。

查诺斯认为,大投资者放弃卖空,错失了“绝佳的机会”。克拉克曾暗示,当他判断条件合适时,可能会考虑重操旧业。在过去的七个月里,即使是莱夫特也至少发布了两份报告,不过他表示,他只打算在很少的时候发布报告,而且只针对他认为的非“消费者驱动型”公司。

与此同时,尽管格伦·卡彻(Glen Kacher)的Light Street Capital Management在最初的游戏驿站事件中损失惨重,但他还是坚持这项业务。他一直在使用更多的定制篮子,以获得更广泛的看跌押注,今年以来,他的空头与包括对英伟达(NVDA.US)等科技巨头的多头头寸一起,帮助提高了该对冲基金的回报。

卡彻说,“市场上有很大一部分是被动型基金,他们并不分析正在发生的事情,这就为空头创造了机会。”

S3公司称,今年以来,有部分迹象表明,空头情绪从历史低位开始回升,美国增加了760亿美元,其中约一半是新的做空行为。数据跟踪公司Breakout Point统计显示,到4月份,2024年新增47个做空交易,如果保持这一速度,预计到年底将新增150个做空交易,比2023年增加15%。该公司创始人伊万·科索维奇(Ivan Cosovic)认为,SPAC以及以ESG为重点的投资都为激进做空者提供了“难得的机会”。

然而,即使全球央行行长已将利率提高到几十年来从未见过的水平,但股市仍普遍走高,这使得看空押注难以持续太久。高盛集团表示,目前对冲基金的大多数空头押注都是通过ETF和期货针对指数,而不是针对个股。这些更像是对冲工具,而不是对市场方向或单一股票低效率的押注。

与此同时,根据阿卡迪亚资产管理公司(Acadian Asset Management)的数据,在市场的某些角落借入股票已经变得非常昂贵,这给做空者带来了另一个不利因素。

部分看跌投资者正在寻找其他方式来表达自己的观点。浑水资本(Muddy Waters Capital LLC)创始人布洛克称,他认为越南是资本重新流动的潜在受益者。该公司新成立的以越南股票为目标的长线基金背后的理由包括认为部分区域“不可投资”。

对于Safkhet Capital创始人法米·夸迪尔(Fahmi Quadir)来说,做空者生存甚至发展的关键在于找出一种策略,即使在大环境不利于自己的情况下也能获利。她已经取得了一些显著的胜利,包括2015年在制药商Valeant Pharmaceuticals接近顶峰时对其下注,以及2020年Wirecard崩溃前对其下注。

夸迪尔说:“你必须能够适应市场环境,或者至少努力消除市场环境对自己投资组合的影响。做空永远没有好时机。”