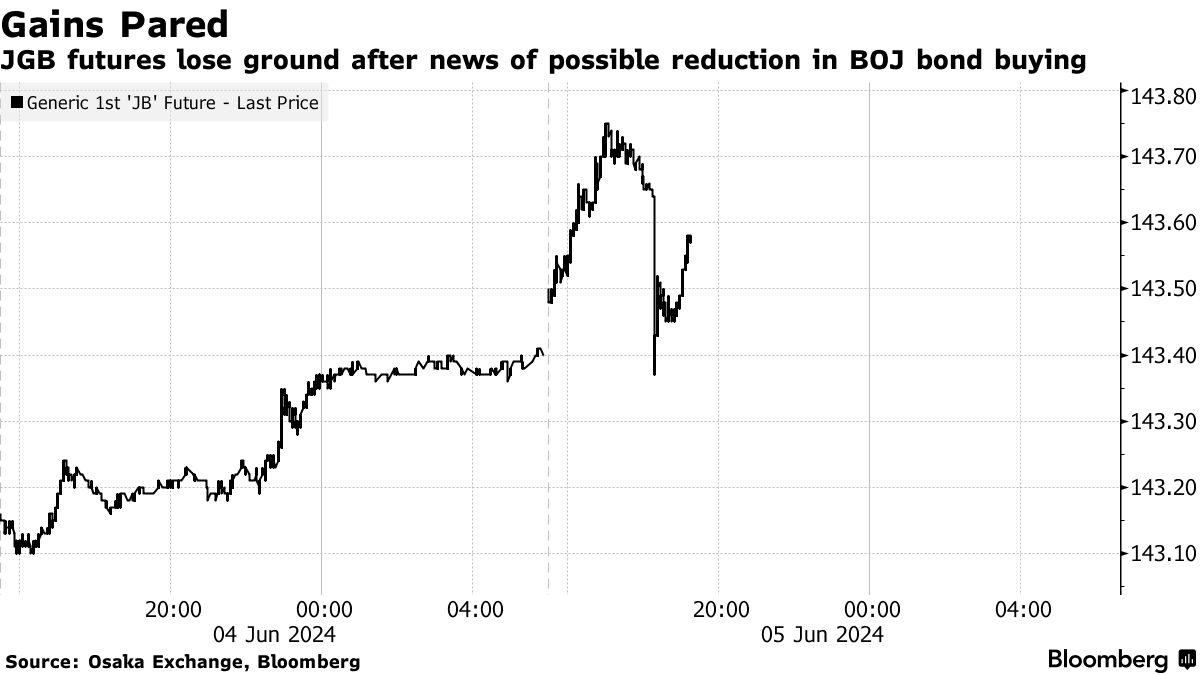

,有媒体援引知情人士透露的消息报道称,日本央行最早可能在下周的货币政策会议上讨论缩减日本国债购买规模的相关问题。知情人士透露称,日本央行的官员们可能将考虑,当前每月约6万亿日元(大约384亿美元)的购债规模放缓的时机是否合适,以及他们是否需要提供更多有关购债前景的细节,以提高可预测性。日本央行为期两天的最新货币政策会议将于6月14日结束。消息传出后,日本国债期货一度回吐日内全部涨幅,日元汇率则应声走高。

这些知情人士表示,鉴于日本央行无意让日本国债市场参与者们感到意外,任何调整都将是渐进式且分阶段所进行。知情人士强调,日本央行官员们没有说明下一个买入水平的具体数额或者规模。

尽管如此,债券市场对日本央行渐进步伐和整数的评论预期表明,下一个目标有可能是5万亿日元(大约322亿美元)。

知情人士表示,日本央行只有在对市场状况进行最后一刻的全面评估后,才会做出最终决定。

知情人士表示,虽然一些机构投资者预计日本央行本月将大幅削减债券购买规模,然后在7月份宣布加息,但日本央行改变购买日本国债的规模并不能保证未来的政策路径。

消息公布后,日本国债期货一度失去了所有日内涨幅,但是好消息在于日元汇率全面提升,缩减购债规模有利于日本10年期国债收益率飙升,进而缩减日本与发达经济体之间的收益率差值,最终提振日元走势。在日本央行考虑缩减购债的消息传出后,美元兑日元汇率一度跌至155.00日元,意味着日元大幅升值。

最近几周,日本国债收益率全面上升,作为市场借贷基准水平参照的日本10年期国债收益率触及2011年以来的最高水平。市场观察人士正密切关注下周日本央行会议的结果,以了解日本央行是否将宣布新的国债购买计划以及其政策路径预期对日元汇率的潜在影响。

知情人士表示,日本央行无意在短期内迅速减少债券购买规模,并将继续准备在国债收益率意外大幅上升的情况下在国债市场上采取行动。不过,他们表示,基本立场仍然是,原则上应该由市场来决定国债收益率水平。

据了解,日本央行在今年3月份放弃了收益率曲线控制计划(即YCC计划),将短期利率调控作为主要的货币政策工具,但日本央行表示将继续购买“与以前规模大致相同”的日本国债。

据媒体报道,知情人士表示,由于日本央行希望不再考虑将购买日本国债作为其货币政策组合的一部分,它希望以实事求是的事实方式进行任何调整,类似于美联储。他们补充表示,日本央行的债券购买计划大纲不太可能像美联储此前的计划那样过于严苛。

日本央行副行长冰见野良三周二在哥伦比亚大学冬季会议上强调,日本央行需要避免引发市场意外。

“要创造一种市场参与者不必太关心日本央行的环境是一项重大挑战,而且也很困难。”冰见野良三表示。他指的是直到不久前,日本央行近期仍处于大量参与确定长期国债收益率的平衡阶段。

统计数据显示,截至上月底,日本央行所持有的长期限日本国债规模约为593万亿日元,大约占日本政府债券市场规模的至少一半以上,这一数字基本上与全球第四大经济体的近期GDP规模相当。

日本央行此前在3月份宣布结束负利率政策的货币政策会议上,央行官员们决定以大致相同的速度继续购买国债,但是放弃了收益率曲线控制计划,同时仍然以最大限度降低国债市场不稳定的相关风险,因为它正在转向货币政策正常化。

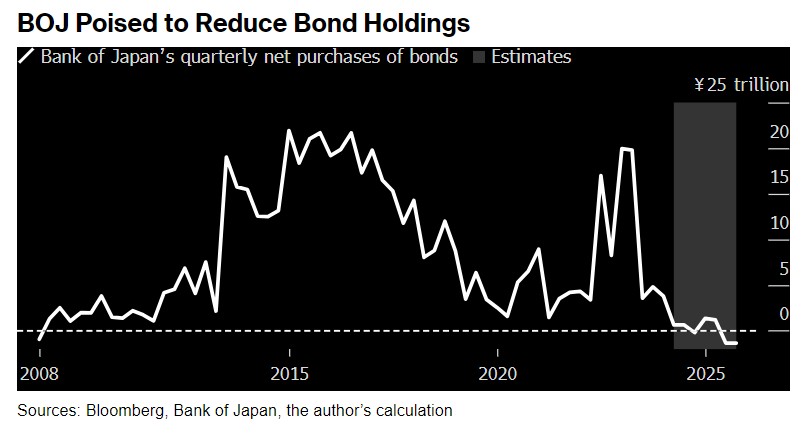

有预测数据显示,根据机构对日本央行资产负债表的分析,预计日本央行7月至9月期间的总国债购买规模将低于到期债务规模,这将是16年来首次。机构预计这一缺口将高达1960亿日元(大约12.9亿美元),但即使日本央行保持在3月份的政策声明中所提到的每月购买约6万亿日元国债,预计到2025年缺口仍将大幅扩大。

虽然日本央行的国债持有量经常在季度最后一个月下降,但自2008年最后三个月以来,还没有出现过整个季度都在下降的情况。这将对日本高达7.4万亿美元的债券市场构成挑战,这个市场已经习惯了非常低或经常为负的本地通胀和强大的央行支持力度——这些特征正在迅速成为过去。

日本央行行长植田和男近期曾表示,日本央行将考虑在某个时候缩减债券购买规模,并强调日本央行的做法将是使用短期利率作为货币政策工具,而不是利用其累积的巨额债务。

日本央行缩减购债规模的效果可能不如增持国债对市场的影响那样广泛。投资者们通常厌恶损失,因此面对价格下跌时的抛售可能将比以往更加剧烈,这表明日本央行减持国债可能将对收益率曲线施加更大的上行压力,进而触发日本10年期国债收益率不断上升,但这一趋势对日元却是有利的。