,沙特阿拉伯正计划出售其石油巨头沙特阿美的股份,此举有望为该国带来高达120亿美元的资金,以支持其雄心勃勃的经济转型计划。据了解,沙特阿美将于6月2日公开出售其0.64%的股份,即15.45亿股。预计发行价将介于每股26.70至29沙特里亚尔

(7.12美元至7.73美元)之间,较周四的收盘价有多达7.9%的折扣。

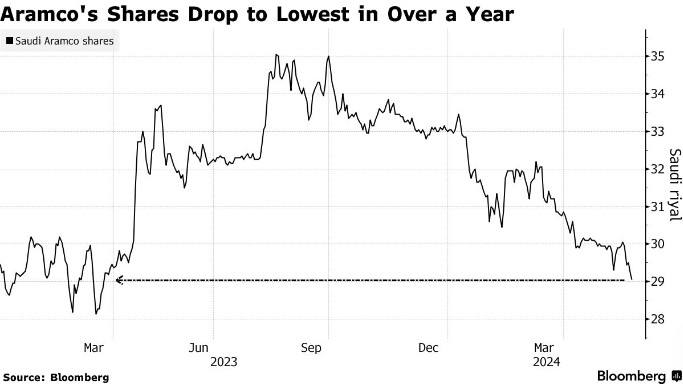

此前, 沙特阿美2019年在首次公开发行(IPO)时曾募集近300亿美元,成为全球有史以来最大规模的IPO。然而,相比2019年IPO,此次发行股票将面向国际投资者。自今年年初有报道沙特阿美考虑重启股票增发以来,该公司股价已下跌约11%。

同时, 此次沙特政府出售股份所获取的资金,和沙特阿美IPO时的相似。2019年,沙特阿美公司上市时,沙特政府就表示,将筹集到的资金用于支持沙特经济多元化转型和“2030愿景”的各项计划。

“2030愿景”是沙特2016年提出的一项庞大的国家转型计划,希望将进一步发展人民才智,增强人民技能,壮大国家经济实力,实施多元化战略,以关键竞争力为动力,推动国家迈向丰富多彩的未来。

沙特主权财富基金PIF为实现“2030愿景”的主要执行者。该机构致力于对可再生能源和绿色资产的领先投资、重视沙特经济的关键部门、并积极参与数字经济。为此,该机构先后三次从沙特政府手中获得了沙特阿美共16%的股份。

在全球对气候变化和化石燃料未来的讨论日益热烈之际,这次股票发行将测试全球投资者对沙特这个世界最大石油出口国的兴趣。尽管沙特阿美提供的股息丰厚,吸引了众多外国投资者,但与埃克森美孚(XOM.US)和壳牌(SHEL.US)等其他石油巨头相比,其股价仍然较高。

沙特阿美的首席执行官阿敏·纳赛尔表示,这次交易为现有和新投资者提供了一个以合理价格在沙特阿美建立重要股份的机会,并相信公司将为股东提供有吸引力的价值和增长。

沙特王储穆罕默德·本·萨勒曼正致力于推动经济多元化,包括人工智能、体育、旅游和Neom等未来项目。这次股票发行所得将用于资助这些摆脱对石油依赖的重大举措。由于原油价格低于政府平衡预算所需的水平,沙特未能实现每年吸引超过1000亿美元外国直接投资的目标。

值得一提的是,沙特经济已连续三个季度萎缩,预算也连续六个季度出现赤字。在这种背景下,沙特阿美维持了310亿美元的季度股息,这对拥有该公司约82%股份的沙特政府来说无疑是个好消息。沙特财富基金还持有这家市值1.9万亿美元的能源巨头16%的股份,沙特政府将继续是沙特阿美的主要股东。

然而,就在达成协议前不久,沙特阿美的股价跌至一年多以来的最低水平。与此同时,OPEC+将于周日召开会议讨论石油产量政策,预计该组织将继续维持供应限制,使沙特的产量保持在三年来的最低水平附近。沙特正领导石油输出国组织及其盟友限制产量,以提振石油市场并提高油价。

目前,全球基准布伦特原油价格约为每桶82美元。国际货币基金组织表示,沙特需要油价接近100美元才能平衡预算。分析师预计,2025年油价将约为79美元,次年为75美元。

根据声明,M. Klein & Co.的创始人迈克尔·克莱恩(Michael Klein)是一位经验丰富的交易专家,以其深厚的沙特关系而著称。Moelis & Co.则担任此次发行的独立财务顾问。这两家知名公司均在沙特阿美的首次公开募股(IPO)中发挥了重要作用。

SNB Capital是此次股票出售的牵头经办人,并与花旗集团、高盛集团、汇丰控股有限公司、摩根大通、美国银行和摩根士丹利一起担任联合全球协调人。

通过这次股票发行,沙特阿拉伯不仅能够为其经济转型计划筹集资金,同时也向全球投资者展示了其推动经济多元化和减少对石油依赖的决心。尽管面临诸多挑战,沙特政府和沙特阿美都展现出了应对市场变化和实现长期可持续发展目标的坚定意志。