3月以来,背离美元指数一路“狂飙”的黄金,令经济学家与投资者抛弃传统的黄金分析模型,尝试找出更符合逻辑的原因,不过,在10日美联储公布降息可能再次推迟的消息后,黄金价格短暂回调后转向再创新高,令投资者们直呼对当前的黄金价格“看不懂”“可能已没有逻辑”。

截至15日发稿,纽约金主连期货合约价格为2374.9美元/盎司,较3月1日上涨15.66%;国内沪金期货主力为563.16元/g,相对上涨16.88%;国内实物黄金价格接连跳涨,从每克630元涨至每克730元。截至12日,周六福金价达736元/g,老凤祥金价达737元/g。

当前,不少投资者静待回调,市场对黄金价格的涨跌已极为敏感。上周五金价有冲高回落迹象,不过,上周日中东局势恶化或又为接下来的贵金属市场价格高位提供支撑。

黄金已“高处不胜寒”

“本来准备为婚礼购买黄金首饰,现在价格太高了。准备观望等降价。”相较于清明假期热闹的金店,当前消费者明显更加理性,转向观望。记者采访至周生生一家金店,消费者普遍表示当前金价“太高了,一天一个价”“想等降价再买”。

国际金价屡创新高,带动国内足金价格接连跳涨,从每克630元逐步逼近每克730元。作为一种“顺价格周期”的消费,金饰的需求常常与国际金价的上涨同步。不过,当前消费者已逐步转向观望。

我国的黄金消费一直以来表现亮眼。德勤2023年奢侈品公司报告透露出黄金作为消费品的不俗表现,从销售额来看,周六福超过爱马仕等品牌,位列全球第七,也是全球奢侈品力量前十强中唯一的中国公司。

记者问投资机构人员则多数回答,“市场都在等回调”“等回调后再入场”。

美联储降息是一季度以来支撑黄金价格上涨的主要因素,然而美国经济数据的一再频繁变化,美联储公布降息的时间一再推迟。对此,记者采访机构投研人员对于美联储降息的看法,有关人员表示,“降息与否可能也没那么重要了。降不了息‘问题’更大,那依然是要买黄金”“涨价总是有理由的”。

国内银行黄金积存金业务与投资金条的热度仍在持续升温,多家银行公告称上调黄金积存金业务交易起点金额,且未来仍有可能进一步调整。专家提示,黄金价格走势面临不确定性因素仍较多,投资者有必要对本轮黄金单边、连续、大幅上涨行情保持警惕。

随着伊朗在上周末与以色列冲突升级。有分析人士认为,这是市场情况恶化的开端,而有人则认为,这是市场的利多出尽,实际有惊无险。15日周一,黄金价格再次上涨,一度逼近历史最高纪录,之后有所回落。分析人士指出,在地缘政治紧张局势的推动下,黄金成为投资者避风港的首选。

自3月以来,国内外黄金期货价格的涨幅已接近2023年全年。国内A股市场上,黄金上市公司有望迎来“黄金一季报”,股价也跟随全球金价呈现快速上涨态势:山东黄金一季度业绩预增,公司预计一季度实现归母净利润6.50亿元至7.50亿元,同比增加48.11%至70.90%,今年一季度业绩水平有望创历年新高。与之类似,湖南黄金、银泰黄金也有望迎来史上最佳一季报,归母净利润皆有望超过60%的涨幅。

由于跟踪的底层资产不同,素有“金价放大器”之称的黄金股ETF的价格波动更容易受市场情绪影响。在多次提示交易价格溢价风险后,华夏黄金股ETF在8日至10日快速下跌,4月10日收盘,华夏黄金股ETF收盘再次下跌1.75%,溢价率也从一度超30%跌至折价0.21%。美联储降息也使国内黄金ETF承压,在经历数日连阳后小幅回调。

不过,在金价狂飙之下,资金依然持续涌入黄金主题ETF。截至4月12日收盘,华夏、永赢两只黄金股ETF当日涨幅均逾4%,从3月1日以来累计涨幅均接近40%。黄金ETF涨幅稍有落后,12日当日涨幅均超2.5%,自3月1日以来累计涨幅在18%左右。

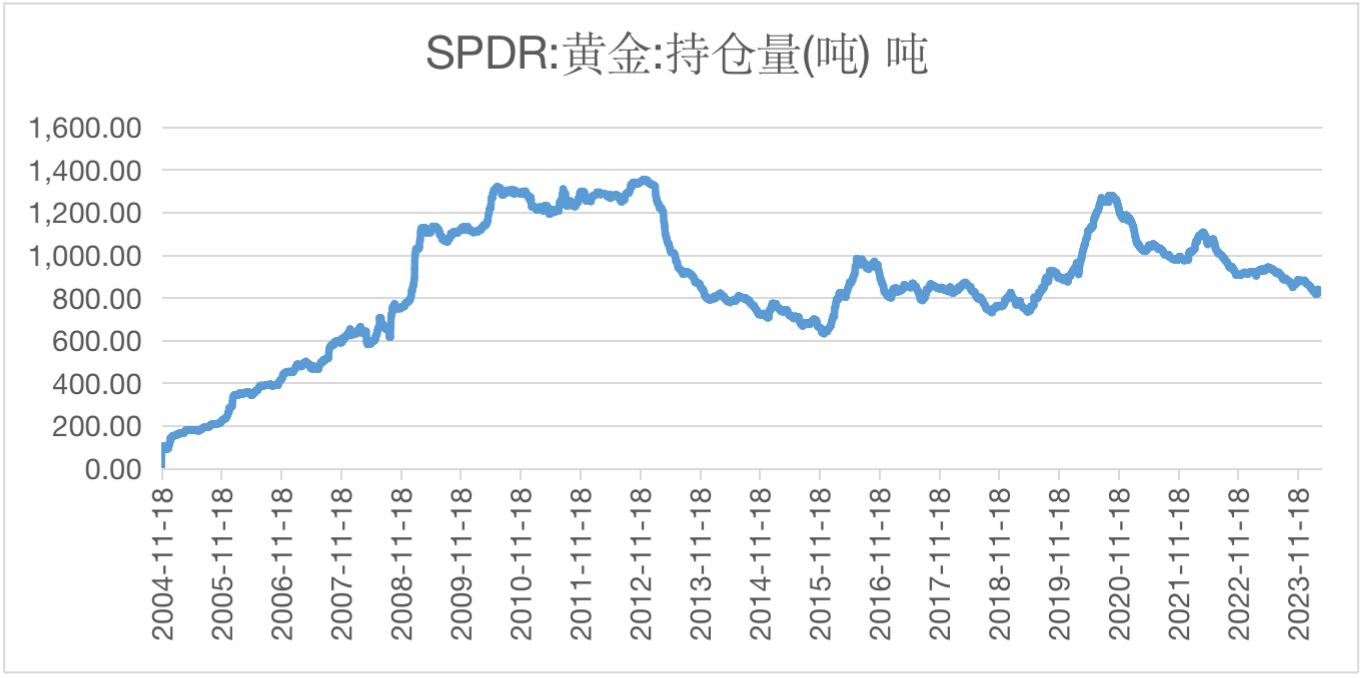

与国内黄金ETF快速上涨所不同的是,海外黄金ETF的持仓量在近三年内却呈现下降趋势。因此,也有不少分析人士认为,这或将成为后续黄金上涨的潜力因素。

我国持续购买黄金

截至今年3月,我国官方黄金储备已连续17个月录得增长,近三个月央行的净购金规模显现下降趋势。不过,从整体持有情况来看,我国黄金储备规模相较其他国家仍偏低,且与自身的美元外汇储备规模比仍较小。分析人士认为,我国央行大概率仍会继续增持黄金。

汇管信息科技研究院副院长赵庆明表示,央行增持黄金的节奏并非是一成不变的,而是会根据黄金价格以及国际金融市场情况进行灵活调整。

东方金诚首席宏观分析师王青则表示,在美债收益率波动加大的背景下,我国央行持续增持黄金既有助力于储备资产保值增值,还可为持续推进人民币国际化进程夯实基础。

不过,管涛表示“我国国际储备资产的多元化还有空间,金价波动可能只会影响到央行的操作节奏,但并不会改变我国国际储备资产多元化的趋势。”3月底我国黄金储备占外汇储备的比重约为5%,与此前相比有所上升,但与国际10%以上的平均水平相比,仍然偏低。

在全球增持黄金的国家中,我国增持数量位于前列,这是否会对我国带来潜在的风险?对此,北京师范大学教授、一带一路学院研究员万喆表示,“实物黄金的增持更多地是在传递市场信号。我国央行对于黄金的增持对于储备体系来说体量很小,因此黄金的价格变化并不会对经济造成实质性的影响。”

或是“去美元化”一部分

机构普遍认为,此次黄金价格上涨的最原始动力为央行的购金需求。根据世界黄金协会发布报告,2023年至今,全球央行持续大举购入黄金。虽然全球央行从2009年开始就在持续净买入黄金,但2023年黄金储备上涨的幅度比2009年至2021年的平均水平(424吨)多出一倍多。2024年前2个月,全球央行已累计购金64吨,较2023年同期减少43%,但却是2022年同期购金量的四倍之多。

世界黄金协会接受采访时表示,推动黄金上涨的因素是多元的,其中央行购金对金价产生了约10%的正向贡献。

天风证券研究所报告分析,从2022年以来金价与黄金ETF走势的背离中,反映出全球信用货币体系的深层担忧正逐渐加强。央行购买黄金体现其货币属性,机构投资黄金ETF说明其投资属性。数据统计显示,金价与黄金ETF严重背离,说明非机构投资成为金价上涨的主要驱动,这其中最重要的就是央行。这也反映出对于全球信用货币体系的深层担忧在逐渐加强。

但央行购金的驱动从2022年已见端倪,为何从3月开始,黄金在一个半月内迅速涨超2023年一年来的涨幅?

世界黄金协会指出,这极大程度源于地缘政治叠加多国大选带来的风险与不确定性,以及COMEX的多头大幅上升和空头显著下降。从数据来看,COMEX管理货币的期货净头寸在空头回补和新多头方面均录得自2019年以来第三个最强劲的月份。此外,由于地缘政治紧张局势在多个方面发生震动,地缘政治风险(GPR)指数再次走高。

“盛世古董,乱世黄金”,避险属性下,黄金成资产配置的最优选。“与历史所不同的是,当下人们的避险情绪更加综合,更加系统且复杂。这不仅是单项因素所造成的影响,而是在百年未有之大变局背景下,全球政治经济未来走向及全球治理能力的不确定引发的复杂的市场情绪。”万喆说。

通常情况下,美元升值,美债收益率上涨,黄金价格下跌,反之亦成立。受访专家指出,一直以来,黄金为美元的信用提供价值背书,美元则是黄金的价格参考,从数据指标来看,黄金价格同美债的实际利率呈高度负相关。这一情况从2022年开始逐渐转变。

分析人士指出,从2022年美联储快速加息开始,黄金与美元指数、美债收益呈现同涨的趋势,涨跌幅度相关性明显降低。如今的黄金,正逐渐脱离传统黄金定价模型,货币信用体系正在被商品信用体系所替代,回归最初始“以物易物”时代。

中原银行首席经济学家任泽平与其团队撰文指出,黄金价格长期来看仍是“去美元化”的一部分。美元超发泛滥、逆全球化、美元武器化和地缘动荡背景下,投资者对美元信用的不信任增强以及多元化配置的需求上升。

中银证券全球首席经济学家管涛也表示,各国一直存在国际储备多元化的现实需要。各国央行,尤其是新兴市场国家央行为分散风险而增持黄金已经成为普遍现象,长期看增持黄金的趋势不会改变。

不过,光大银行金融市场部宏观研究员周茂华指出,从投资者角度来看,当前黄金处于历史较高水平,影响黄金价格走势不确定性因素仍然较多,对投资者专业性要求较高,从稳健投资角度,投资者需要理性投资、多元化投资组合,把握积存的节奏,并且防范潜在波动风险。

“目前,黄金市场存在一些有意思的现象值得关注,比如:黄金与多数主要大类资产同步上涨;近期黄金市场一部分投资者忙追高,一部分投资者忙套现;黄金飙涨对白银等有色金属产生明显外溢影响等。”周茂华提示投资者,黄金面临不确定性因素仍较多,投资者有必要对本轮黄金单边、连续、大幅上涨行情保持警惕。(记者马悦然、丁雅雯、闫鹏、沈寅飞、翟卓、刘玉龙、吴丛司)