第一黄金网1月5日讯 在美东时间周四,美国国债期权市场可谓热闹非凡,此前出现了一场大规模的看跌押注,即一些交易员押注周五将出炉的美国非农就业报告将引发有着“全球资产定价之锚”称号的10年期美债收益率逾9个月来的最大反弹。也就是说,一些美债交易员押注非农数据将比市场普遍预期更加乐观,暗示通胀有升温之势,最终击垮过于激进的降息预期,刺激10年期美债收益率上行。

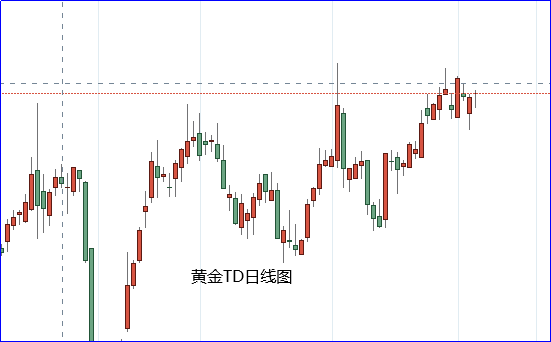

黄金TD走势概述

周五(1月5日),黄金TD维持涨势。截止发稿,黄金TD报481.80元/克,涨幅0.12%。本交易日,黄金TD开于481.65元/克,最高上探至482.00元/克,最低触及480.00元/克。

消息面

“降息狂欢”能否加场?

纽约时间周五上午8:30(北京时间晚间21:30)将公布12月非农就业报告,市场对该数据走向强劲趋势的预期正在上升。周四公布的有着“小非农”之称的ADP就业数据显示,美国公司12月份招聘人数超预期增加,而最近一周首次申请失业救济人数下降,这是劳动力市场重新出现火热态势的最新迹象。

当2024开启后,市场降息预期可谓发生了明显变化,市场高达150基点的降息预期接连遭受痛击。在2024年的首个交易周,市场对过于激进的降息预期持谨慎态度,交易员们减少了对美联储今年大幅降息的押注力度。CME“美联储观察工具”显示,利率期货市场过于激进的150个基点降息押注力度逐渐下降;利率期货市场目前预计3月份首次降息的可能性在60%上下浮动,远不及美联储2024年票委巴尔金发表讲话以及会议纪要前显示的接近90%概率。

对于降息预期来说,最大的打击无疑在于本周美联储票委突然释放鹰派言论以及12月会议纪要难以撑起大幅降息150个基点的热切期待。2024年FOMC票委、里士满联储主席巴尔金(Thomas Barkin)当地时间周三指出,尽管美联储在抗击通胀问题上取得了“实质进展”,但加息仍为美联储的重要备选项之一,他强调进一步加息的可能性仍然存在。

周三公布的美联储12月会议纪要则显示,许多官员似乎对近期美联储在抗击通胀方面取得的进展感到满意,并认为在2024年的某个时候降息是合适的,但纪要并未暗示具体的降息时间点。更重要的是,会议纪要还暗示,由于不确定性依然存在,美联储打算在短期内维持限制性的货币政策立场。

因此,美国股债市场遭遇“开门黑”。密切追踪标普500指数的SPDR 标普500指数ETF(SPY.US),以及跟踪最长期限美债的iShares 20+年期美国国债ETF (TLT.US)在2024年首个交易日均下跌0.6%,这是自2002年iShares 20+年期美国国债ETF 开始正式在美股市场交易以来,它与SPDR 标普500指数ETF首次在新年的第一个交易日双双大幅下挫。有着“全球科技股风向标”称号的科技股基准指数——纳斯达克(14510.3, -81.91, -0.56%)100指数首日跌幅则高达1.7%,是2001年以来的第三糟糕的首日跌幅,美股基准股指——标普500指数2024年首个交易日以来则连跌四日。

今晚非农会否继续重创降息预期?

10年期美债收益率在去年10月一度升至5%以上,令全球投资者感到恐慌,但此后在买盘力量和降息预期的强力支撑之下一直处于急剧下降趋势,直至2023年底。2023年10年期美债收益率收于3.88%左右。降息预期可谓驱动美债价格大幅反弹的最大推动力,加之10月之后一度高达4.5%—5%的无风险收益率刺激大批资金蜂拥至美债市场。然而,2024年开年的情况似乎发生了逆转,投资者质疑市场是否对美联储今年可能大幅降息的预期过于乐观。

将于北京时间今晚21:30公布的12月非农就业数据,无疑将是美债市场在2024年首个交易周最为重磅的一项经济数据,预计将对市场降息预期起到关键的指引作用,很大程度上决定2023年12月开启的“降息狂欢”之势能否在2024年初期延续下去。

“如果我是一名基金经理或市场参与者,我认为目前一些廉价的期权保护是明智的,因为市场夸大了反通胀的说法。”在美债交易市场担任交易员近30年的资深人士、现为GSFM投资顾问的Stephen Miller表示。“因此,市场出现如此看空美债的押注是有道理的。”

期权行动出现在周五第一周所谓的10年期1月美国国债期权,这一期权通常用于对冲美联储政策会议或就业报告等特定风险事件的仓位。周四的买盘力量显得相当活跃,以约62.5万美元的溢价建立了约2万份期权的头寸。

根据机构的情景模拟分析,如果10年期国债收益率当天收于4.20%——比目前的市场水平高出约20个基点——这笔交易的净利润可能达到约1,000万美元。周五亚洲市场交易时间段,10年期美债收益率在3.99%上下波动。

根据机构汇编的经济学家预期数据,周五的非农就业报告预计将显示,美国雇主12月增加约17.5万非农个就业岗位,低于11月增加的19.9万就业岗位,其中所谓的“耳语数字”(激进的非正式预期)则预计12月将增加18.5万个就业岗位,经济学家们预计失业率将从3.7%小幅升至3.8%。

强劲的就业数据报告将进一步暗示美国经济增长趋势稳固,与此同时乐观的整体收入可能推高通(136.17, -1.43, -1.04%)胀,因此强劲的就业数据可能导致交易员们继续大幅削减美联储最早将于3月份降息的押注力度,并进一步重创美国股债市场。

数据显示,自2024年以来,美国10年期国债收益率这一从抵押贷款到贷款等各种债券的基准利率锚定基准,上升了约12个基点,扭转了在2023年最后两个月下跌逾一个百分点的颓势。

对于美债市场的老兵Stephen Miller来说,美债以及利率期货交易员们将密切关注薪资以及就业数据。“我们更应该关注的一个关键数据将是时薪——如果我们没有达到3.9%这一数据,那可能是美国国债出现一些较大幅波动的催化剂。”2023年11月,美国非农就业人口中所有员工的平均时薪同比增长幅度为4%,与上月增速相同,持续保持韧性,暗示通胀回到2%这一美联储目标仍然非常远。