持续上涨的黄金资产,却在2023年即将谢幕之际,出现了显著的预判分歧。纵观全年金价趋势,11月有过“V”型走势,还在12月上旬上摸2146.79美元,创出历史新高,截至目前仍处于2000美元上方,继续发挥着避险作用。

机构在2024年黄金资产展望中指出,避险情绪仍存叠加美元下行周期以及全球央行购金需求坚挺,黄金价格或仍有支撑。但也有机构认为,近期美联储降息交易对黄金价格提振明显,但后者已计价较多预期变化。从美债收益率和美元指数的对比关系看,黄金资产短期边际风险正在累积,当前位置追涨已显得不再合适。

基金经理特别提到,每年12月15日至次年1月15日黄金市场都大概率呈现上涨格局,主要是炒作商品基金调仓和中国春节黄金消费。“但由于2023年全年黄金涨幅不小,基金调仓或难有进一步动力。中国零售黄金潮也已阶段性过去,预期年底难以超过三季度的销售峰值。”

持续发挥避险作用,黄金ETF普遍有两位数收益

根据Wind数据,截至北京时间12月30日,伦敦金现价格约为2062美元/盎司。在12月4日,金价一度上摸到2146.79美元,虽然在12月8日再次跌破2000美元关口,但随后很快又站上2000美元点位,随后稳步攀爬。回望2023年,金价从最低的1804.5美元持续攀升,一度达到2146.79美元这一历史高位,成为年内全球市场表现最闪亮的资产之一。

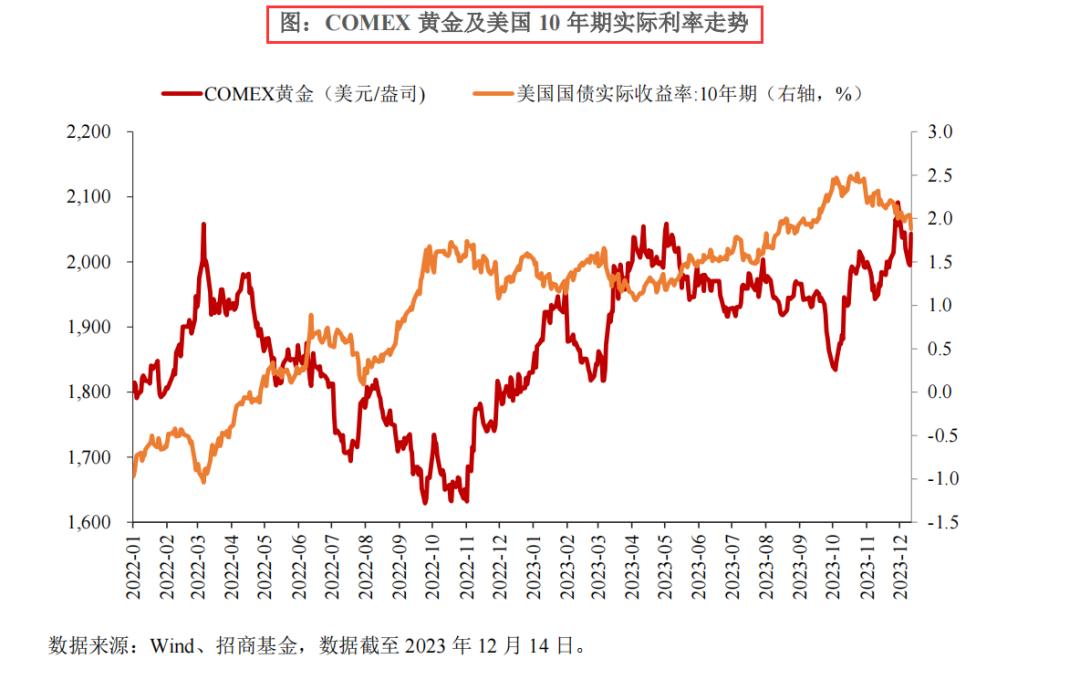

招商基金在最新发布的《2024年年度投资策略报告》中分析到,金价在2023年上半年受避险需求推动上涨,下半年受美联储政策和市场预期影响震荡波动。招商基金认为,全年看,美联储加息步入尾声、市场对加息预期的持续调整,主导了贵金属价格走向。

具体来看,招商基金表示,上半年欧美银行业风波、债务上限危机及全球地缘政治动荡推升了黄金的避险需求,使黄金价格中枢整体抬升;下半年,美国经济数据超市场预期和美联储“鹰派”发言打破贵金属上行趋势,导致金价5月初从高位回落,步入宽幅震荡区间。10月份,地缘冲突助推市场避险情绪,金价因其避险属性开始步入单边上行区间。在市场避险情绪逐步降温与市场对美联储降息周期开启时点的预期进一步提前的双重影响下,金价于11月呈现“V”型走势。

根据Wind,截至12月30日,华安基金、博时基金、国泰基金、汇添富基金、易方达基金、华夏基金、工银瑞信基金等公募旗下的黄金ETF产品(包括上海金ETF),年内普遍实现两位数收益。

国泰黄金基金经理艾小军认为,全球地缘政治纷繁复杂,地缘政治危机成为影响全球政治经济的最大不确定性。在美联储政策临近转向降息,多头平仓压力释放后,国际金价有望持续走强。中长期来看,全球经济复苏前景仍具有不确定性,黄金在资产组合中或能继续发挥避险作用。

三方面把握金价主要矛盾

虽然价格涨跌一目了然,但黄金资产定价却涉及到多种因素。机构在价格趋势预判时,往往需要聚焦微观视野。比如,盈米基金在最新发布的《2024年度公募基金资产配置报告》中指出,鉴于国内商品型基金的规模分布,考虑到黄金定价的复杂性,试图从以下三方面来把握黄金的核心矛盾:

一是上海金和伦敦金比价。盈米基金将伦敦金与上海金现货价格进行比价发现,长期来看,两者走势高度相关但是存在背离。但如果将伦敦金通过汇率调整后进行比价,两者长期走势高度趋同。盈米基金认为,由此可以同时基于伦敦金以及上海金两个维度来分析黄金的走势。

而鉴于券商过往分析认为实际利率与金价呈现负相关关系。从上海金来看,中国实际利率应与金价呈负相关关系;从伦敦金(CNY)来看,金价应与汇率呈正相关关系并与美国实际利率呈负相关关系。基于此,盈米基金进一步基于实际利率法与中美利差法两个角度来展开分析。

二是实际利率法。根据券商过往分析,基于通胀及名义利率等变量测算,上海金应与实际利率间呈现负相关关系,然而近年来存在实际利率与金价同步上行原有模型失效的情况。假设原有模型有效性不变,在当前经济环境我们预计实际利率或存在下行空间,无论是名义利率下行亦或明年通胀温和复苏两条路径均具备可行性及其必要性,从实际利率来看明年金价仍存在上行动能。

三是中美利差法。基于中美十年国债利差来看,2015年来国债利差的极值与伦敦金(CNY)之间相关性较高。站在当前时点来看,美中国债利差于今年10月19日2.26%见顶后续处于下行通道,且市场对于明年美联储降息一致性较高,在国债利差的推动下金价明年或将趋势性上行。

当前位置追涨已不再合适?

基于上述分析,盈米基金认为,对明年的金价研究院整体保持适度乐观,投资者可以考虑择机介入。招商基金认为,避险情绪仍存叠加美元下行周期,黄金板块或有支撑。

招商基金具体分析到,随着经济下行压力加大叠加通胀缓解,美联储或于明年年中开始降息,从而引导美债名义利率与实际利率的加速下行。尽管从美国稳定实际利率角度看,金价上行的驱动力不强,但美国降息后,大概率会造成美元进入新的下行大周期,进而推动金价上升。复盘历史数据,美国在2007年7月至2008年11月以及2019年7月至2020年3月分别经历过两轮大的降息,而金价在上述时期中均保持强势水平。

此外招商基金还提及,世界黄金协会最新数据显示,2023年年初至今的央行购金需求已达800吨,创下了协会统计以来的最新纪录。各国央行在今年剩余时间内或将继续保持强劲的购金需求,预示着2024年的央行购金需求总量有望依旧保持坚挺。

黄金股走势预期方面,工银瑞信基金认为,近期黄金股跟随A股整体回落,但并未跟随金价恢复或上涨,黄金股的对冲作用下降。如后续黄金价格持续上涨或将有利于扭转当前困境。随着黄金股逐步企稳,资金流出有所缓解,市场更加关注基本面,对黄金股的业绩释放或给予更高权重。

但也有机构存在相对谨慎预判,这是在黄金资产持续上升的2023年里很少遇到的现象。

诺安基金认为,预计2024上半年美国经济放缓的迹象或更为明显,持续发生的地缘政治风险或使得金融市场波动性较前期增加,黄金投资逻辑从短期避险需求逐步向将中长期美联储降息演绎且呈震荡上行态势。风险点或在于美联储启动降息的时点落后于市场预期。“近期市场对美联储降息交易对黄金价格提振明显,但后者已计价较多预期变化。建议投资者积极关注黄金价格走势。”

博时基金的基金经理王祥分析到,上周(12月18日—22日),国际黄金市场在核心PCE不及预期的背景下继续勉力上行,但从美债收益率和美元指数的对比关系看,黄金资产短期边际风险正在累积。

“期间美元指数与十年期美债收益率继续下行,但金价表现对此反应度下降。PCE数据不及预期,尽管一度引导市场宽松预期加强,并提振黄金表现,但其未能守住对历史平台上沿的冲击,黄金看涨动能短期将有所收敛。”王祥说到,从历史表现看,每年12月15日至次年1月15日黄金市场都大概率呈现上涨格局,主要是炒作商品基金调仓和中国春节黄金消费。

“但由于今年全年黄金涨幅不小,基金调仓或难有进一步动力。中国零售黄金潮也已阶段性过去,预期年底难以超过三季度的销售峰值。整体而言,黄金资产短期边际风险有所累积,从风险收益角度看,当前位置追涨已显得不再合适。”王祥说。