第一黄金网9月1日讯 盛宝银行(Saxo Bank)大宗商品策略主管汉森(Ole Hansen)说,美国经济将进入一个增长极低且通胀持续的时期,这意味着黄金和白银等贵金属的价格可能会大幅上涨。

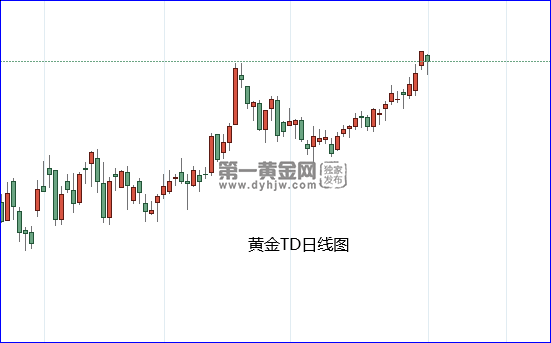

黄金TD走势概述

周五(9月1日),黄金TD小幅下跌。截止发稿,黄金TD报461.78元/克,涨幅-0.41%。本交易日,黄金TD开于463.25元/克,最高上探至463.40元/克,最低触及461.18元/克。

消息面

美国即将陷入滞胀?就业数据和支出的明显减速!

盛宝银行最近将美国2024年的经济前景调整为“轻度滞胀”,其特征是“增长缓慢,同时通胀持续”。汉森说,实际利率的大幅上升使“美国的融资成本几乎高得无法克服”,并导致惠誉(Fitch)下调美国信用评级。

汉森还指出,“消费成本与利率的显著上升”影响了信用卡、新车和抵押贷款,“就业数据和支出的明显减速”。

他说:“低增长和适度高通胀的结合预示着滞胀,如果成为现实,它将证实这样一种观点,即美联储和世界各地的央行在对抗顽固的高通胀方面正在打一场必败之战,进一步的行动将损害经济增长,同时无助于遏制价格压力的粘性。”“这让我们相信,美联储将在2%的平均通胀目标达到之前降息,导致联邦公开市场委员会(FOMC)将其目标上调至3%,这一发展将迫使对未来通胀预期进行重新定价,从而降低大宗商品的实际收益率。”

汉森称,在滞涨时期,“特定商品吸引更多关注”,作为通胀对冲和投资组合多元化的工具。

他补充称,“美元走软可能使以美元计价的大宗商品对非美元计价的买家来说更容易负担得起,这可能会放大需求和价格。”此外,这些商品具有吸引力的另一个原因是,即使通胀削弱了传统投资的回报,它们也能带来正的实际回报。

汉森说:“当大宗商品价格因供应限制或需求强劲而飙升时,这种情况尤其明显。”

他说:“在正常情况下,供应充足的市场总是以正价差交易,因为较高的远期价格反映了储存、运输成本,尤其是融资成本。”下面的图表显示了主要能源和金属期货的第1个月和第12个月期货合约之间的价差。黄线代表一年期融资成本倒转,目前约为5.3%,而那些交易高于此水平的大宗商品正经历一定程度的紧缩,这一点很重要,因为尽管经济前景疲软,但它可能会支撑价格,同时也为投资者提供额外回报。”

他表示,某些大宗商品,“特别是黄金和白银等贵金属,可能在滞涨期间获得优势”,而农产品等主要受消费者需求驱动的商品可能表现较弱。

“工业金属也是如此,但高企的融资、就业和环境成本,以及对绿色转型金属的持续需求,仍可能使其中一些金属加入可能受益于滞涨的大宗商品行列,”他补充称。“因此,我们认为,希望在滞涨期间投资大宗商品的投资者应该有所选择,并在不同行业和地区分散投资组合。”

滞胀“噩梦”再次笼罩欧洲

对欧洲政策制定者来说,经济将因通胀受损而陷入瘫痪的噩梦依然存在。越来越多的证据表明,该地区经济增长停滞不前,消费者价格仍未得到控制,这是欧洲央行与英国央行官员在结束夏季假期后重新评估利率设置是否达到应有水平时所面临的问题。这些消息令人沮丧,足以让投资者重新关注2022年困扰首席财务官的担忧,即滞胀的威胁是否再次笼罩欧洲大陆。

正如央行行长们非常清楚的那样,即使他们不想大声说出来,这个标签代表了困扰上世纪70年代的令人头疼的疲软经济和无情的通货膨胀——即使是最温和的形式。Bank J Safra Sarasin首席分析师Karsten Junius表示:“欧元区陷入滞胀,短期内无法摆脱。在英国,一切都出了问题。”

到目前为止,市场的反应表明,人们一直担心,无论发生什么情况,各大央行正失去继续提高借贷成本的意愿。周四公布的数据显示,欧元区物价涨幅巩固在5%以上,市场对两周后加息的押注有所减少。欧洲央行执委施纳贝尔(Isabel Schnabel)的评论清楚地说明了这一困境,她承认经济前景正在恶化,同时坚称通货膨胀“顽固地高企”。

英国央行首席经济学家皮尔(Huw Pill)在描述英国核心消费者价格增长水平时也使用了同样的措辞,同时警告他的同事不要对经济造成“不必要的损害”。美联储主席鲍威尔和欧洲央行行长拉加德也都承认,在一年多的货币紧缩之后,通货膨胀仍然过高。

欧元区决策者将率先对威胁所在做出判断,芬兰央行官员称,9月14日的决定对是否需要再次加息“完全开放”。当前的关键时刻,让人想起俄罗斯入侵乌克兰后,该地区首次面临天然气价格飙升的担忧。七国集团(G7)财长在2022年5月开会时,用会议东道主德国财长林德纳(Christian Lindner)的话来说,他们讨论了如何“避免滞胀”。周四公布的会议纪要显示,欧洲央行7月份的决定再次敲响了警钟。会议纪要称:“人们还担心,经济可能正在进入滞胀阶段,而不是更良性的情况。”

这些担忧正笼罩着金融市场,此前一系列报告显示,英国和欧元区经济增长放缓,例如采购经理人指数(PMI)下滑,而欧洲大陆最大的两个经济体德国和法国的通胀快于预期。这体现在那些与经济联系最紧密的行业的表现上。欧洲制造业巨头云集(0.7, -0.00, -0.57%)的德国DAX指数一直表现不佳,可能创下去年12月以来的最差月度表现。

与此同时,在货币市场,央行行长们正在转向反对进一步加大通胀政策力度的结论正在形成。周四,市场预计欧洲央行今年最后一次加息的隐含几率降至70%。在9月的会议上加息的几率降至只有三分之一。德意志银行分析师Jim Reid在一份报告中写道:“现在最大的担忧是,欧洲的前景看起来越来越滞胀,通胀依然顽固,同时也几乎没有经济增长的迹象。”

滞胀对欧元来说是个坏兆头。直到最近,高于预期的欧元区通胀数据还在提振欧元,但这种情况正在改变。交易员已经开始逐步放弃欧元。欧元兑美元周四下跌0.5%,至1.0863,较7月份的峰值跌幅接近4%。如果分析师六个月来首次调降欧元预估中值后的预测成真,那么可能出现更大幅度的下跌。彭博经济学家Maeva Cousin表示:“这些数据使加息成为可能,我们仍然预计欧洲央行将在9月份加息25个基点,将存款利率提高到4%,从而结束本轮紧缩周期。”

至于英国,英国央行也在努力应对增长放缓和通胀问题,在劳动力市场火爆的支撑下,通胀仍远高于2%的目标。在8月份公布了强劲的工资数据后,惠誉评级观察到,“英国将经历一段滞胀时期的风险越来越大——低增长、失业率上升与高通(114.53, 1.26, 1.11%)胀同时出现。”

尽管交易员认为英国央行下个月加息25个基点几乎是板上钉钉的事,但对利率见顶的押注已从7月初的峰值6.60%降至5.80%左右。英镑兑美元已从七周前的近期高点1.3142下滑至1.267左右。在英国央行会议召开前三周的交易时间里,这一观点仍有很大的波动空间,尤其是欧洲央行和美联储对风险的判断可能首先引起投资者的关注。

安盛投资管理公司首席经济学家Gilles Moec表示,欧元区官员面临的困境看起来越来越令人沮丧。他说:“我们现在知道,货币政策正在发挥作用,它通过经济发挥了作用,因为经济表现不佳。但目前对通胀没有任何影响,这是我们面临的大问题。欧洲的经济放缓程度比美国更严重,通胀也更严重。”