本文通过分析发现,当组件价格高于1.95元/W时,国内光伏组件招标量明显下降;即使电池片进一步涨价,组件企业也很难将价格向下游传导。因此,1.95元/W几乎是国内下游投资企业能承受的价格极限。

另一方面,硅料短缺造成的价格高企,将导致组件价格很难大幅下降。在1~4月,组件价格1.85~1.9元/W之间时,国内市场依然非常旺盛,也试探出下游的承受能力,是可以接受这一价格区间。1.85~1.9元/W,是国内组件价格的舒适区,即上下游基本都能接受。

随着国内630抢装的完成,预期未来一个月内,组件价格将逐渐回落,最终稳定在1.85~1.9元/W之间。

1、5月底以来,电池片价格上涨5~8分/W

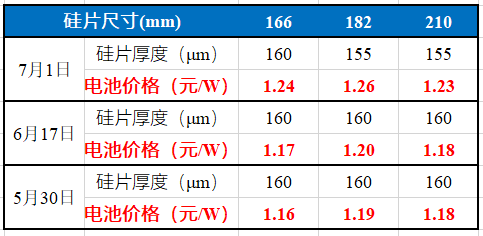

6月30日,隆基大幅上调单晶硅片价格后,7月1日晚间,通威也上调电池片价格5~7分/W,182mm尺寸最高涨至1.26元/W。从4月30日~7月1日的32天里,电池片价格三次上调!具体如下表所示。

表:近期通威电池片价格调整

电池片价格上调,最直接的影响就是组件成本直接上涨!预期光伏组件价格将直接突破2元/W!

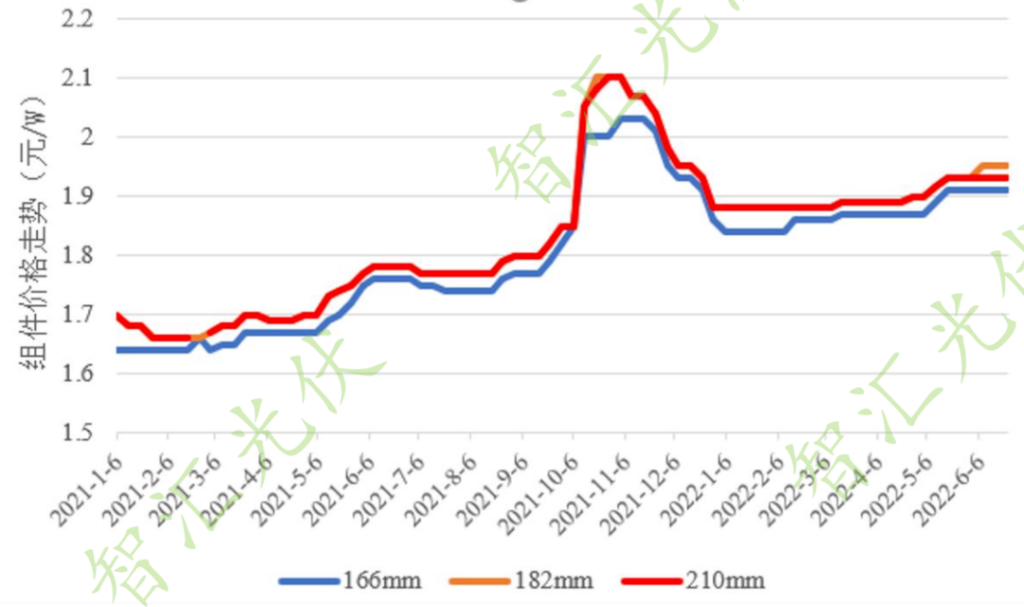

2、5月底以来,主流组件价格已经达到1.95元/W以上

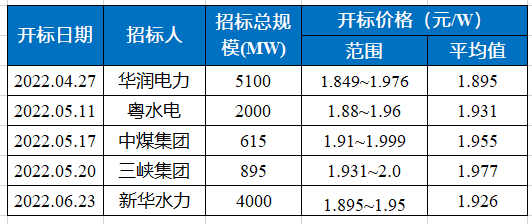

本文选取了几个规模较大的央企组件招标开标结果,如下表所示。4月底至今的光伏组件投标价格一路走高,到5月底已经达到1.95元/W以上。

说明,下表中的开标价格均选择182mm双面组件的标段价格。

表:4月底至今部分光伏项目组件开标情况

从上表看出,虽然6月17日,电池片价格再次上调,然而,从6月份9.36GW的开标结果来看,开标均价均为高于1.97元/W!

也说明,至少在国内市场,由于组件价格已经在高位,组件企业很难将电池片涨价的压力传导到下游投资端。

3、组件企业承压,很难将成本上涨传导到下游!

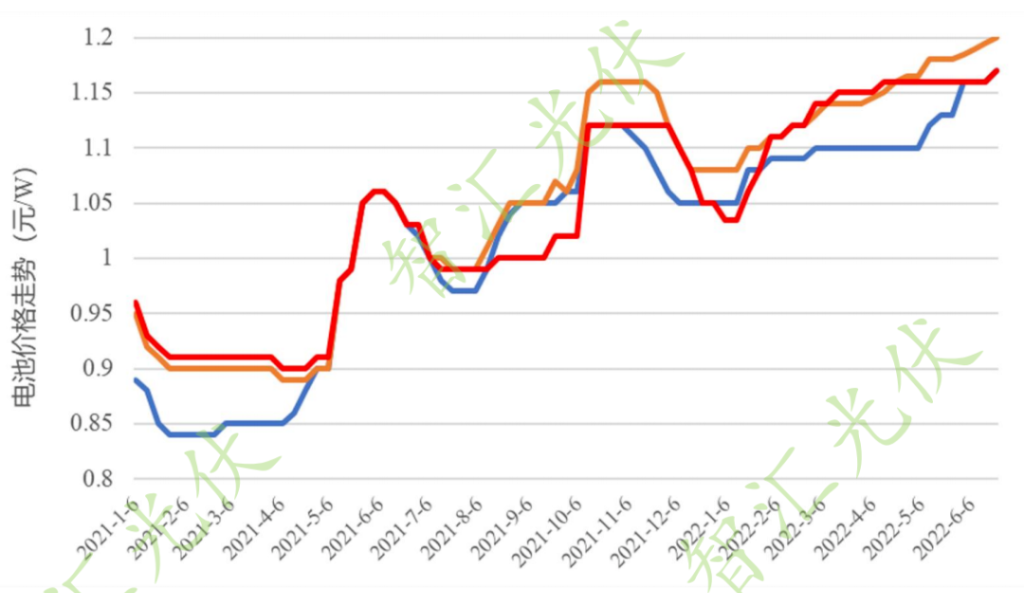

根据PVinfolink的统计数据,2021年11月,当电池片价格在1.16元/W时,光伏组件价格已经高达2.1元/W,但随后快速下降。

2022年6月,当电池片价格高达1.2元/W时,光伏组件价格仍然为1.95元/W;

这同样说明,组件企业很难将电池片涨价的压力传导到下游投资端。下游很难接受1.95元/W以上的价格。

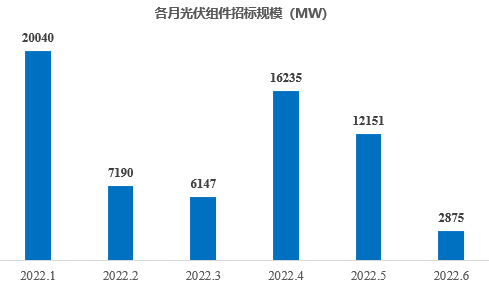

4、国内6月组件招标规模降至年内最低点!

自2021年10月,大基地项目开工以来,国内的组件招标一直处于高位。

如前文所述,5月底以来,主流组件价格已经达到1.95元/W以上,但国内投资企业确实无法承受这个价格。直接结果就是,6月份的组件招标量降至年内最低!如下图所示。

6月份,仅两家企业开展加大规模组件招标,包括:广州发展2100MW组件集采、广东能源地面电站400MW组件采购,其余企业均为零散的分布式项目组件招标。

可见,高价组件已经对下游的需求产生了实质性的影响!

5、国内订单暂停报价,实属无奈之举

由于组件已经承受了一定的涨价压力,此次电池片价格又一次性大幅上涨6分/W上下,当前的电池片价格,已经比2021年的最高价,还高0.1元/W!

因此,无论下游是否接受,组件企业如果不想做赔本买卖,都必须把涨幅向下游传导!

由于之前的价格基本在1.95元/W以上,可以预期,此次价格即使不涨到2021年最高价2.1元/W,至少也要上涨至2.05元/W上下。

然而,如前文所述,至少国内投资企业,确实买不起当前的高价组件。

一线企业主要面向有较高价格承受能力的海外市场,还能保持较高的开工率;部分企主要面向国内市场的二三线企业,即使报价,下游也无法接受。因此,停止报价,降低开工率,也实属无奈之举。

6、预期组件价格将回落至1.85~1.9元/W之间。

从前文分析可以看出,当组件价格高于1.95元/W时,国内光伏组件招标量明显下降;即使电池片进一步涨价,组件企业也很难将价格向下游传导。因此,1.95元/W几乎是国内下游投资企业能承受的价格极限。只有光伏组件价格回到1.9元/W以内,国内市场才能 继续繁荣起来!

另一方面,硅料短缺造成的价格高企,将导致组件价格很难下降到1.85元/W以下。同时,在1~4月,组件价格1.85~1.9元/W之间时,国内市场依然非常旺盛,也试探出下游的承受能力,是可以接受这一价格区间。

综上所述,随着国内630抢装的完成,预期未来一个月内,组件价格将逐渐回落,最终稳定在1.85~1.9元/W之间。