图虫创意/供图

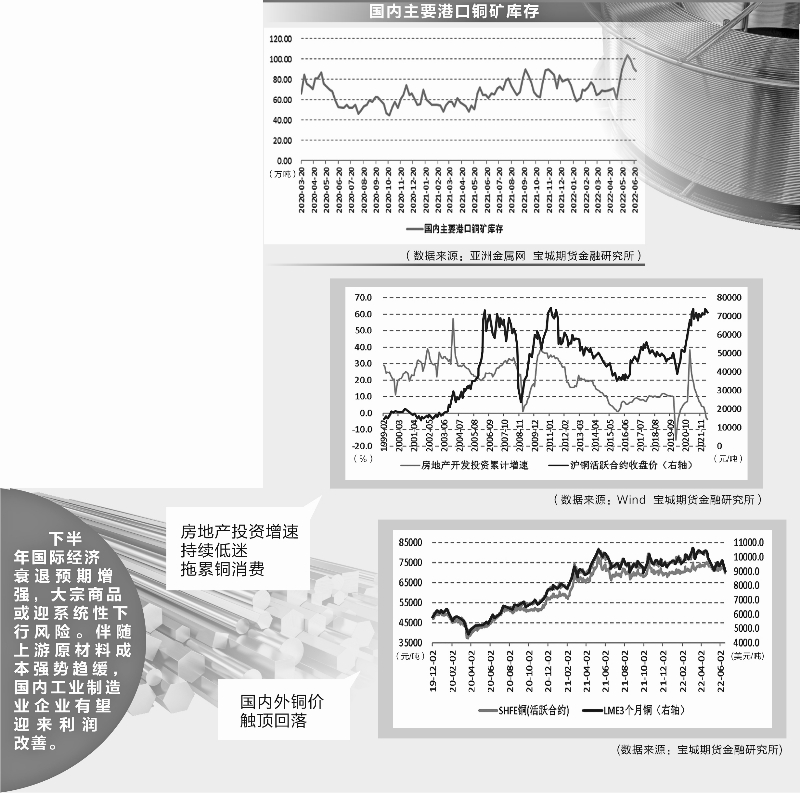

尽管本周以来大宗市场呈整体反弹走势,但对比前期高点,不少有色、黑色、化工商品仍录得两成左右跌幅。分析人士认为,下半年国际经济衰退预期增强,大宗商品或迎系统性下行风险。伴随上游原材料成本强势趋缓,国内工业制造业企业有望迎来利润改善。

大宗商品现整体回落

6月28日24时,国内成品油价格启动调降,这是本年度成品油价格的第二次下调,今年此前已经历了10轮上调。

成品油价格波动与国际原油价格走势息息相关。过去两周,国际原油价格出现显著下跌。布伦特原油期货从6月8日124.4美元/桶的高点,跌至6月23日105.03美元/桶,短期最大跌幅超过15%。同期WTI原油期货每桶跌幅更是达到约20美元,低点已逼近100美元大关。

作为大宗商品之王,原油价格短期弱势带动化工商品全线下行。近一个月来,异丁醛、醋酸、正丁醇、有机硅等70余种化工品价格呈现持续下跌走势。期货市场上,PTA、苯乙烯等价格单吨下跌达千元。3月初至今,乙二醇价格每吨累计下跌了1500元,跌幅超25%,期间甲醇跌幅也达24%。

石油化工品价格相对表现已算强势。3月份以来,国际有色商品价格多数大幅回落。6月24日LME铜价报最低8122.5美元/吨,较3月初10845美元/吨的高位已下跌超25%。期间,LME锌价单吨跌超1600美元,跌幅突破33%;LME铝从4073.5美元/吨跌至2421美元/吨,跌幅超40%;LME镍价格更是自“逼仓事件”后大幅跳水,从超10万美元/吨高点,至6月24日已回落至21650美元/吨。

国内有色商品价格也呈现下跌趋势。6月27日,沪铜主力合约跌至61627元/吨,较3月初76580元/吨的高位回落近20%,刷新2021年2月以来低点。同一时段内,沪铝主力合约从24185元/吨高点跌至18605元/吨,跌幅超过23%。

在国内保供稳价政策下,以煤炭为代表的黑色系商品价格今年以来整体平稳。虽然目前已进入动力煤需求旺季,但价格未有明显冲高,市场供应水平持续维持高位。与此同时,二季度以来国内焦煤焦炭价格整体下行。焦炭在经历四轮价格调降后,6月份刚刚宣布涨价,但不久又再度回吐涨幅。

据兰格钢铁云商平台监测数据显示,截至6月底,唐山地区二级冶金焦价格为3050元/吨,与5月底持平,而截至6月27日,62%普氏铁矿石价格指数为115美元/吨,较5月底降21.5美元/吨。成本支撑减弱叠加需求不及预期,钢铁价格4月份以来大幅回落。二季度内螺纹钢、热轧卷板、线材等黑色系商品主力合约价格均录得超过1000元/吨的跌幅。

成本压力有望转弱

“对于电线电缆等用铜量较多的企业,对于铜价近月来大幅回落肯定是喜闻乐见的。近期确实有不少公司会咨询,是否可以趁相对低点采买原材料。”宝城期货金融研究所所长程小勇认为,如果大宗商品价格延续下行走势,将对工业制造业形成利好。

原材料采购成本方面,上游能源、矿石的价格回落已启动传导。“钢铁企业成本压力近期的确有所缓解,即期利润是改善的。”兰格钢铁研究中心主任王国清也表示,近期上游焦炭、铁矿石等原材料价格下行,已经传导至钢铁生产行业。在原材料价格下跌过程中,企业库存周期越长,面临成本越高。

不过她同时表示,虽然上游成本下行,但近期钢铁价格也面临下行过程。成本和市场价格同步下跌背景下,企业盈利水平变化并不大。兰格钢铁云商平台成本监测数据显示,使用6月份购买的原燃料生产测算的兰格生铁成本指数为160.4,较上月同期下降4.8%;普碳方坯不含税平均成本较上月同期减少167元/吨,降幅为4.3%。然而,6月份由于成本和钢价不同程度下行,按两周库存周期测算的钢材品种毛利呈现先升后降特征。

对于交通运输行业,伴随成品油价格调降,运输成本也有望缓解。卓创分析师许磊表示,本轮成品油价格下调之后,短期居民消费者用油成本下降。油耗方面,以月跑2000公里,百公里油耗在8L的小型私家车为例,到下次调价窗口开启(2022年7月12日24时)之前的时间内,消费者用油成本将减少18.66元左右。物流行业,以月跑10000公里,百公里油耗在38L的斯太尔重型卡车为例,在下次调价窗口开启前,单辆车的燃油成本将下降461元左右。

“目前所有商品估值都偏高,存在下跌空间。如果大宗商品跌幅达到30%以上,对实体的助益会表现得很明显。成本下降将助力制造业利润修复,相当于把上游利润向下游分配,对工业制造业的投资企稳也会形成拉动。”程小勇表示,生产企业原材料采购长单多是签半年到一年的时长,目前商品价格下行的影响或还未直接反应到下游制造业。大型企业多数库存水平会维持在半年左右,所以实际成本目前或还处于高位。

他提醒,当前终端产成品库存数据还处于高位,说明商品高价向终端传导不畅。短期内大宗价格下落向终端传导还需要时间,工业企业的生产压力仍然较大。如果本轮大宗商品价格回落持续性较强,那么下半年工业企业的盈利情况会有改善。下游企业可以依据自身当前原材料库存情况,进行不同的套期保值操作。

下半年商品存下行压力

本周国际大宗商品价格一度回涨,是否意味着本轮高位下跌已告终止?采访中不少分析人士表示,在需求不及预期的背景下,下半年商品市场压力仍存。

“由于美联储不断激进加息引发了市场对经济的衰退预期,近期大宗商品整体回落主要受衰退交易的影响,市场担心今年四季度及之后西方发达经济体若未能缓解通胀情况,并且仍维持紧缩的货币政策,其经济周期步入衰退将是大概率事件。”香港中睿基金首席经济学家徐阳认为,经济一旦放缓,需求将必然会下降,大宗商品也大概率会延续跌势。预计三季度商品可能会继续下探,需要跟踪关注发达经济体通胀的缓解情况以及货币紧缩周期是否结束,再考虑看多。

程小勇认为,目前市场已从此前俄乌冲突引发的能源危机和通胀攀升,转换到二季度中国经济下行和海外滞胀下需求放缓的逻辑。大宗商品将迎来β型下行风险,供给恢复较快的商品会出现较大幅度下跌,但能源类商品下行相对较慢。

“β型系统性风险是指商品市场出现普遍性下跌,且不是短暂趋势。当前海外经济下行的趋势是确定的,后面还要看国内经济回升能形成多大对冲。如果对冲力度小的话,那么大宗商品价格下跌的空间就大了。”程小勇认为,当前除了美联储加息之外,欧元区、英国和多个新兴经济体都在加息,这意味着全球流动性都在收缩,从而带来融资成本上升,尤其是美元实际利率攀升,经济增速放缓。

2020-2021年商品价格已持续上涨了大约1年半,很多商品价格已处于近10年高点或者创下历史最高纪录。高价必然会抑制商品需求,且地产在高企的居民房贷收入比情况下,很难加杠杆。下半年大宗商品价格下跌空间仍存,直到原材料价格降至足以刺激制造业利润改善,制造业重新进入补库周期。

不过他也指出,由于当前全球产业重构、逆全球化和疫情等因素制约供给的恢复,除非全球大多数国家经济都出现了衰退,否则类似于2008年、2011年-2015年那样商品断崖式下跌的可能性极小。与以往大宗商品价格出现短期暴跌的背景不同,本轮市场依然面对供应不足的问题。因此本轮价格下行将会呈现供需博弈的过程,价格波动还会反复。

对于与国际市场联动较弱的黑色系商品,王国清认为价格走势有望分化。上游铁矿石港口库存近期虽有一定回落,但下降幅度趋缓。7月份如果钢铁企业环比减产幅度加大,对原料需求就有减弱趋势,后续铁矿石价格还有一定收窄空间。而焦煤焦炭在国内提倡保供稳价的背景下,优质企业正加大生产,优质焦煤的进口量也在加大,整体价格还将趋弱运行。

对于下游钢铁市场,由于5月份钢铁企业利润同比和环比均收窄,从6月份的成本和利润情况看,很多企业依然维持负利,这将刺激钢铁企业减产,从而推升价格。后期在我国稳经济的大政策下,随着基建、地产、家电、汽车等行业发展,会带来钢铁需求增长。钢铁市场今年将呈现前高后低的走势,二季度已是相对底部,对三季度维持谨慎乐观的判断。