近日,据北交所官网显示,索拉特上市申报材料已获北京证券交易所受理,保荐机构为万联证券。公司于6月14日向北京证券交易所报送了首次公开发行股票并上市的申报材料,并于6月17日获受理。

据犀牛之星了解,索拉特是一家专注于太阳能应用领域新型玻璃产品研发、生产与销售的高新技术企业。主营业务为光伏玻璃的研发、生产与销售,目前产品包括镀膜玻璃、镀釉玻璃及玻璃原片。

近年来,随着碳中和、碳达峰战略的立项,国家对光伏产业的政策支持持续加码。公司2019年、2020年、2021年的营业收入分别为3.04亿元、5.21亿元、9.2亿元。归母净利润分别为3830.85万元、1.25亿元、1.24亿元。

1、首创双玻组件光伏玻璃

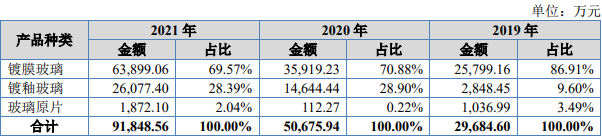

招股书显示,索拉特的产品涵盖光伏的主要组件。主要产品包括镀膜玻璃、镀釉玻璃及玻璃原片。其中占比最大的是镀膜玻璃。2021年,镀膜玻璃实现销售收入6.38亿元,占比达69.57%。

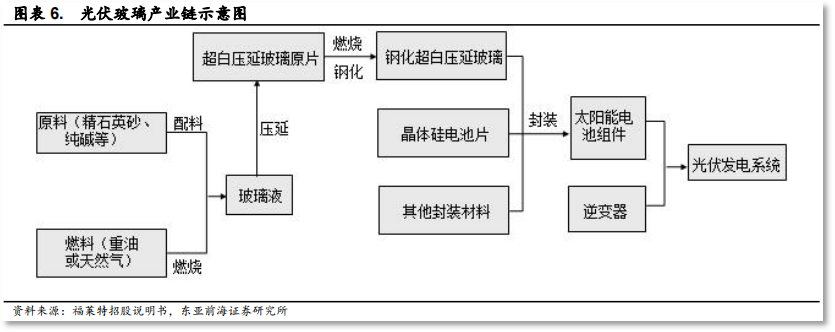

从光伏产业链来看,光伏玻璃是光伏组件的必备材料,直接影响组件发电效率和使用年限。光伏玻璃是组件最外层的透光封装面板,较传统玻璃具有含铁量低、透光率高、耐高温、耐氧化、耐腐蚀等优势,直接影响组件发电效率和使用年限。光伏玻璃上游行业包括石英砂、纯碱和燃料,直接材料和能源动力为最主要成本构成,占比总成本超75%;下游行业为组件制造商,2020年光伏玻璃占组件成本比重约28%。光伏玻璃根据不同生产工艺分为超白压延和超白浮法玻璃,超白压延玻璃占据主流。目前,受碳达峰、碳中和、以及清洁能源战略的推动,国内光伏产业发展如火如荼。

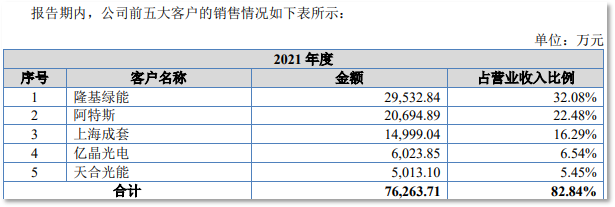

凭借先进的技术、高质量的产品、及时稳定的交货能力和快速响应的客户服务,公司与众多知名光伏组件厂商建立了长期稳定的合作关系,获得了市场的广泛认可和良好的业界口碑。根据中国光伏产业协会统计的2020年度全球光伏组件出货量排名情况,公司为全球前五大光伏组件厂商中的隆基绿能、天合光能和阿特斯三家企业供应光伏玻璃,其余主要客户包括亿晶光电、正信光电、中来股份等知名光伏组件厂商。值得注意的是,2022年6月,公司被江苏省常州市工业和信息化局评定为“专精特新”中小企业。

根据招股书披露,目前,公司先后与多家光伏组件厂商达成战略合作关系。包括隆基绿能科技股份有限公司、阿特斯阳光电力集团、上海发电设备成套设计研究院有限责任公司、亿晶光电科技股份有限公司、天合光能股份有限公司等知名企业。2021年,公司前三大销售客户分别是隆基绿能科技股份有限公司、阿特斯阳光电力集团、上海发电设备成套设计研究院有限责任公司。销售额分别为2.95亿元、2.06亿元、1.49亿元。其中第一大客户隆基绿能是全球规模最大的太阳能科技公司,中国光伏行业排名第一。目前,该公司主要从事单晶硅棒、硅片、电池和组件的研发、生产和销售,为光伏集中式地面电站和分布式屋顶开发提供产品和系统解决方案。

2、光伏玻璃“双雄争霸”,有望以黑马之姿崛起

从行业规模看,根据中国光伏行业协会数据,我国光伏年度新增装机量从2011年的2.7GW增长至2020年的48.2GW,实现复合增长率 37.75%。随着装机规模的大幅度增加,光伏行业产业链全面复苏。2020 年中央经济会议首次将“做好碳达峰、碳中和工作”作为2021年重点工作任务,明确加快调整优化能源结构,大力发展新能源,光伏发电将在供给侧为我国“碳达峰”工作助力,整个行业也将受益于此。光伏玻璃作为光伏组件中重要的材料之一,也将伴随光伏行业的高速发展而不断放量。

与传统单玻组件相比,双玻组件拥有跟多的优势:发电效率提升,适用范围扩大;机械性能好,发电稳定可靠;解决电势诱导衰减问题;热容量大,散热更均匀。未来随着双玻组件高发电效率、低衰减率等优势逐渐被市场接受和应用,以及安装方式的逐步优化,双玻组件的应用规模将不断扩大。根据中国光伏行业协会的数据统计,2019年双玻组件市场渗透率仅为14%,随着下游应用端对于双玻组件发电增益的认可,2020年双玻组件市场占比较2019年上涨15.7%至29.7%。据中国光伏行业协会预计,至2030年双玻组件市场渗透率有望达到70%。因此,我国光伏细分领域双玻组件市场还有相当大的发展空间。

而公司作为首创双玻组件生产制造商之一,未来会获得更多利好。

从下游行业看,公司处于行业中游的光伏玻璃行业,下游行业为太阳能电池组件行业企业。终端应用领域主要为户用市场、光伏电站、工商业分布式等。

从行业竞争看,光伏玻璃是技术密集型产业,技术为核心竞争力。光伏玻璃由于对透光性、机械性能均有较强要求,产品质量要求高,龙头企业技术积累时间长,拥有多项专利,技术环节把控细致,良品率的优势明显。具体来看,信义光能平均良品率约为82%,福莱特平均良品率约为86%,显著高于行业二线厂商75%以及小窑炉70%及以下水平。根据华经产业研究院,信义光能和福莱特2021年市占率分别为 29%和 24%,合计占据全球半数以上市场份额。展望未来,行业集中度有望持续提升且双寡头竞争格局有望持续维持,主要原因系光伏玻璃行业有明显的规模优势和技术领先优势,行业马太效应显著。这里我们说明这双寡头企业——信义光能和福莱特。

信义光能控股有限公司成立于2011年,并于2013年12月在香港联合交易所上市。公司专业从事太阳能光伏玻璃的研发、制造、销售和售后服务,为全球主要的国内外太阳能组件厂商提供太阳能光伏玻璃产品。公司是全球最大的太阳能光伏玻璃制造商之一,也是国内光伏玻璃行业首家通过中国建材中心能源管理体系认证的企业。2017-2021年,公司营收年复合增长率达13.4%,同期归母净利润年复合增长率为19.2%。业绩方面,公司2021年实现营收132.2亿元,同比增长30.9%。

福莱特玻璃集团股份有限公司成立于1998年,并于2015年11月在香请港联合交易所上市,于2019 年2月在上海证券交易所上市。公司是中国最大的光伏玻璃原片制造商之一,主要从事设计、开发、生产及销售售往中国及海外光伏组件生产商的光伏玻璃。2017-2021年,公司营收迅速增长,年复合增长率高达30.6%,同期归母净利润高达49.3%。2021年,公司实现营收87.1亿元,同比增长39.2%。

3、实现光伏玻璃国产替代

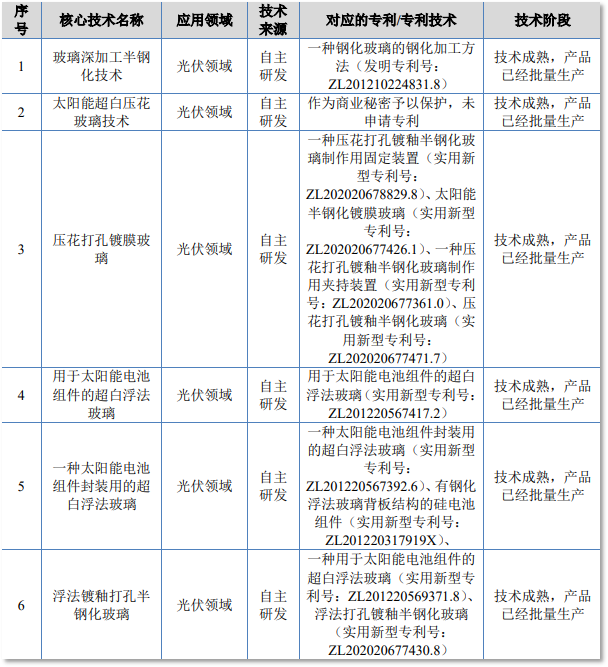

索拉特在招股书中表示,经过长期的科研攻关,公司产品的成品率、透光率以及使用寿命等指标在竞争激烈的市场中得到了下游客户的认可,逐步站稳了脚跟。公司是光伏玻璃行业内较早研制出2.0mm、2.5mm厚度双玻组件用光伏玻璃的企业,成为行业内较先实现双玻组件用光伏玻璃批量化生产的企业。公司自成立以来长期深耕于光伏玻璃制造行业,在该领域内已具有一定的市场知名度,拥有一支技术研发和创新能力强的高素质人才队伍,并通过自主研发方式掌握了多项与光伏玻璃制品加工相关的核心技术,目前已累积取得发明专利1项、实用新型专利42项,技术实力强,成果转化能力突出,研发水平稳居行业前列。

公司部分光伏玻璃研发专利

毛利率方面,近年来,索拉特毛利率基本维持在29%左右,2021年毛利率为25.46%。而同行业上市公司——信义光能、福莱特、亚玛顿的毛利率分别是47%、35.5%、4.99%。

业绩方面,索拉特2019年-2021年营收分别为3.04亿元、5.21亿元、9.2亿元,近三年复合增长率为73.96%;归母净利润分别为3830.85万元、1.25亿元、1.24亿元,近三年复合增长率为80.64%。同行业上市公司信义光能2019-2021年营收近二年复合增长率为32.9%、净利润近二年复合增长率为42.76%;福莱特2018-2021年营收近三年复合增长率为41.67%、净利润近三年复合增长率为73.29%;旗滨集团2018-2021年营收近三年复合增长率为20.26%、净利润近三年复合增长率为51.76%。