投资要点

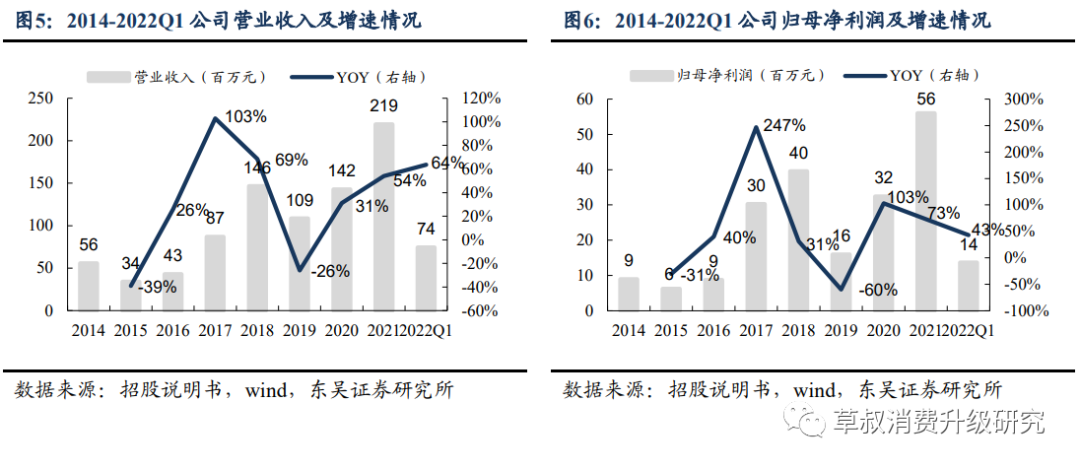

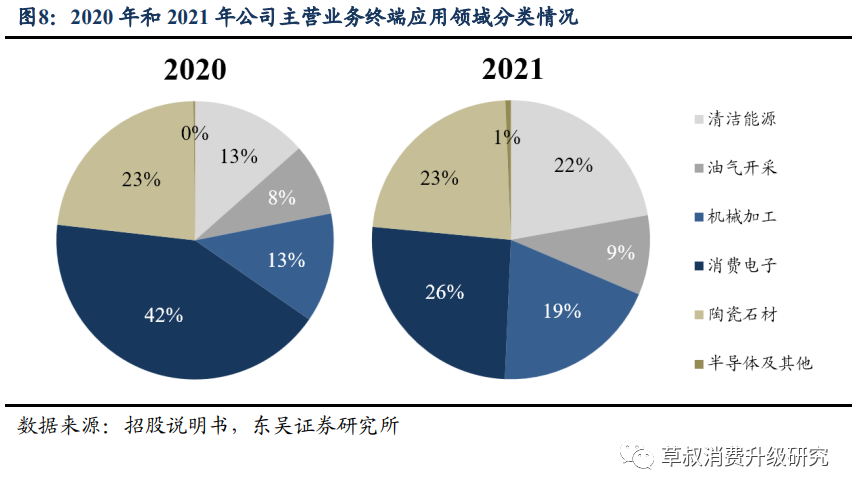

金刚石微粉生产龙头企业,业绩高速成长。惠丰钻石是超硬材料行业中金刚石微粉的生产制造商,主要从事金刚石微粉、金刚石破碎整形料的研发、生产、销售等业务,终端广泛应用于清洁能源、消费电子、半导体、陶瓷石材、油气开采、地质钻探、机械加工等行业。在行业积累多年,已经建立起来一定的业务规模和客户网络。2021年公司实现营业收入/归母净利润分别为2.19/0.56亿元,yoy+54%/73%,2022年Q1维持高速增长,营业收入/归母净利润分别为0.74亿元/0.14亿元,yoy+64%/43%。

北交所IPO已过会,上市在即:本次上市公司拟发行不超过1265万股(含本数,含超额配售权)。本次发行拟募集资金3.1亿元,发行底价为28.18元/股,主要用于金刚石微粉智能生产基地扩建及研发中心升级。预计建成后每年可新增金刚石微粉产量7.5亿克拉,新增金刚石破碎整形料产量4000万克拉。

金刚石微粉下游应用场景广阔,光伏,消费电子行业等需求旺盛:金刚石微粉有较强研磨能力,其下游行业包括精密机械加工、清洁能源、消费电子、半导体等。2020年下半年以来,多个主流光伏企业发布扩产计划,随着金刚石线的需求量不断提升,金刚石微粉市场供不应求,公司也将持续受益于行业高景气。

培育钻石业务有较大发展潜力,有望助力未来发展:培育钻石目前仍处于渗透率持续提升的阶段,上游高温高压和CVD生产商均呈现出高景气态势,公司未来或主要选择CVD法生产培育钻石,目前处于试验生长阶段,待工业化阶段实现稳定生产后同样有较大的发展空间。

盈利预测与投资评级:公司在工业金刚石领域积累了较深的优势,目前工业金刚石和培育钻石均呈现高景气,未来公司北交所上市后将推动产能扩张,持续享受行业增长红利,同时培育钻石技术也在储备中,有一定发展潜力。我们预计公司2022-20224年归母净利润分别为0.89/1.3/1.6亿元,同比增速58%/44%/24%,建议投资者保持关注。

风险提示:宏观经济和市场需求波动风险,市场竞争加剧风险,原材料价格波动风险。

正文

1. 十余载技术沉淀,金刚石微粉龙头企业

1.1 发展历程:金刚石微粉龙头企业

行业技术研发的骨干力量,金刚石微粉生产龙头企业。惠丰钻石是超硬材料行业中金刚石微粉的生产制造商,主要从事金刚石微粉、金刚石破碎整形料的研发、生产、销售等业务,终端广泛应用于清洁能源、消费电子、半导体、陶瓷石材、油气开采、地质钻探、机械加工等行业。凭借多年技术优势,公司目前已具备批量生产20纳米、50纳米、100纳米的单晶金刚石微粉的能力,超纯产品各种杂质总量可控制在ppm级。同时公司不断拓展产品应用领域,下游客户包括不同领域的上市公司及龙头企业。2021年公司实现营业收入/归母净利润分别为2.19/0.56亿元,yoy+54%/73%,2022年Q1维持高速增长,营业收入/归母净利润分别为0.74亿元/0.14亿元,yoy+64%/43%。

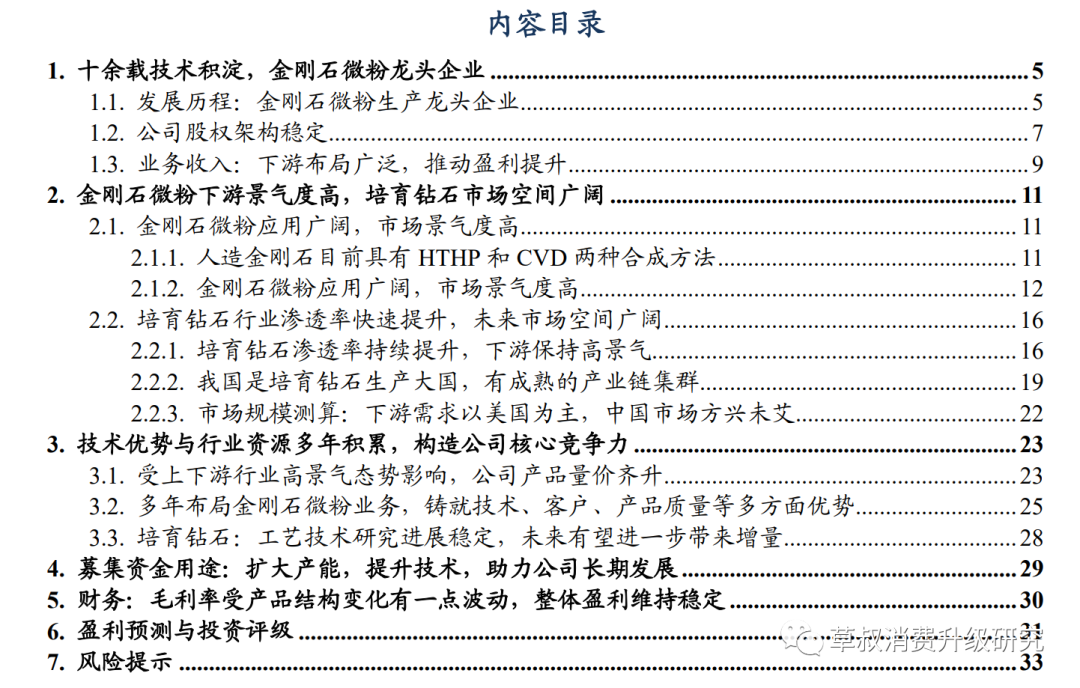

公司注重技术研发,多年深耕金刚石微粉领域。惠丰钻石成立于2011年,主营从事微粉、破碎整形料的生产等业务。2012年,公司率先提出“四超一稳”的产品质量战略,即超纯、超细、超精、超强,质量稳定,惠丰钻石注重产能扩张,建成年产10亿克拉金刚石微粉生产基地。2016年,公司在新三板挂牌,登陆资本市场。2019年,公司成功开发出新型结构的泡沫金刚石系列磨料,提高了磨具自锐性与寿命。2022年6月,公司北交所IPO获准注册,未来将进一步扩建金刚石微粉智能生产基地,升级研发中心。

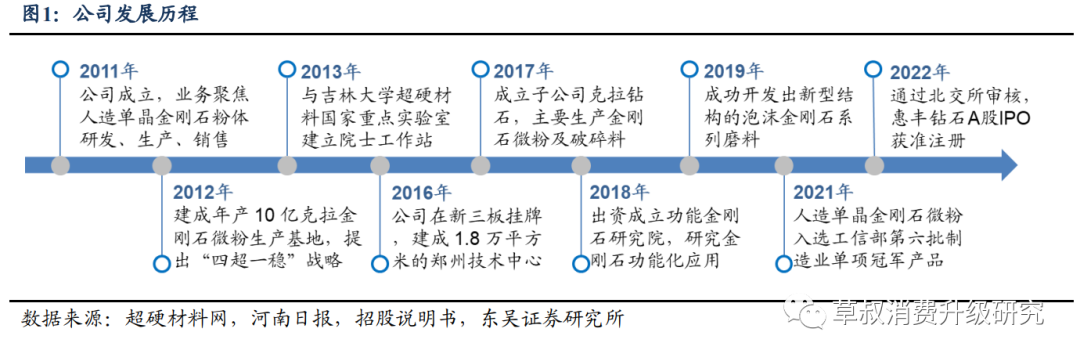

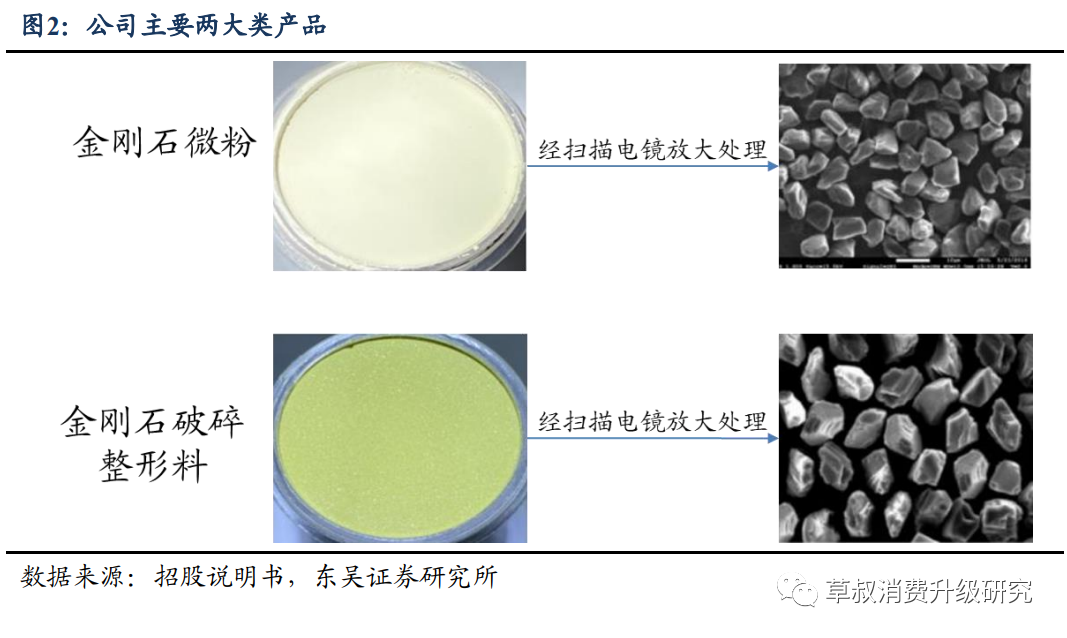

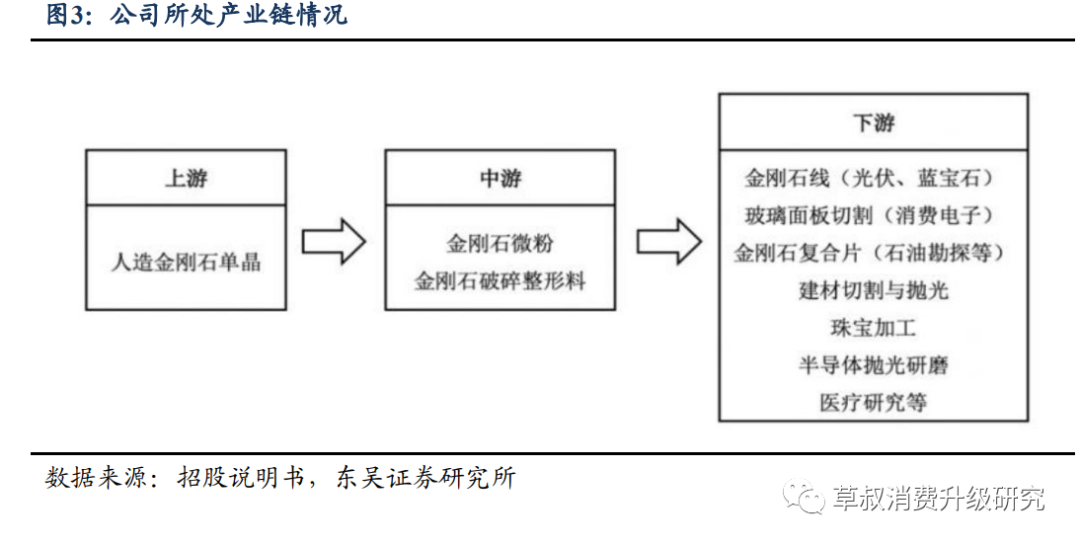

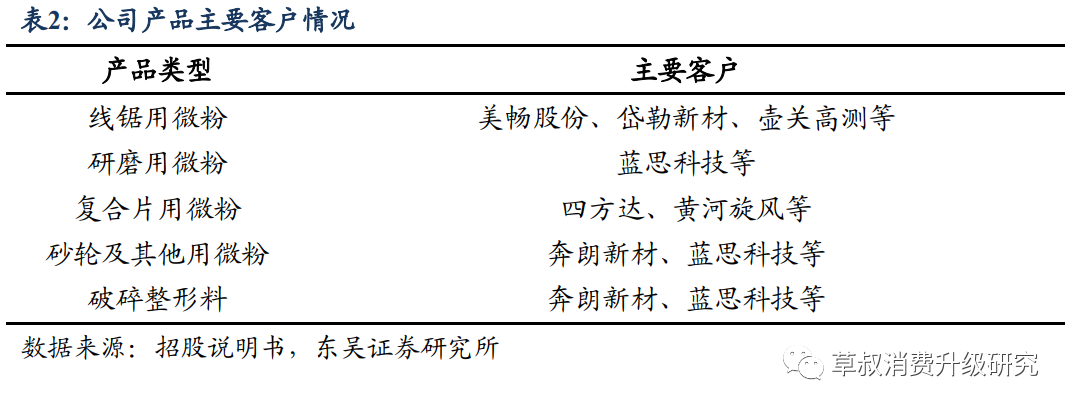

公司金刚石微粉产品齐全,在不同终端场景布局广泛。公司的主要产品金刚石微粉和金刚石破碎整形料是指人造金刚石单晶经过破碎、整形、提纯、分级等工艺加工形成的金刚石粉体。公司各类产品收入占比较为均衡,金刚石微粉的产品类型较多,可应用于清洁能源、消费电子、机械加工等不同终端。其中2021年线锯用微粉和研磨用微粉收入占比较高。

公司自身不涉及通过压机生产金刚石单晶的业务,主要通过向上游采购金刚石单晶,研磨成微粉类产品,再向下游销售。

1.2 公司股权架构稳定

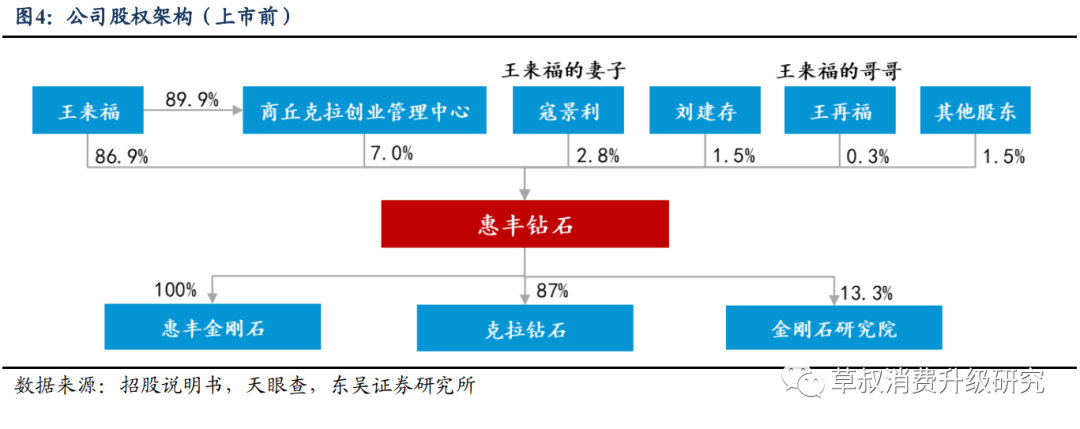

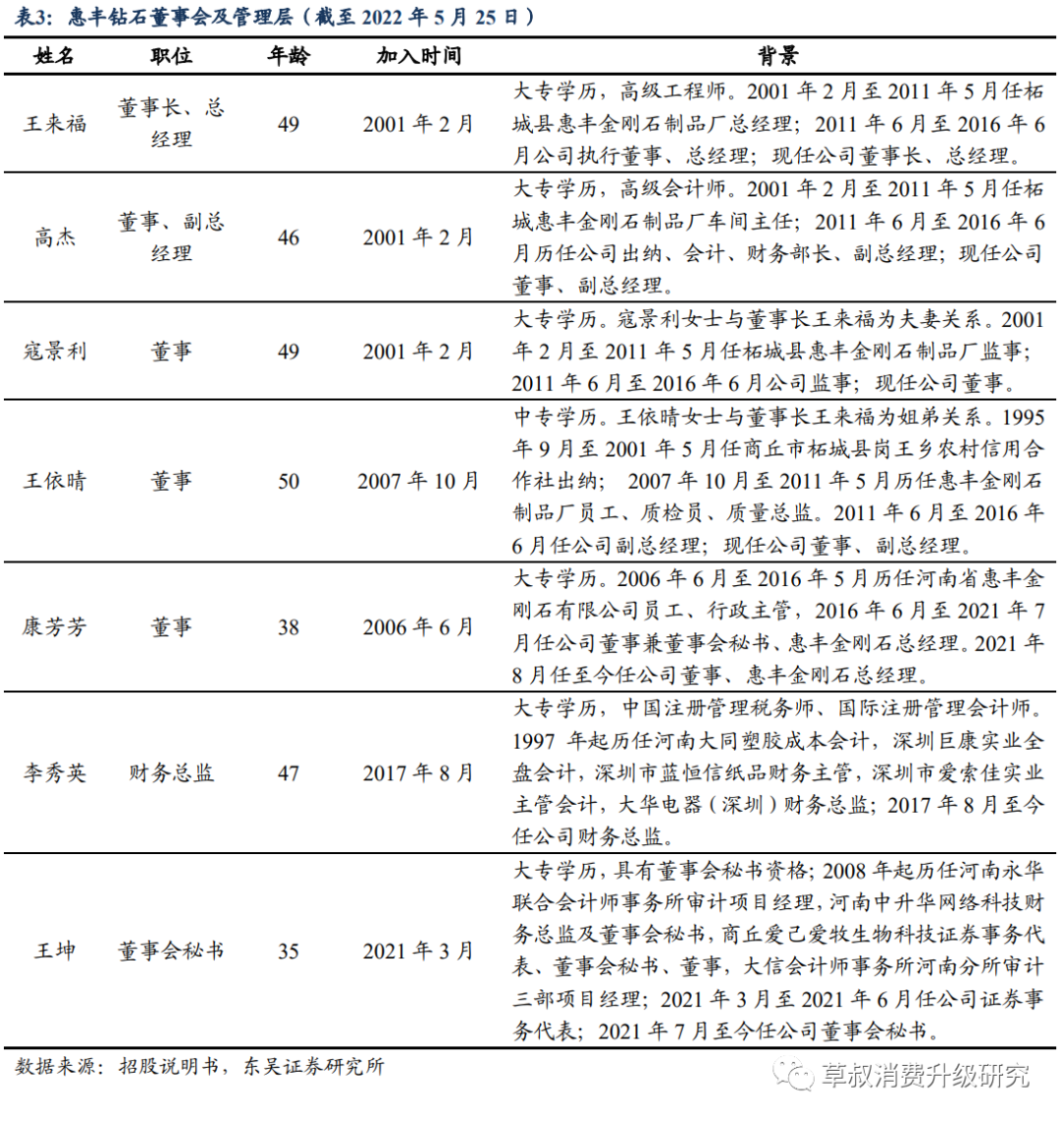

公司股权架构稳定,王来福为实际控制人。公司股权较为集中,王来福通过直接和间接持股控制了公司93.19%的股权,本次上市公司拟向不特定合格投资者公开发行股票不低于100万股且不超过1100万股(含本数,不含超额配售选择权),采用超额配售选择权发行的股票数量不得超过本次发行股票数量的15%,即不超过165万股;包含采用超额配售选择权发行的股票数量在内,公司本次拟向不特定合格投资者发行股票数量不超过1265万股(含本数)。

公司架构较为稳定,同时搭配企业经营、财务管理人才助力发展。实际控制人王来福夫妇以及副总经理高杰从2001年起就担任公司核心技术人员与管理人员,董事王依晴为王来福的姐姐,从2007年起在公司历任多项职务。团队搭配了经验丰富的企业经营、财务管理的人才,推动业务稳定发展。

1.3 业务收入:下游布局广泛,推动盈利提升

2020年以来得益于行业高景气,业绩提升迅速。公司早期受益于下游需求增长,2019年下游需求走弱,公司积极开拓新领域新产品,增强风险抵御能力,2021年公司实现营业收入/归母净利润分别为2.19/0.56亿元,yoy+54%/73%,2022年Q1维持高速增长,营业收入/归母净利润yoy+64%/43%。

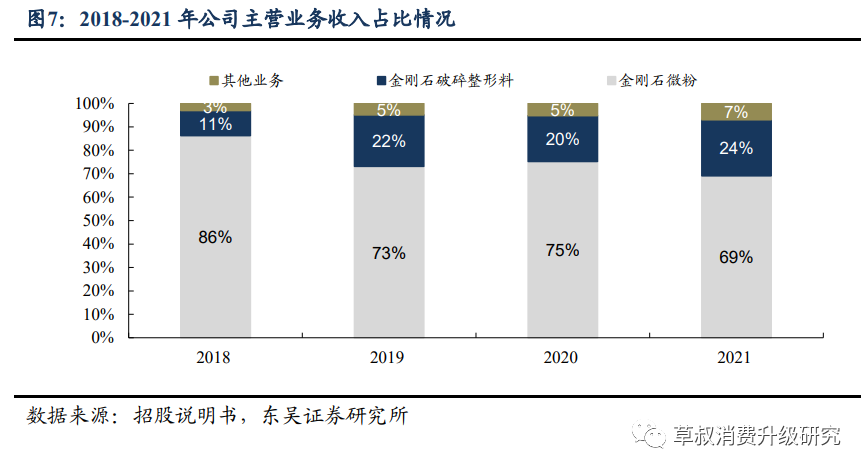

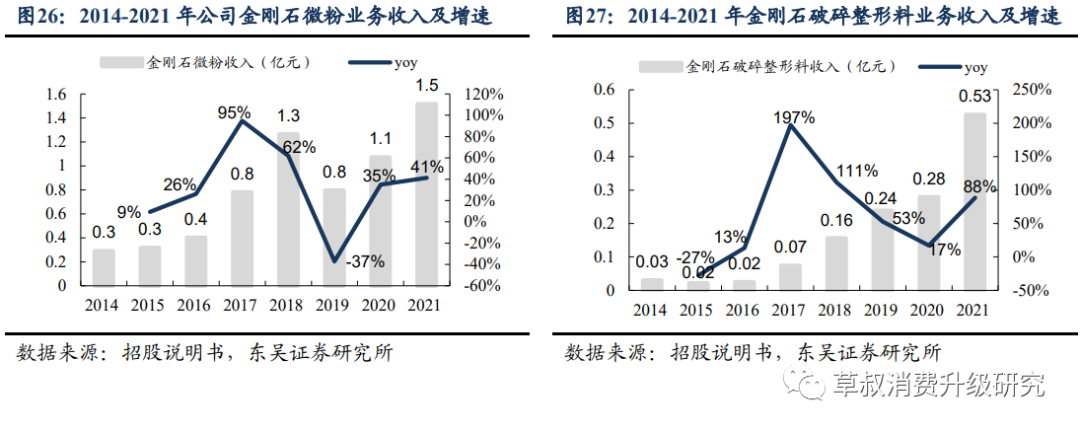

主营业务稳步扩张,产品竞争力有望进一步提升。公司主营业务分金刚石微粉和金刚石破碎整形料两种产品,其中金刚石微粉为公司优势产品,贡献大部分利润和收入。2021年公司金刚石微粉业务收入占主营业务收入的69%,近年来主营业务下游需求持续增长,伴随公司进一步产能扩张和技术研发,主营业务产品有望迎来量价齐升。

公司金刚石微粉产品类型丰富,下游应用领域广泛。公司微粉产品分为多种,并顺应金刚石行业需求增长趋势,积极开拓下游合作领域,有利于应对行业短期供需波动、分散风险,并提高公司未来盈利能力。公司于2017年设立控股子公司克拉钻石进行产品线互补,丰富产品布局,巩固自身在金刚石微粉行业的精细化、专业化优势。

2. 金刚石微粉下游景气度高,培育钻石市场空间广阔

2.1 金刚石微粉应用广阔,市场景气度高

2.1.1 人造金刚石目前具有HTHP和CVD两种合成方法

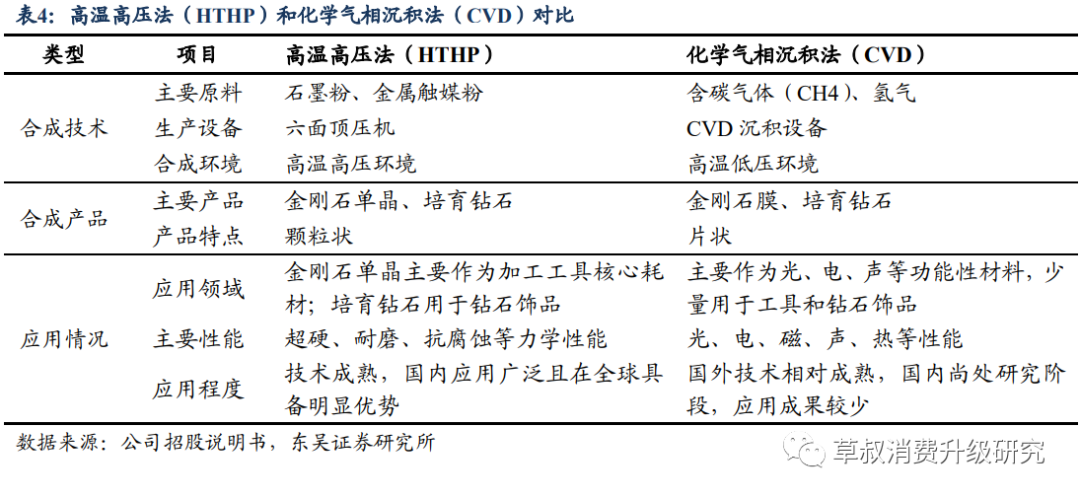

人造金刚石合成方法有高温高压法(HTHP)和化学气相沉积法(CVD)两种,其产业应用侧重不同,未来将共同发展。HTHP合成的人造金刚石主要为颗粒状单晶,主要应用于制作磨切锯钻等加工工具;但由于合成出的金刚石单晶尺寸相对较小,限制了其在功能性材料方面的广泛应用,国际上已经有高温高压法合成单粒100克拉以上金刚石单晶的研究成果,未来有望在功能材料应用方面取得突破进展。CVD合成的金刚石主要为片状金刚石膜,利用其在光、电、磁、声、热等方面的性能优势作为功能性材料应用在新兴产业。由于主要产业应用侧重在不同的终端领域,两种技术方法在未来相当长的时间内将保持共同发展。

2.1.2 金刚石微粉应用广阔,市场景气度高

金刚石微粉有较强研磨能力,多用于材料加工。金刚石微粉为金刚石单晶加工形成的粉体,,强度高耐磨性好,摩氏硬度10,显微硬度10000kg/mm2,显微硬度比石英高1000倍,比刚玉高150倍。主要用于制造磨削工具进行材料的精细加工,终端应用领域侧重精密机械加工、清洁能源、消费电子、半导体等,这些新兴行业能够快速发展带动金刚石微粉产品市场需求不断增长,市场前景广阔。

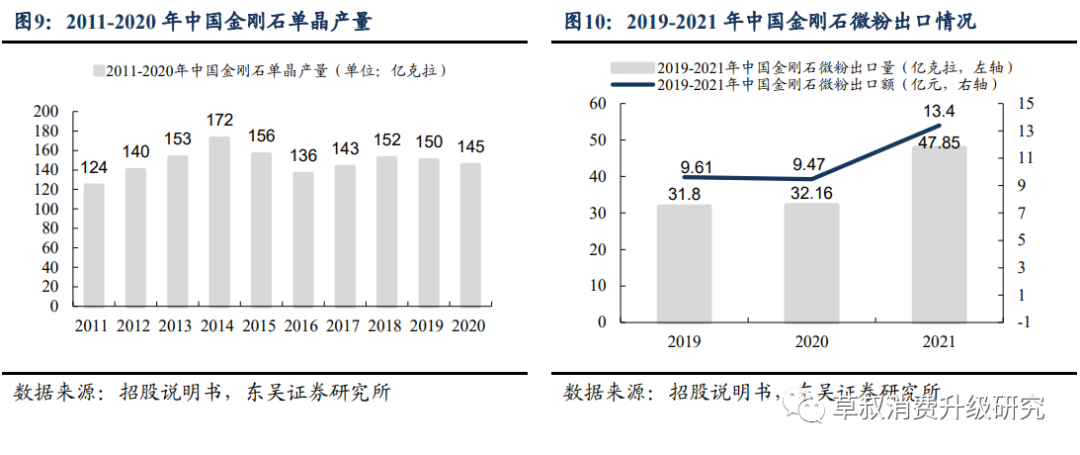

金刚石微粉业务应用广泛,2021年中国金刚石微粉出口量显著提高。2020年中国金刚石产量200亿克拉,其中金刚石单晶及微粉产量达145亿克拉。从行业出口情况来看,随着疫情的恢复,2021年金刚石微粉出口量和出口额大幅提高。2021年中国金刚石微粉出口量为47.85亿克拉,同比增长48.79%;金刚石微粉出口额13.4亿元,同比增长41.50%。

惠丰钻石产品质量突出,未来市场份额有望进一步提升。惠丰钻石在金刚石微粉行业产品质量和性能优势突出,客户群体涵盖多个上市公司及龙头企业。随着下游金刚石工具产品升级和应用拓展对性能和品质的更高要求,惠丰钻石未来市场份额有望进一步提升。

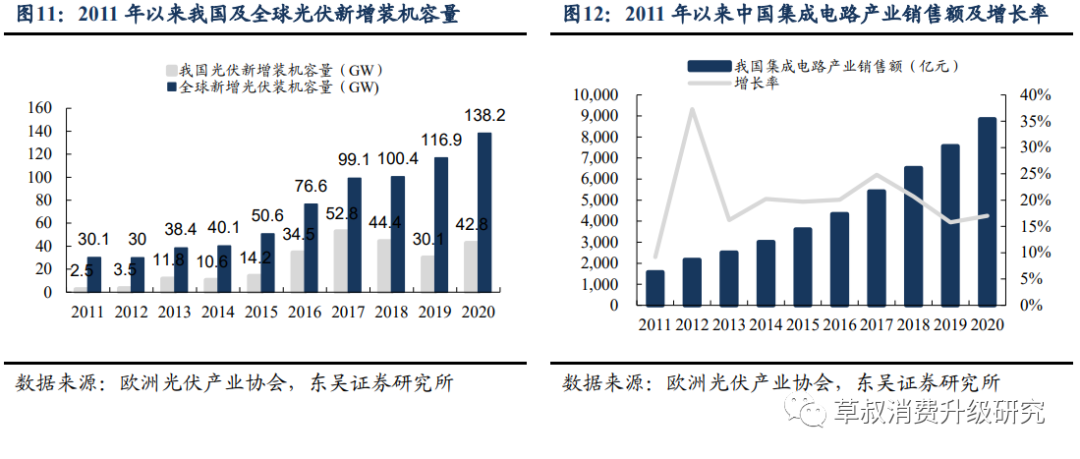

2020年下半年以来,金刚石微粉行业受益光伏产业应用实现较快增长。金刚石微粉是生产金刚石线锯的核心材料,2020年下半年以来,多个主流光伏企业发布扩产计划,随着金刚石线的需求量不断提升,将进一步激发金刚石微粉行业的市场潜力。

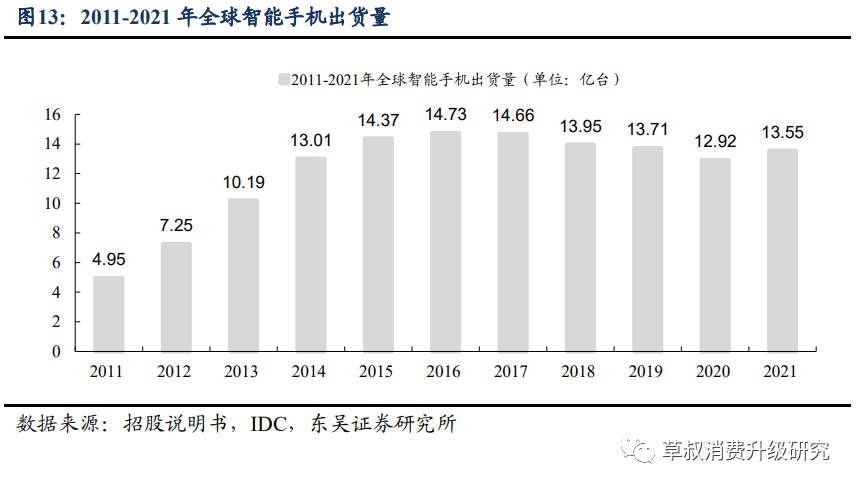

消费电子行业发展迅速,带动金刚石微粉需求不断增长。5G手机正处于加速渗透阶段,有望推动智能手机整体出货量稳步增长。对于消费电子行业而言,5G和物联网等技术的快速发展需要更加复杂的材料和精细的加工,金刚石微粉及制品可为金属、陶瓷和脆性材料等提供高质量的精密表面处理。随着消费电子行业技术迭代升级,对于产品性能和品质的要求不断提高,将为金刚石微粉创造广阔的市场空间。

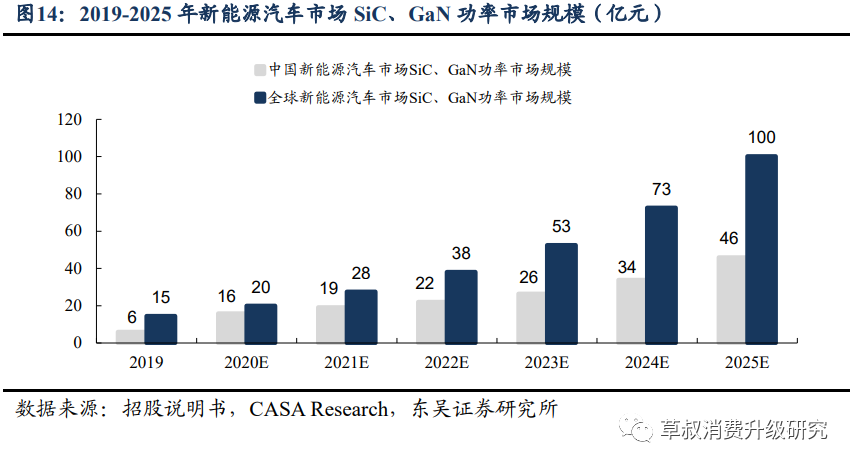

第三代半导体快速发展带动金刚石微粉需求不断增长。全球第三代半导体材料、器件已实现了从研发到规模性量产的成功跨越,并进入产业化快速发展阶段,第三代半导体碳化硅材料硬度大,在碳化硅晶体切割、晶片研磨、晶片抛光等几个生产环节均需使用金刚石微粉或相关产品进行加工。

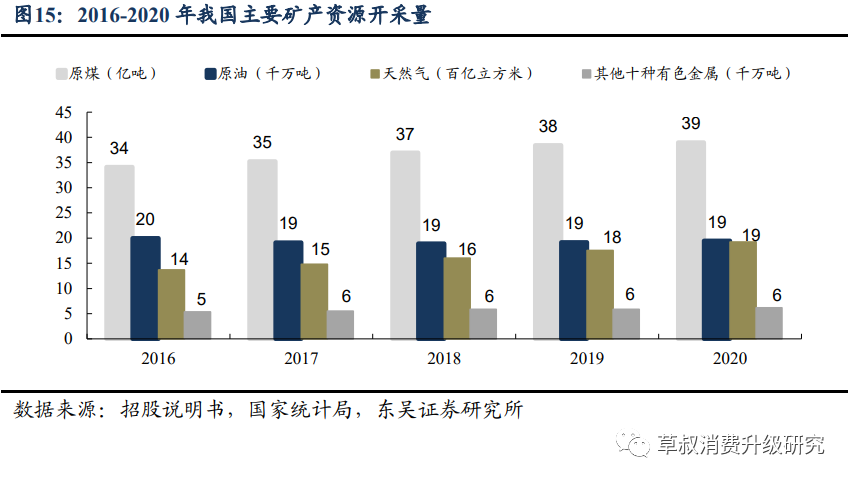

矿产资源的开采与勘探带动金刚石微粉及其工具制品需求不断增长。过去十年,我国主要矿产资源开采量整体由高速增长阶段过渡至稳步发展阶段。由金刚石微粉制成的金刚石钻头、PCD刀片、金刚石刀具等产品广泛应用于石油、煤炭、冶金、地质勘探等钻探和开采中。目前我国及全球均面临主要矿物开采品位下降的情况,需采掘更多的原矿量以保持产量稳步增长,矿产采掘力度的加大将进一步增加金刚石微粉及其工具制品的需求。

金刚石微粉行业受益下游多行业制造升级及技术替代需求,未来发展前景广阔。未来,随着智能制造国家战略推进,超高速、超精密、智能数控、精细加工等先进制造技术不断创新应用,国内新型金刚石工具对国外产品和传统工具替代率不断提高,金刚石微粉在汽车制造、家电制造、光伏发电、LED照明、消费电子、半导体等领域需求有望提升,下游行业快速成长与渗透率提升双重红利下,行业有望实现持续增长。

2.2 培育钻石行业渗透率快速提升,未来市场空间广阔

2.2.1 培育钻石渗透率持续提升,下游保持高景气

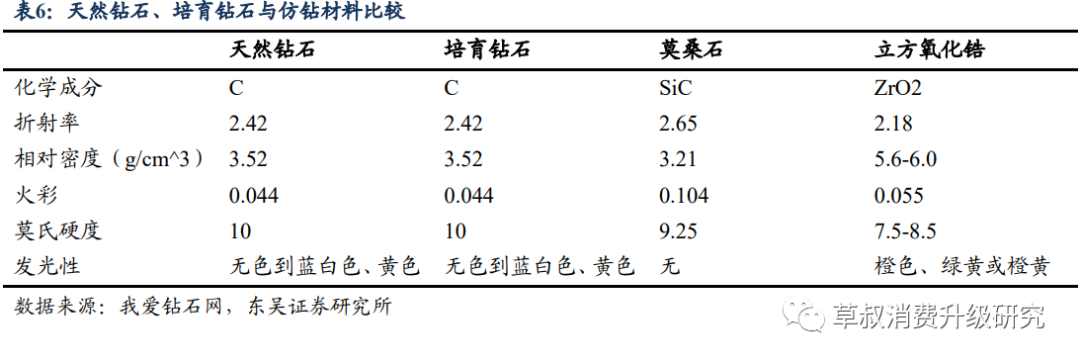

培育钻石是人造金刚石中的宝石级大单晶,与天然钻石的化学成分、物理、化学属性及光学性质完全相同。人造金刚石中颜色、重量和纯净度达到一定标准的宝石级金刚石大单晶可作为培育钻石镶嵌饰品应用于消费领域。以往消费市场上主流的仿钻材料“莫桑钻”化学成分为SiC,折射率高于天然钻石,肉眼即可分辨;“锆石”化学成分为ZrO2,硬度远低于天然钻石。区别于这些仿钻,培育钻石与天然钻石仅有生长环境不同,其外观、化学成分和晶体结构等与天然钻石完全一致,属于真钻石。

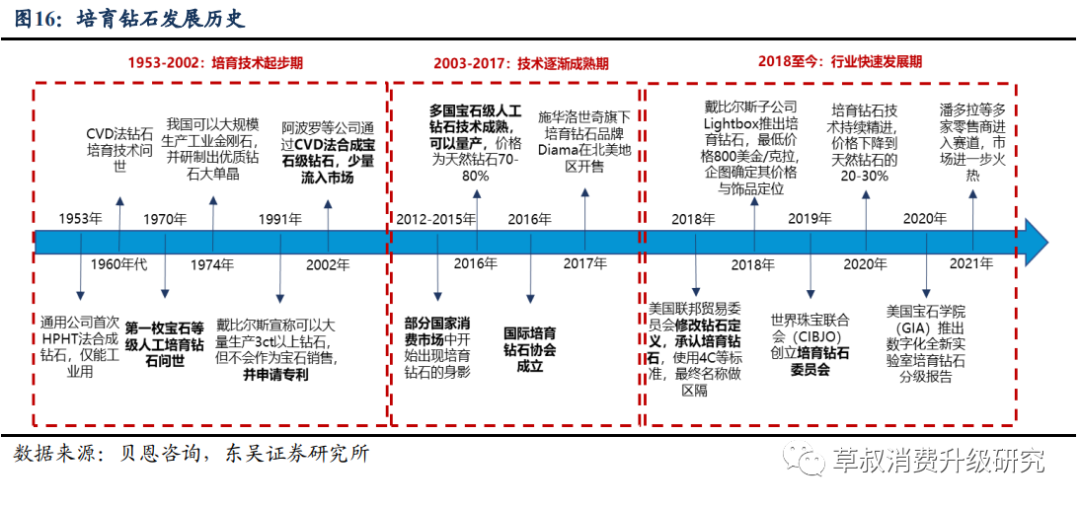

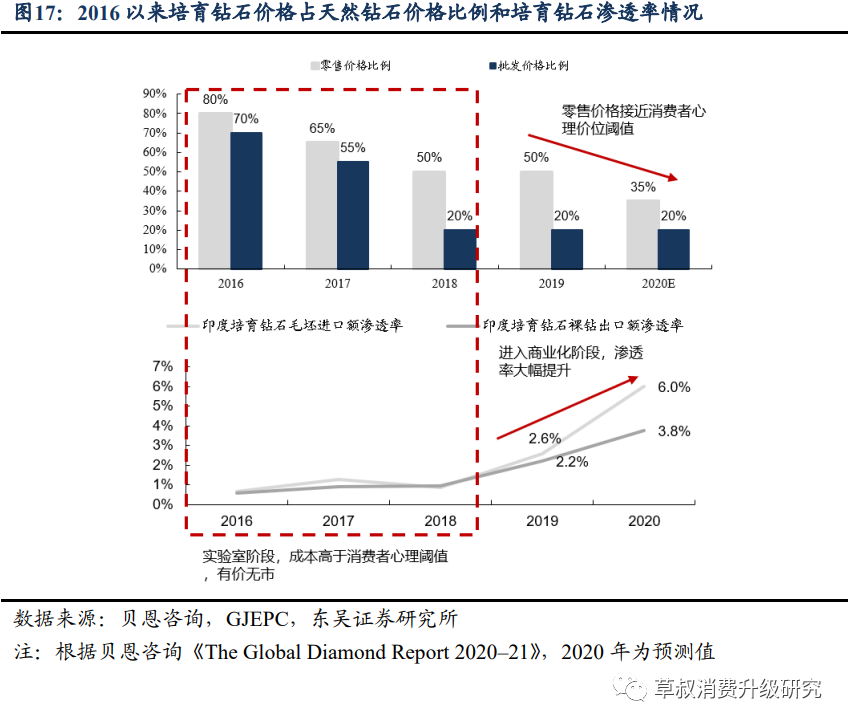

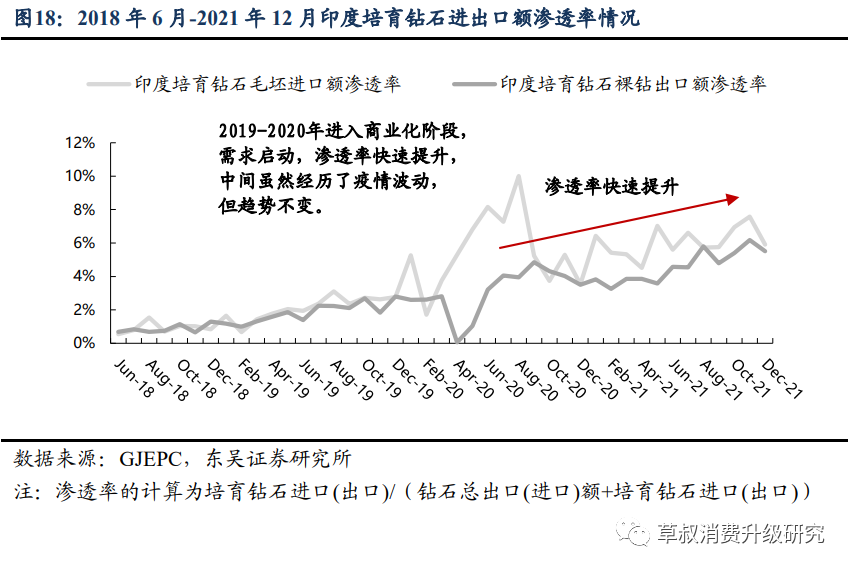

均价到达消费者的心理价位之后才开始需求大幅增长,渗透率快速提升。培育钻石很早就实现了实验室阶段的技术突破,但一直没有实现商业化,主要因为早年不够成熟的时候培育钻石的生产成本较高,产出的培育钻石价格接近甚至一度高于天然钻石。直到2018年批发价格开始降到天然钻石的20%,零售价格降到天然钻石的50%,上游生产工艺和技术进步下,传导到下游零售端,2018-2020年批发价格比例维持稳定,培育钻石零售价格在2020年降到了天然钻石的35%,达到了消费者的心理价位阈值,才迎来了需求的快速增长。根据GJEPC的数据,2022年2月印度培育钻石毛坯进口额渗透率和培育钻石裸钻出口渗透率分别达到了7.0%/6.0%。

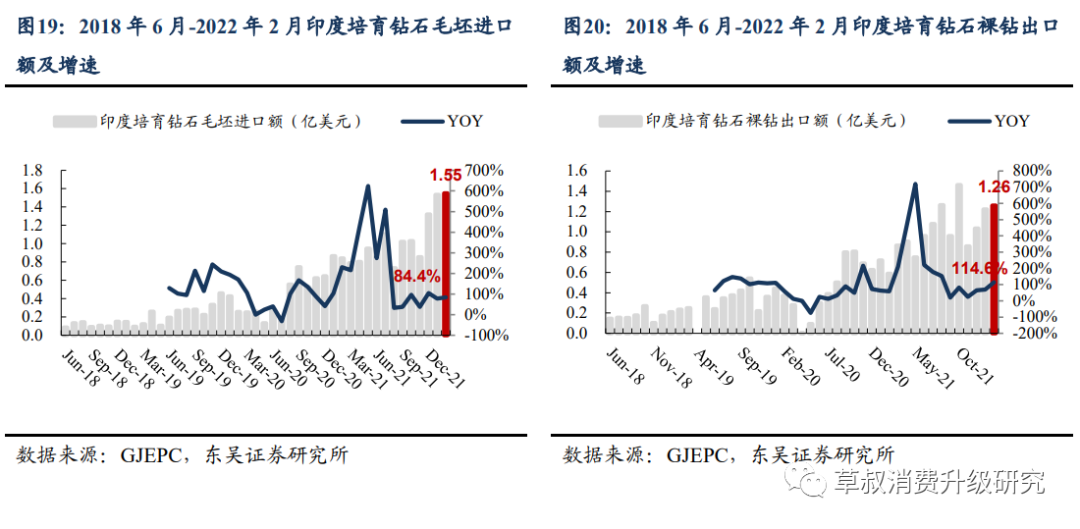

培育钻石终端需求持续保持高景气度,行业空间不断打开。培育钻石本身和天然钻石完全一样,而在同等价位上培育钻石的净度,色度和克拉数等显著优于天然钻石。全球培育钻石产业链中超过90%的切割环节均在印度完成,我们可以通过监测印度的进出口数据了解培育钻石行业的整体景气度。从GJEPC每月披露的数据来看,自2020年疫情后,培育钻石出口额呈现出大幅增长的趋势,2021年全年培育钻石出口总额约为11.4亿美元,同比增长超过100%。反映出全球培育钻石终端消费的高景气度,行业正处于快速发展,渗透率快速提升阶段。

2.2.2 培育钻石渗透率持续提升,下游保持高景气

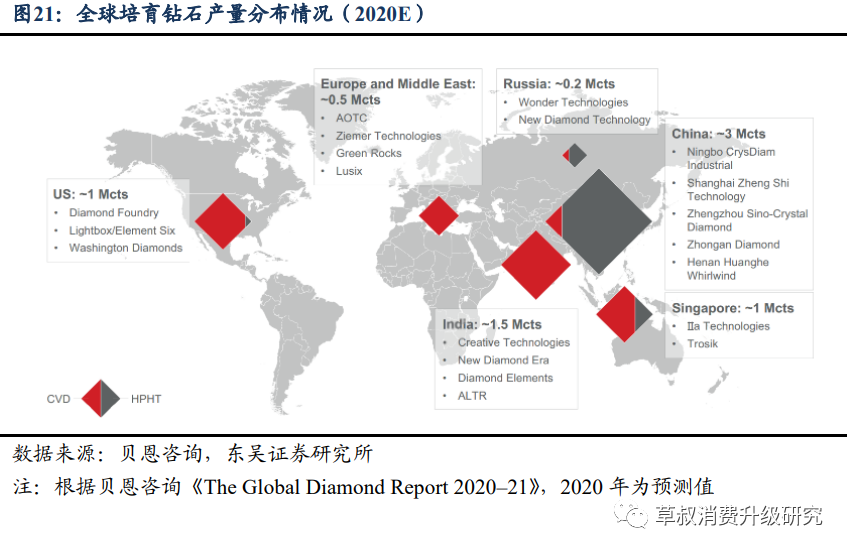

我国培育钻石产量占全球产量的40%-50%,是培育钻石最大的生产国。根据贝恩咨询,2020年我国培育钻石产量占全球产量的40-50%。分技术来看,高温高压法产量主要来自于中国,CVD法则以印度,美国和新加坡为主。根据贝恩咨询数据粗略估算,两种技术分开来看,HTHP技术合成培育钻石的全球产量约90%来自于中国。

国内培育钻石产量集中在河南。我国培育钻石占据全球产业链上游约半数产能,而河南是中国培育钻石的制造中心,占据了国内培育钻石80%的产量。在强大的产业集群效应下,河南已经诞生了豫金刚石、黄河旋风、中兵红箭(中南钻石母公司)、力量钻石四家涉足培育钻石的上市公司。

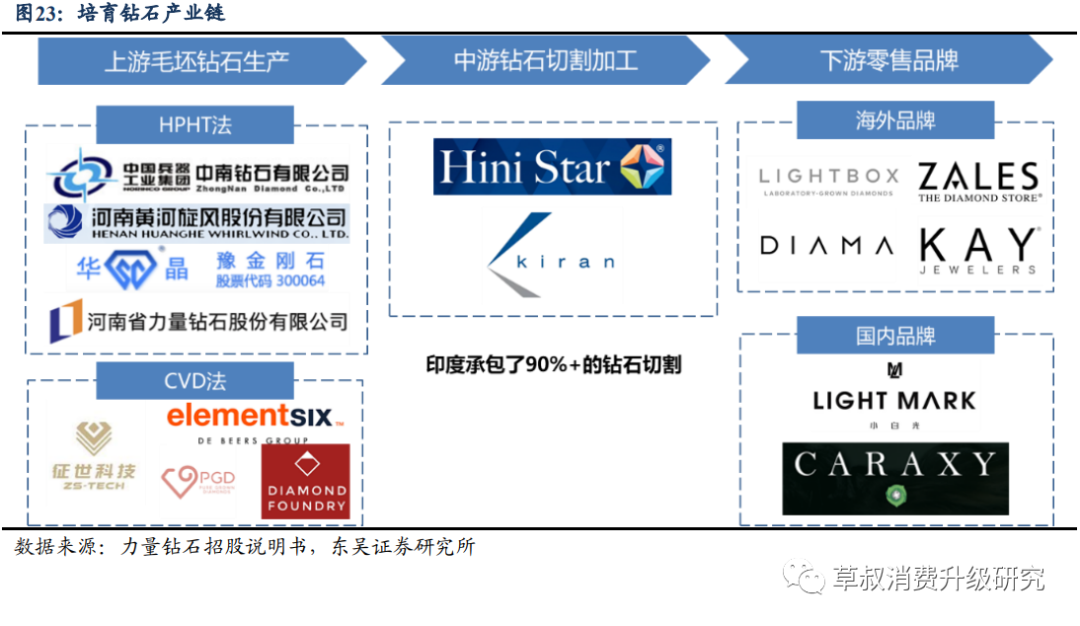

培育钻石按照产业链上下游划分主要分为:上游毛坯钻石生产,中游钻石切割加工和下游零售品牌。其中上游毛坯钻石大规模生产我国技术已经比较成熟,并且形成了产业集群优势,培育钻石产量领先。中游90%+的钻石切割加工均在印度,下游品牌端主要以传统钻石珠宝品牌旗下的培育钻石为主,但国产品牌中也有初具规模的品牌如Light Mark小白光等。

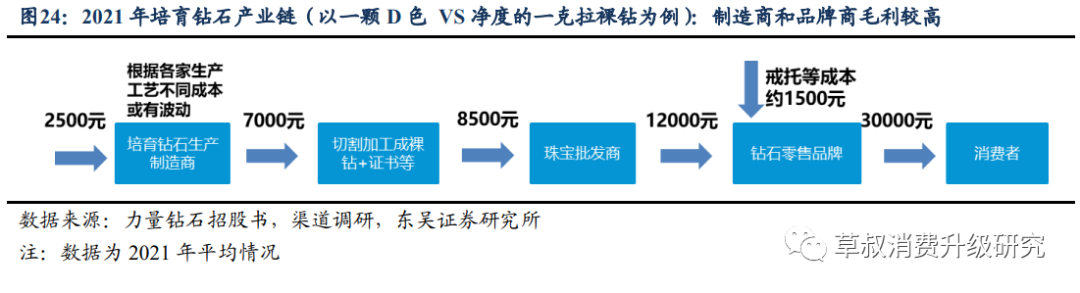

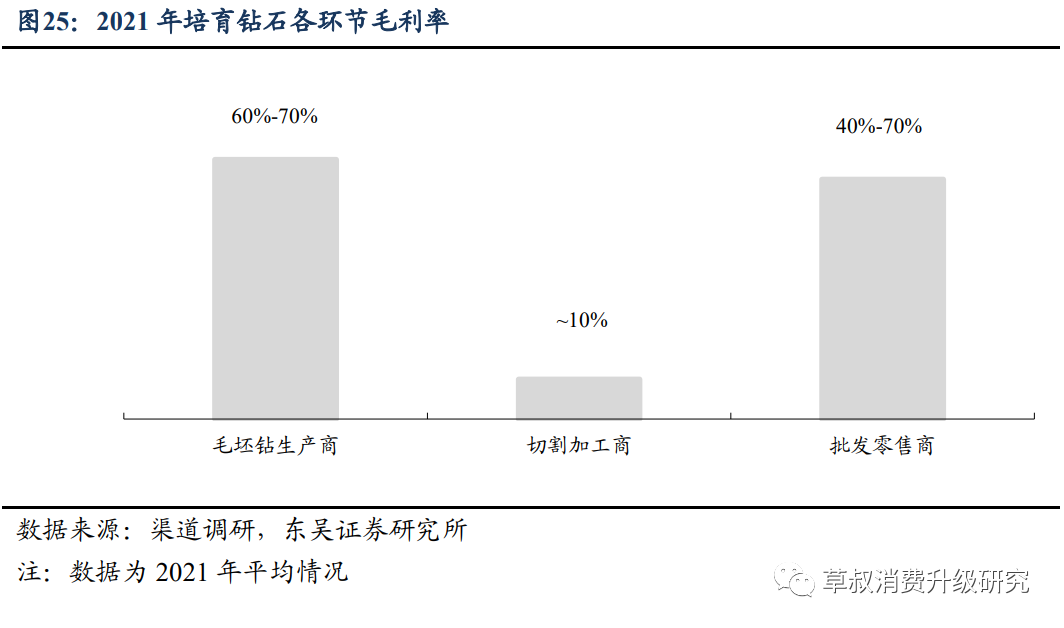

培育钻石上游生产端和下游品牌端享有较高毛利率。如一颗D色,VS净度的一克拉培育钻石裸钻,按目前的切割工艺,一克拉的培育钻石裸钻一般对应3克拉毛坯,平均每克拉出厂价为2300元左右,一颗完整的毛坯出厂价约为7000元,其成本平均在2500元左右,实际成本会根据工艺的差别而所有波动。一颗毛坯生产出来后经过切割加证书后价格可达到约8500元,珠宝批发商会将裸钻打包以约1.2万元一颗的价格卖给品牌商,叠加戒托等加工成本后约以13500元拿货,终端零售价则会卖到3万元的水平。因此整个产业链拆分下来,上游生产环节和品牌商环节享有较高的毛利率,加工环节则整体利润率较低,产业链利润率整体构成微笑曲线。而国内企业主要为培育钻石行业上游生产商,并且在全球产业链上游占据较大产能,有望获取较高利润。

2.2.3 市场规模测算:下游需求以美国为主,中国市场方兴未艾

生产端培育钻石供应主要还是来自中国。终端消费则仍以海外为主,国内市场方兴未艾,占全球消费市场规模比重较低,渗透率还有较大提升空间。分国家来看,主要消费市场集中在美国,国内消费市场占全球比重较小,渗透率还有较大提升空间。

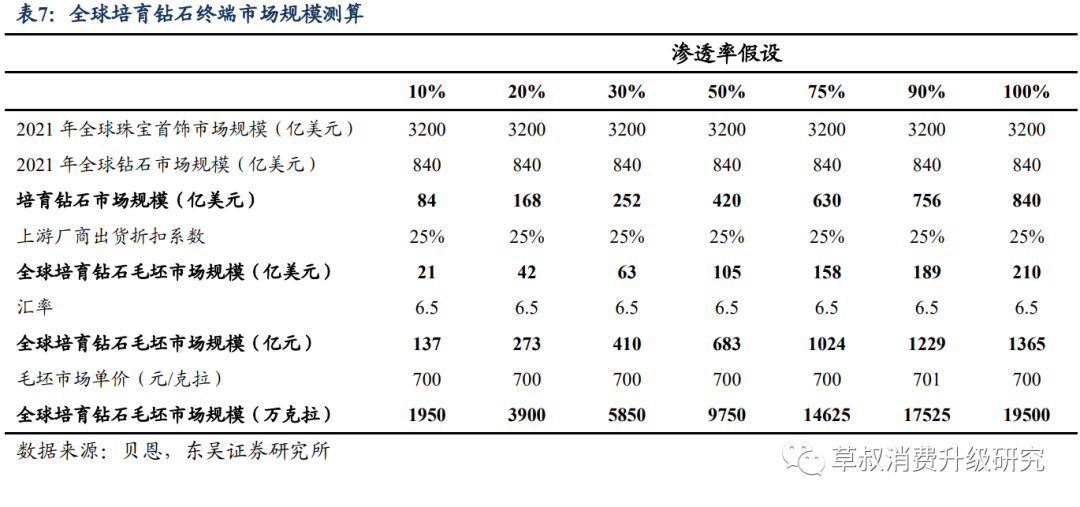

根据贝恩估算,2021年全球珠宝首饰市场规模约为3200亿美元,其中钻石市场规模约为840亿美元,我们保守假设全球钻石市场规模保持不变,假设培育钻石分别达到天然钻石市场规模(销售额)的10%到100%,分别进行测算,则对应培育钻石终端市场规模为84亿美元至840亿美元,从克拉数来看对应约为1950万克拉至约2亿克拉。如果考虑培育钻石凭借其质价比,应用到更多场景,替代部分其他珠宝,则培育钻石未来远期市场规模会更大。

3. 技术优势与行业资源多年积累,构造公司核心竞争力

3.1 受上下游高景气态势影响,公司产品量价齐升

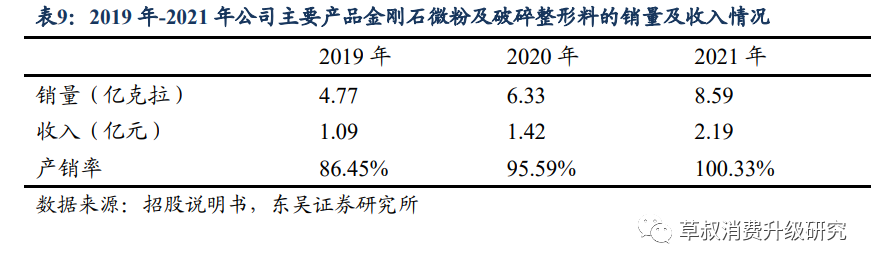

2021年公司金刚石微粉及金刚石破碎整形料业务分别实现收入1.5亿/0.53亿元,yoy+41%/88%。公司主营业务包括金刚石微粉和金刚石破碎整形料两大业务,2021年公司两大业务收入均实现显著增长,金刚石微粉及金刚石破碎整形料业务分别实现收入1.5亿/0.53亿元,yoy+41%/88%。金刚石微粉是公司的主要产品,2021年金刚石微粉销售收入占主营业务收入比例为74.25%。

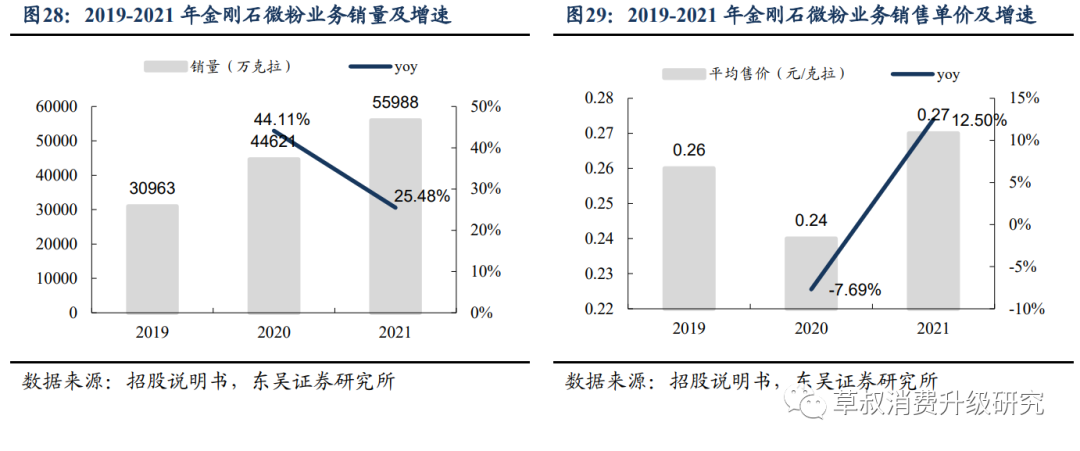

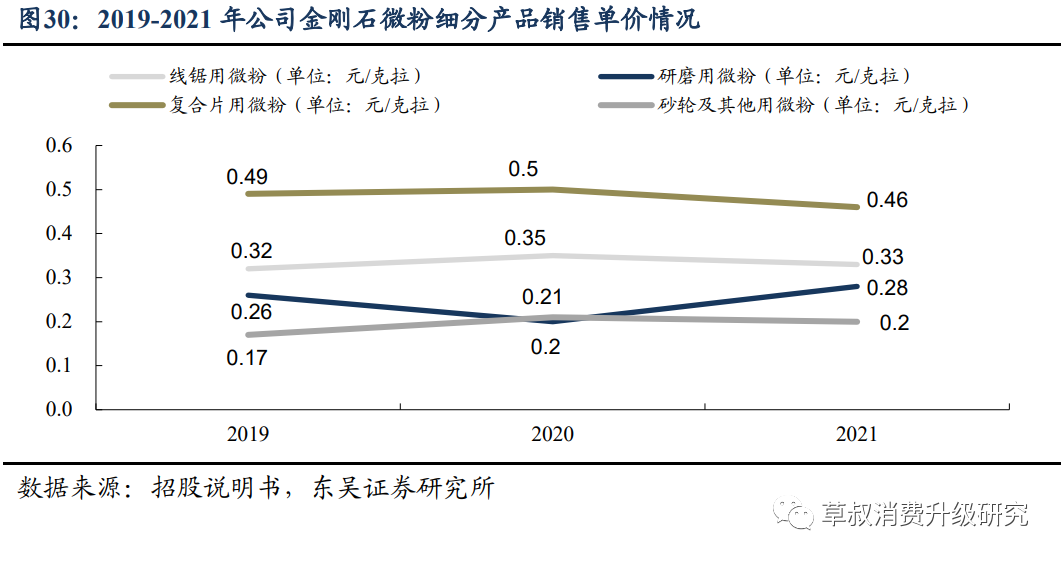

金刚石微粉应用领域广泛,下游行业保持高景气,助力2021年公司金刚石微粉业务平均单价显著提高。研磨用微粉的销售单价下降且收入占比提升,导致公司金刚石微粉业务2020年度平均单价较2019年度小幅下降。2021年度单价较2020年度有所上升,除受下游行业供求关系影响外,主要系上游培育钻石行业景气度大幅提升,导致原材料金刚石单晶供应量紧缺,采购价格上升,公司相应提高部分产品的售价。终端应用领域、原材料强度、工艺性能不同导致不同类型微粉产品销售单价存在差异,但目前销售单价整体趋于稳定。

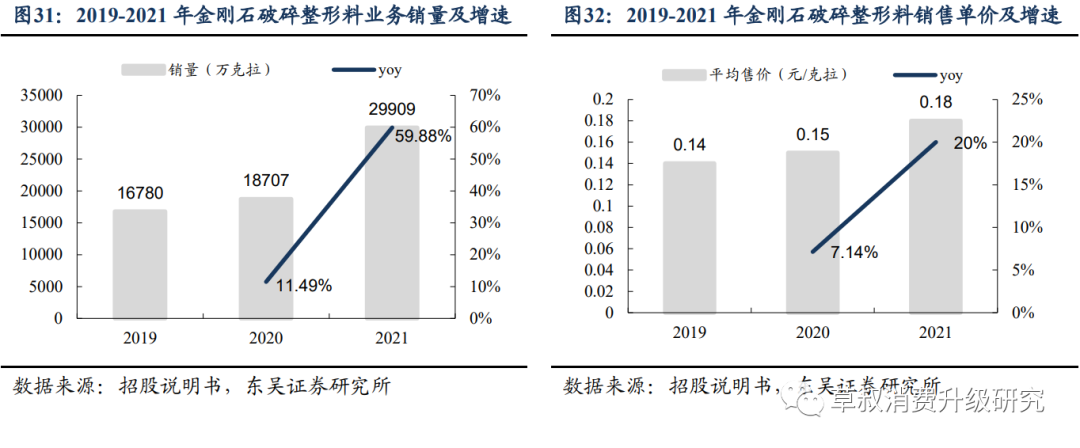

下游行业景气推动市场需求增长,金刚石破碎整形料业务量价齐升。近年金刚石破碎整形料的销售单价及销量均逐年上升,主要原因是下游行业较为景气,市场需求增长。除此以外,公司在维持原有客户关系的同时,不断拓展客户圈,助力产品销量提升。

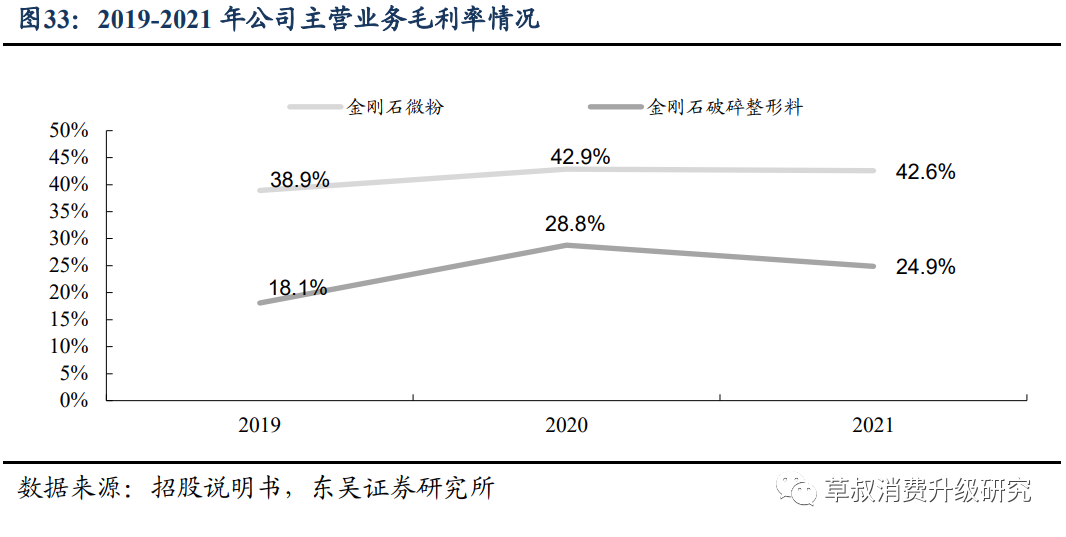

金刚石微粉毛利率超过40%:公司主营业务分金刚石微粉和金刚石破碎整形料两种产品,其中金刚石微粉为公司优势产品,贡献大部分利润和收入,2021年毛利率达到42.6%,维持在高位。

3.2 多年布局金刚石微粉业务,铸就技术、客户、产品质量等多方面优势

公司深耕金刚石微粉业务多年,在核心技术、产品质量、客户及行业地位等方面均具备显著优势:

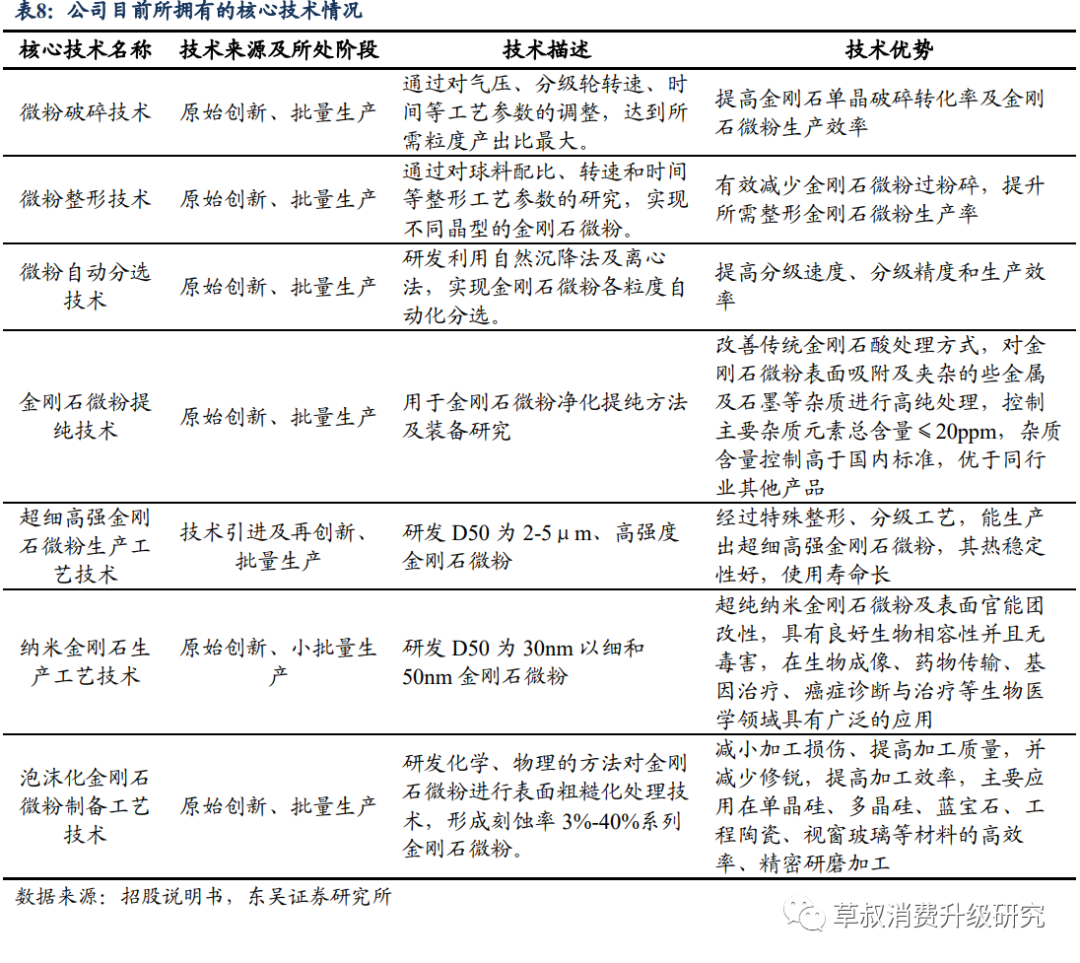

(1)核心技术方面

公司在金刚石微粉领域不断研发创新,构筑企业自身技术优势。惠丰钻石自成立以来一直专注研发创新,已自主掌握了金刚石微粉生产工艺技术和纳米金刚石生产工艺技术等与金刚石微粉生产技术相关的各类核心技术。同时公司与河南工业大学等建立了金刚石电子应用联合实验室,致力于培育钻石3C应用研发、金刚石复合手机背板材料的研发、6G产品金刚石导热材料的研发等。

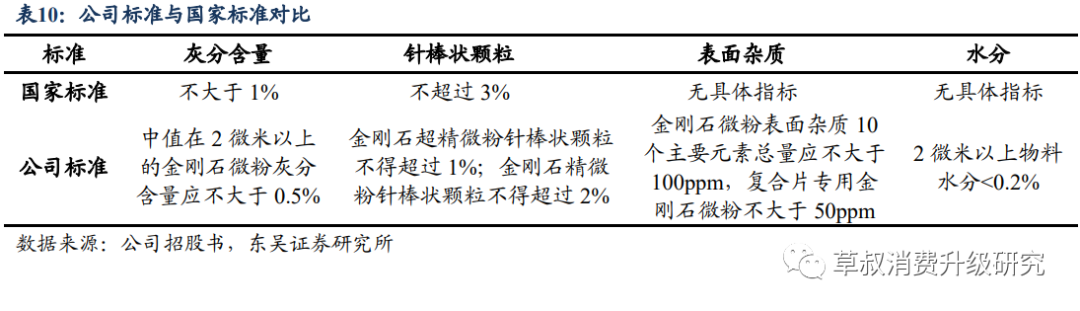

(2)质量控制方面

凭借扎实的技术基础、可靠的产品质量,提升产品竞争力。在人造金刚石行业,公司严格按照ISO9001质量管理体系要求,实行客户定制化生产模式,精准满足客户个性化需求,其产品粒径最细可至20纳米,超纯产品各种杂质总量可控制在ppm级。公司注重产品品质保障,公司标准远超国家标准,还对提出金刚石微粉表面杂质10个主要元素总量应不大于100ppm,复合片专用金刚石微粉不大于50ppm的具体指标。

(3)供应商及客户关系方面

公司核心产品是下游金刚石工具制造和硬脆材料加工的核心基础材料。金刚石微粉和金刚石破碎整形料是下游金刚石工具制造和硬脆材料加工的核心基础材料,公司上游原材料主要包括人造金刚石单晶,其下游应用领域广泛,可广泛应用至珠宝加工、半导体抛光研磨等多项领域。

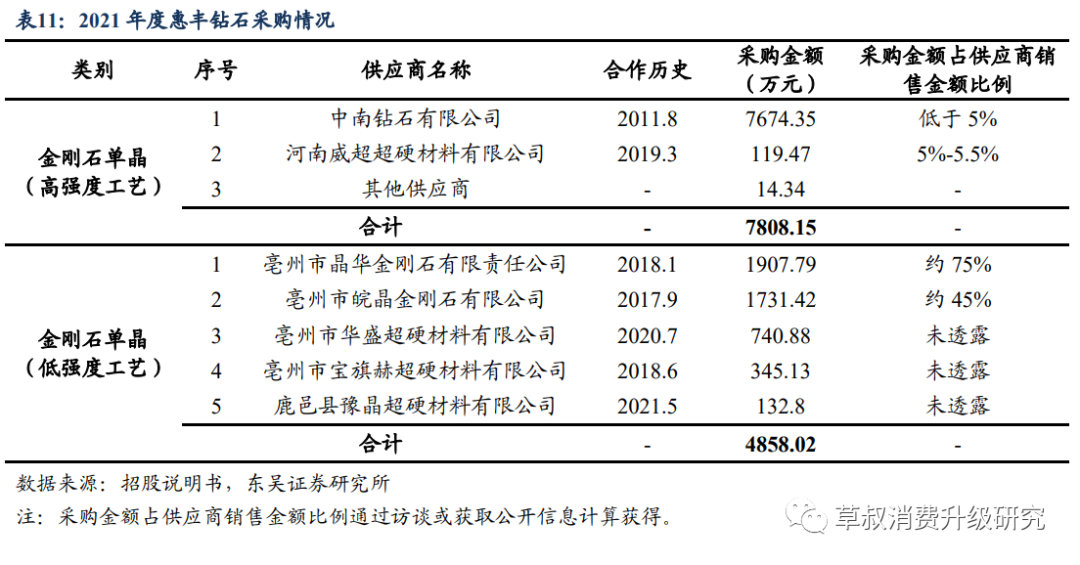

公司与主要供应商建立了稳定、长期的合作关系,保障公司原材料供应稳定。随着金刚石微粉在消费电子行业的应用、光伏行业景气度回升及培育钻石的快速增长,金刚石单晶(高强度工艺)的采购价格持续上涨。公司与中南钻石、河南威超等供应商均保持了深度合作关系,同时利用采购的规模优势降低采购价格,保障公司原材料供应稳定。

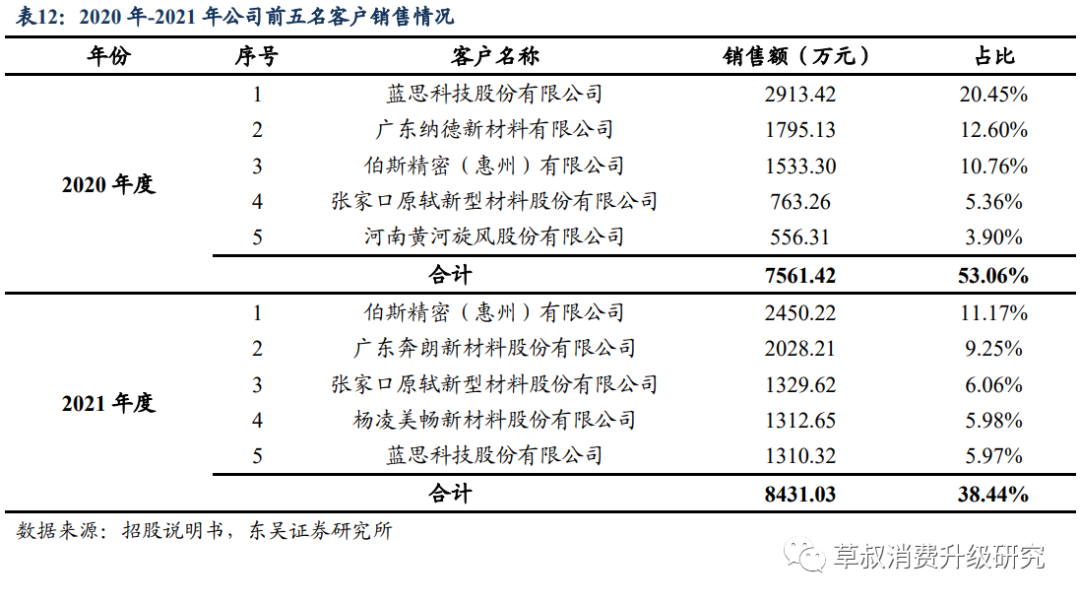

多年客户资源积累,稳定客户结构,为公司长期稳健发展提供保障。公司在行业中多年深耕,在不同领域据积累了较为稳定的客户资源,包括四方达、美畅股份、黄河旋风、伯斯精密等行业内知名领先企业。同时公司客户集中度不高,不存在向单个客户销售比例超过50%或严重依赖于少数客户的情况,为惠丰钻石客户结构稳定及长期健康发展带来保障。

3.3 培育钻石:工艺技术研究进展稳定,未来有望进一步带来增量

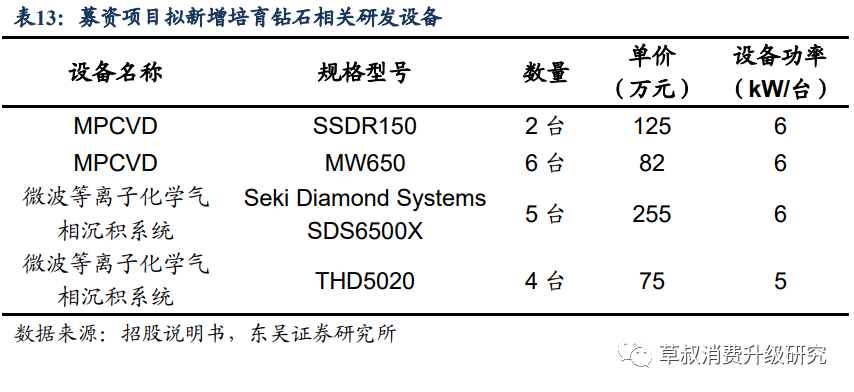

公司不断深入研发,开展关于MPCVD合成培育钻石的工艺技术研究也有所进展。公司积极进行技术创新,已经开展了关于MPCVD合成培育钻石的工艺技术研究,目前所处阶段是正在研究对碳源浓度、沉积温度、生长气压、晶种晶面等沉积条件对培育钻石的生长影响,期望未来能达到首饰级单晶金刚石毛坯生长要求。

公司扩展产业链,挖掘培育钻石市场,为公司未来业绩提升增加动力。公司紧跟行业技术发展方向,挖掘培育钻石市场,为公司未来业绩提升增加动力,目前公司培育钻石处于实验室试生产阶段。未来公司将开拓CVD金刚石单晶和CVD金刚石膜为下一步方向,形成新的“专精特新”市场竞争力,以高端用户为目标,实行定制式、高附加值产品的营销模式,以技术和产品创新为动力开展业务。

公司培育钻石工艺技术研究进展稳定,受行业高景气态势,未来有望进一步带来增量。公司积极延伸产业链,持续开拓培育钻石业务。惠丰钻石目前工艺技术研究进展稳定,同时加大投入不断进行技术创新,受培育钻石高景气态势发展影响,未来有望为公司进一步带来增量。

4.募集资金用途:扩大产能,提升技术,助力公司长期发展

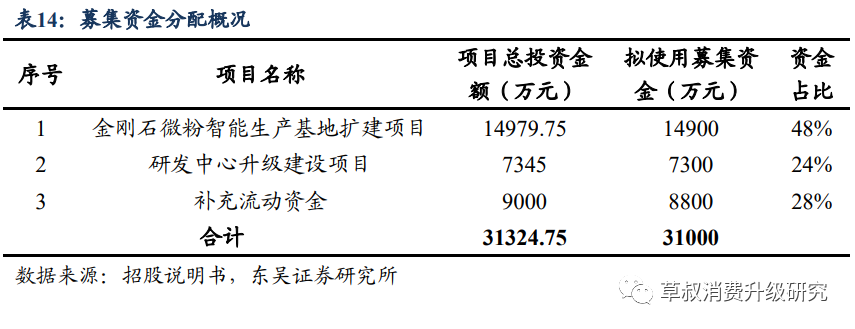

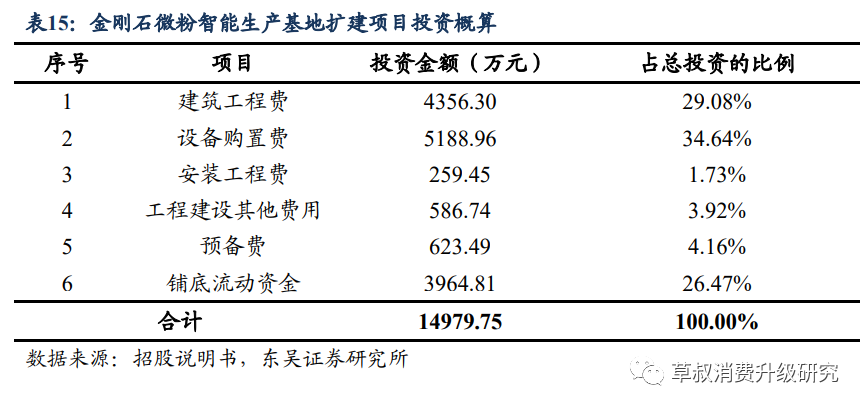

本次发行拟募集资金3.1亿元,主要用于金刚石微粉智能生产基地扩建及研发中心升级。惠丰钻石本次拟向不特定合格投资者公开发行股票不低于100万股且不超过1100万股。若采用超额配售选择权,则拟向不特定合格投资者发行股票数量不超过1265万股。本次发行拟募集资金3.1亿元,发行底价为28.18元/股,主要用于金刚石微粉智能生产基地扩建、研发中心升级以及补充流动资金。

提升公司先进制造水平,引入新一批生产及检测设备。项目拟建设周期为两年,预计建成后每年可新增金刚石微粉产量7.5亿克拉,新增金刚石破碎整形料产量4000万克拉。本项目将引入新一批自动化与智能化生产、检测设备,提升公司先进制造水平,拟采用公司成熟的工艺流程进行项目建设,拟新增设备710台,其中包括生产设备683台,检测设备19台,公辅设备8台。

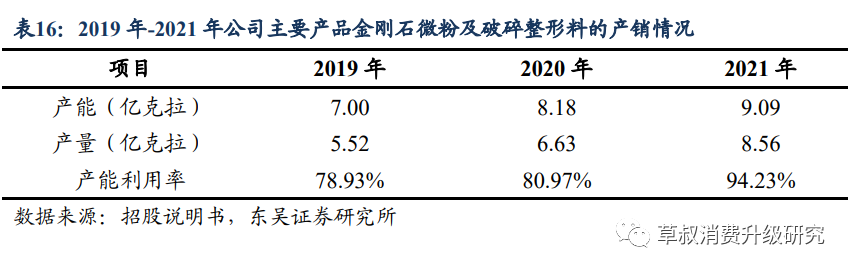

减小产能缺口,助力公司长期稳健发展。公司专注在金刚石微粉细分领域,积极挖掘下游行业需求,努力加大客户开发力度和提升生产工艺,使得金刚石微粉的产能利用率和产销率呈上升趋势,2021年公司主要产品金刚石微粉及破碎整形料的产能利用率达94.23%。目前公司有限的供货能力已难以完全满足下游客户持续上涨的需求,本次项目拟通过扩建生产厂房、购置先进生产加工和检测设备来实现产能扩充,项目达产后总产能将提升86.95%,将会有效弥补产能缺口。

升级研发中心,提升生产工艺技术。项目将聚焦于专业设备购置与技术人才引进,项目建成后将进一步提升公司技术研发与新产品研制能力。募集资金拟投入粉碎法D50小于50纳米金刚石制备等9个课题项目。

5. 财务:毛利受产品结构变化有一定波动,整体盈利维持稳定

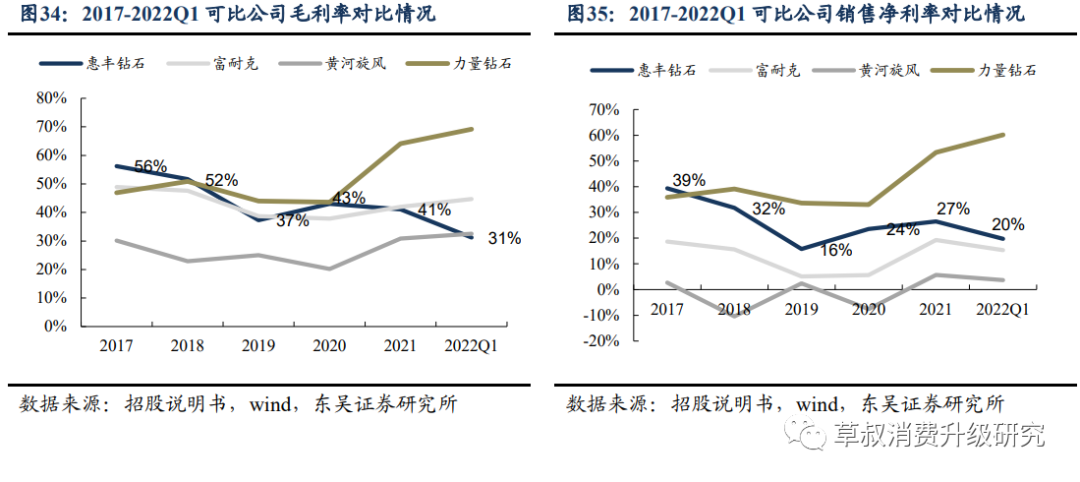

公司毛利率受产品结构变化有一定波动。2021年以来公司毛利率有一定往下主要因为产品结构的变动所致,单看同类产品的毛利率,基本维持稳定。

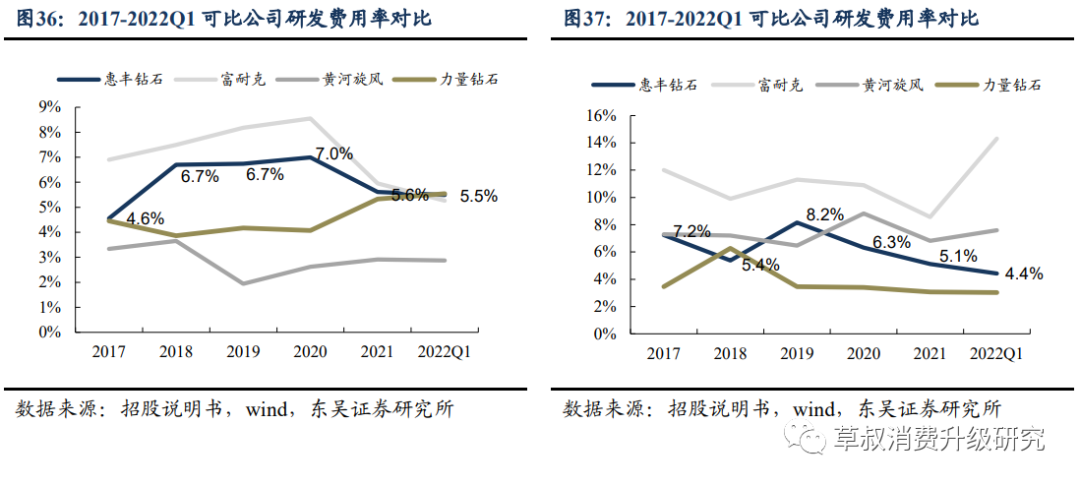

公司期间费用率稳步下降。公司多年研发投入,在金刚石微粉细分赛道积累了核心技术和相关专利,产品竞争力较强,研发费用率位于行业前列;伴随公司收入规模扩大,管理费用率近年稳步下降。

6. 盈利预测与评级

核心假设与收入拆分

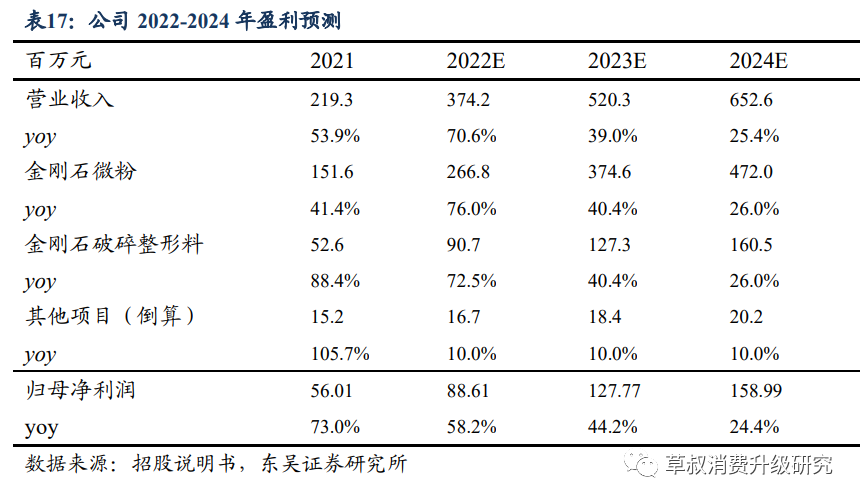

金刚石微粉业务,我们预计公司该板块2022-2024年收入为2.7亿元/3.7亿元/4.7亿元,同比增速为76.0%/40.4%/26.0%。

金刚石破碎整形料业务,该板块2022-2024年收入为0.91亿元/1.3亿元/1.6亿元,同比增速72.5%/40.4%/26.0%。

综上,我们预计公司2022-2024年收入为3.7亿元/5.2亿元/6.5亿元,同比增速70.6%/39.0%/25.4%。

我们预计2022-2024年公司毛利率和费用率基本保持稳定,公司归母净利润分别为0.89/1.3/1.6亿元,同比增速58.2%/44.2%/24.4%。

投资建议:公司在工业金刚石领域积累了较深的优势,目前工业金刚石和培育钻石均呈现高景气,未来公司北交所上市后将推动产能扩张,持续享受行业增长红利,同时培育钻石技术也在储备中,有一定发展潜力。我们预计公司2022-20224年归母净利润分别为0.89/1.3/1.6亿元,同比增速58.2%/44.2%/24.4%,建议投资者保持关注。

7.风险提示

宏观经济和市场需求波动风险:如果未来出现宏观经济下滑或疫情反复带来市场景气度降低等情况,则会影响下游行业及终端应用领域的景气度,从而导致公司产品的市场需求减少,市场空间下滑。

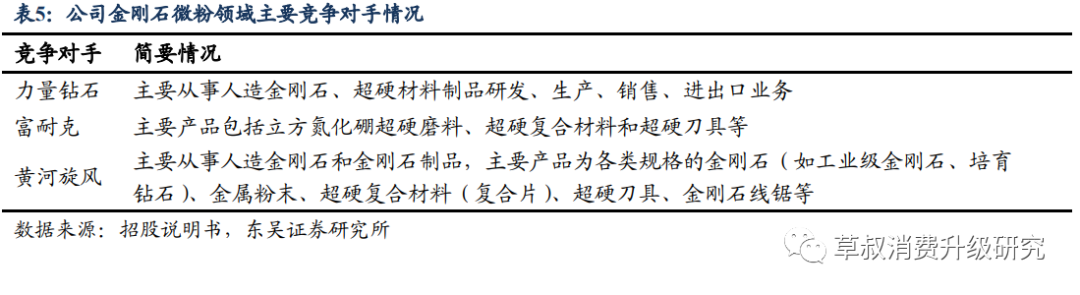

市场竞争加剧风险:公司所处的超硬材料行业生产参与企业数量众多、规模和产品质量参差不齐,面临较为激烈的市场竞争环境。虽然公司生产的金刚石微粉目前具有一定的竞争优势,但若公司未来不能持续在工艺技术创新、产品质量等方面保持相对优势,可能造成公司客户的流失或份额下滑,从而对公司的市场份额和经营业绩造成不利影响。

原材料价格波动风险:2021年以来,由于培育钻石市场火爆,部分工业金刚石单晶产能向培育钻石倾斜,加之下游领域需求增强,金刚石单晶采购价格上涨趋势明显。若原材料价格波动较大,公司存在无法完全消化或向下游传导原材料价格上涨的风险。

来源:草叔消费升级研究