周五(11月29日)

黄金T+D收盘上涨0.15%至330.45元/克,但月线三连跌;

白银T+D收盘下跌0.10%至4090元/千克。由于感恩节假期,市场交易清淡,

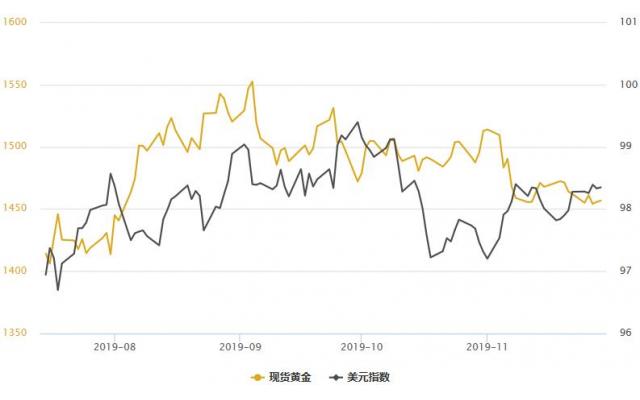

黄金继续窄幅波动,盘整于1460美元下方,白银则处于17美元水平之下。一度受到贸易局势的不确定性影响,亚洲股市纷纷走低,但美元高位,黄金仍承压于1460。在过去的一个月里,由于围绕贸易谈判的乐观情绪升温,美股持续走高,而黄金承压,一步步跌破关键支撑。但机构表示,在当前投资环境下,黄金成为必需品,而非可选配置。持续的债券负利率已经从根本上改变了投资风险格局,因此,黄金现在是多元化投资组合中首选的避险资产。

上海黄金交易所2019年11月29日交易行情

① 黄金T+D收盘上涨0.15%至330.45元/克,成交量32.05吨,成交金额105亿8893万4480元,交收方向“空支付给多”,交收量6.89吨;

② 迷你金T+D收盘上涨0.11%至330.61元/克,成交量3.0474吨,成交金额10亿742万3412元,交收方向“多支付给空”,交收量13.25吨;

③ 白银T+D收盘下跌0.10%至4090元/千克,成交量2042.14吨,成交金额83亿5606万9626元,交收方向“多支付给空”,交收量108吨。

现货黄金

承压于1460

由于感恩节假期,市场交易清淡,黄金继续窄幅波动,盘整于1460美元下方,白银则处于17美元水平之下。一度受到贸易局势的不确定性影响,亚洲股市纷纷走低,但美元高位,黄金仍承压于1460。

在过去的一个月里,由于围绕贸易谈判的乐观情绪升温,美股持续走高,而黄金承压,一步步跌破关键支撑。黄金T+D月线三连跌。

德国商业银行表示,地缘政治方面的最新进展并未提振黄金。黄金仍然承受着巨大的压力,保持在1450美元上方但并未进一步下跌,这非常重要的。如果股市继续上涨,黄金可能会承受更大的压力。

不过,澳大利亚国民银行表示全球增长担忧肯定有所缓解,但并没有消失。即便达成了一项临时协议,

金价仍将受到支撑,因为一些最复杂的问题已经被推到了后面。

世界黄金协会则表示,从目前的情况看,助力

国际黄金价格上扬的不确定性预计仍将继续维持,市场的避险需求依然存在。

虽然在此前金价触及高位回落后,其选择抛售了一些多头持仓,获利了结,虽然目前仍然持有一些多头持仓,但对后市的预期并不乐观。从金价走势和买家信号来看,我们认为黄金市场还面临着大幅抛售。在目前这种情况下,入场做多黄金是不明智的。而如果一定要投资黄金,或许应该看看实物黄金。

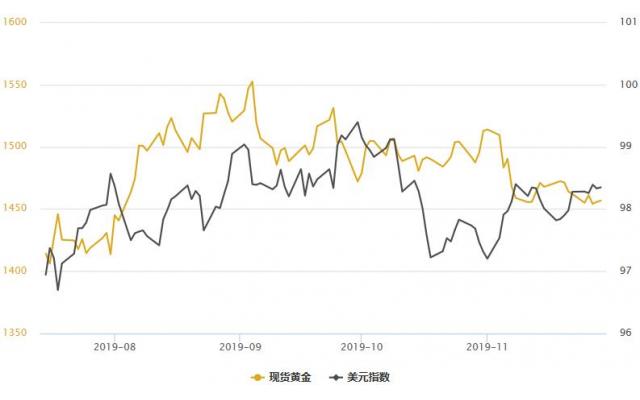

短期内不会有投资者涌入金市,因为美元即将大幅走高

IceCap Asset Management表示过去一年黄金的基本面有所增强,但美元在未来几个月的表现仍将对黄金上涨构成重大阻力。

目前买入黄金的良机是信贷市场紧缩引发另一场金融危机的时候,值得关注的市场是欧洲。尽管信贷市场最近有所收紧,但距离全面爆发危机还有一段距离。

在投资者重新涌向黄金市场之前,他们应该关注美元,因为美元将是首选的避险资产。欧洲的危机将导致投资者“蜂拥”买入美元。不管美国看起来有多糟糕,其他任何地方看起来都要更糟糕。

随着预期的危机来袭,

美元指数

可能升至120或130。该指数目前在98水平上方,迄今未能测试100阻力位。

不过尽管他们看好美元,但这并不妨碍同时看好黄金。另一个方面讲,美元走强将对黄金有利,因为这将表明金融市场存在重大问题。

对潜在

黄金投资者而言,一个重要的买入信号是黄金何时可以在较高的美元中站稳脚跟。从市场的角度看,美元即将大幅上涨,你需要看到金价对此的反应。

机构观点:在当前投资环境下,黄金成为必需品,而非可选配置

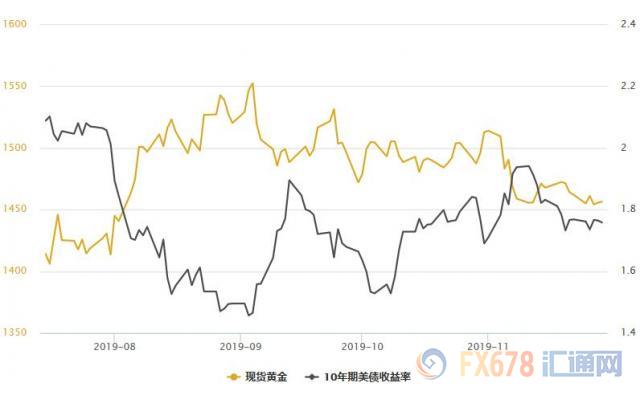

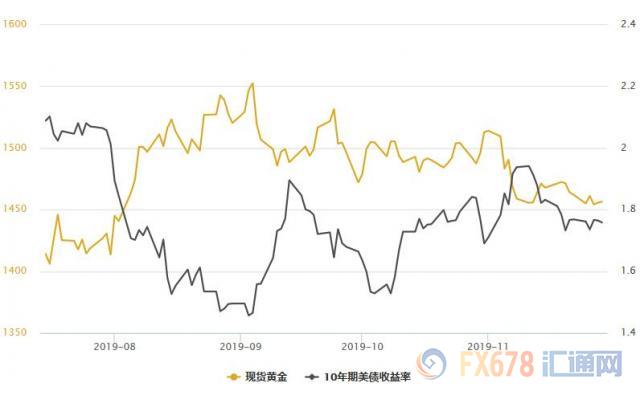

Lombard Odier Group称,持续的债券负利率已经从根本上改变了投资风险格局,因此,黄金现在是多元化投资组合中首选的避险资产。

以欧洲为例,欧洲央行认为,德国和瑞士的基准债券市场都将跌至-1.00%的底部,这意味着如果再次发生金融危机,债券价格上涨空间有限。

由于金价上行没有限制,且受益于负收益率债券比重上升,黄金有明显上涨的空间。目前,德国10年期债券收益率为-0.366%。虽然债券收益率脱离了夏季的低点,但与年初接近0%的水平相比仍大幅下降。

欧洲债券的负收益率环境仍将存在。这对长期投资组合的构建有着深远的影响。特别是以瑞士法郎或欧元计价的投资组合,在收益率特别低的情况下,黄金将扮演重要的实现投资组合多样化的角色,并对冲股市下跌。

展望今年余下时间和2020年的不同情形,该投资公司称,如果美债收益率在不可避免的衰退面前转为负值,金价可能升至1650美元。

不过,分析师表示,他们的最佳预期是金价维持在1450美元左右,因美联储看来将在可预见的未来维持利率稳定。

如果全球经济回升,债券收益率能够摆脱负利率,那么该公司预计金价将跌至1350美元。

承压于1460 由于感恩节假期,市场交易清淡,黄金继续窄幅波动,盘整于1460美元下方,白银则处于17美元水平之下。一度受到贸易局势的不确定性影响,亚洲股市纷纷走低,但美元高位,黄金仍承压于1460。在过去的一个月里,由于围绕贸易谈判的乐观情绪升温,美股持续走高,而黄金承压,一步步跌破关键支撑。黄金T+D月线三连跌。

承压于1460 由于感恩节假期,市场交易清淡,黄金继续窄幅波动,盘整于1460美元下方,白银则处于17美元水平之下。一度受到贸易局势的不确定性影响,亚洲股市纷纷走低,但美元高位,黄金仍承压于1460。在过去的一个月里,由于围绕贸易谈判的乐观情绪升温,美股持续走高,而黄金承压,一步步跌破关键支撑。黄金T+D月线三连跌。 德国商业银行表示,地缘政治方面的最新进展并未提振黄金。黄金仍然承受着巨大的压力,保持在1450美元上方但并未进一步下跌,这非常重要的。如果股市继续上涨,黄金可能会承受更大的压力。不过,澳大利亚国民银行表示全球增长担忧肯定有所缓解,但并没有消失。即便达成了一项临时协议,金价仍将受到支撑,因为一些最复杂的问题已经被推到了后面。世界黄金协会则表示,从目前的情况看,助力国际黄金价格上扬的不确定性预计仍将继续维持,市场的避险需求依然存在。虽然在此前金价触及高位回落后,其选择抛售了一些多头持仓,获利了结,虽然目前仍然持有一些多头持仓,但对后市的预期并不乐观。从金价走势和买家信号来看,我们认为黄金市场还面临着大幅抛售。在目前这种情况下,入场做多黄金是不明智的。而如果一定要投资黄金,或许应该看看实物黄金。

德国商业银行表示,地缘政治方面的最新进展并未提振黄金。黄金仍然承受着巨大的压力,保持在1450美元上方但并未进一步下跌,这非常重要的。如果股市继续上涨,黄金可能会承受更大的压力。不过,澳大利亚国民银行表示全球增长担忧肯定有所缓解,但并没有消失。即便达成了一项临时协议,金价仍将受到支撑,因为一些最复杂的问题已经被推到了后面。世界黄金协会则表示,从目前的情况看,助力国际黄金价格上扬的不确定性预计仍将继续维持,市场的避险需求依然存在。虽然在此前金价触及高位回落后,其选择抛售了一些多头持仓,获利了结,虽然目前仍然持有一些多头持仓,但对后市的预期并不乐观。从金价走势和买家信号来看,我们认为黄金市场还面临着大幅抛售。在目前这种情况下,入场做多黄金是不明智的。而如果一定要投资黄金,或许应该看看实物黄金。

不过尽管他们看好美元,但这并不妨碍同时看好黄金。另一个方面讲,美元走强将对黄金有利,因为这将表明金融市场存在重大问题。对潜在黄金投资者而言,一个重要的买入信号是黄金何时可以在较高的美元中站稳脚跟。从市场的角度看,美元即将大幅上涨,你需要看到金价对此的反应。

不过尽管他们看好美元,但这并不妨碍同时看好黄金。另一个方面讲,美元走强将对黄金有利,因为这将表明金融市场存在重大问题。对潜在黄金投资者而言,一个重要的买入信号是黄金何时可以在较高的美元中站稳脚跟。从市场的角度看,美元即将大幅上涨,你需要看到金价对此的反应。

欧洲债券的负收益率环境仍将存在。这对长期投资组合的构建有着深远的影响。特别是以瑞士法郎或欧元计价的投资组合,在收益率特别低的情况下,黄金将扮演重要的实现投资组合多样化的角色,并对冲股市下跌。展望今年余下时间和2020年的不同情形,该投资公司称,如果美债收益率在不可避免的衰退面前转为负值,金价可能升至1650美元。不过,分析师表示,他们的最佳预期是金价维持在1450美元左右,因美联储看来将在可预见的未来维持利率稳定。如果全球经济回升,债券收益率能够摆脱负利率,那么该公司预计金价将跌至1350美元。

欧洲债券的负收益率环境仍将存在。这对长期投资组合的构建有着深远的影响。特别是以瑞士法郎或欧元计价的投资组合,在收益率特别低的情况下,黄金将扮演重要的实现投资组合多样化的角色,并对冲股市下跌。展望今年余下时间和2020年的不同情形,该投资公司称,如果美债收益率在不可避免的衰退面前转为负值,金价可能升至1650美元。不过,分析师表示,他们的最佳预期是金价维持在1450美元左右,因美联储看来将在可预见的未来维持利率稳定。如果全球经济回升,债券收益率能够摆脱负利率,那么该公司预计金价将跌至1350美元。