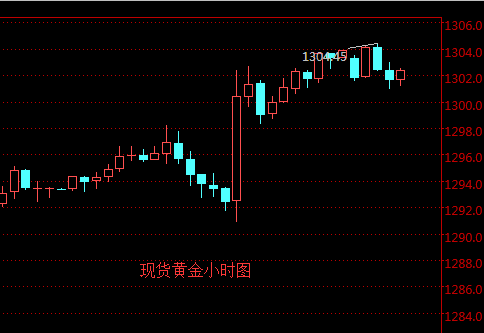

由于上周公布的美国9月的通胀数据表现疲软,令美联储加息的预期有所降温。周一(10月16日)亚市早盘,国际现货黄金进一步走高,并刷新1304.55美元/盎司的两周半高位,截止目前,国际现货黄金现交投于1303.94美元/盎司附近。

对此,彭博周一(10月16日)撰文称,黄金终于开始复苏,但对冲基金却错过了这波反弹。受地缘政治紧张局势、美元走软等因素刺激,上周现货金收获逾一个月来最佳单周表现。

即便近期展开反弹,但黄金仍难以吸引投资者的注意力,尤其是在美股飙升至创纪录高位的情况下。根据美国商品期货交易委员会(CFTC)上周五公布的数据显示,10月10日当周,货币基金经理人将他们手中的黄金净多头头寸削减2.8%,至180,542手期货和期权合约。这是黄金净多仓连续第四周下滑。与此形成对比,上周黄金期货跳升2.3%,至1,304.60美元/盎司。

(CFTC黄金净多仓连续四周下降)

以下是对冲基金可能忽视的黄金看涨信号:

1.波动性卷土重来

在陷入低迷后,黄金从夏日的沉睡中苏醒过来。由于全球动荡引发了对避险需求的需求,波动性正逐渐回到市场。西班牙的不确定性,以及美国和朝鲜之间的紧张关系,也使黄金变得更具吸引力。彭博最新的的一项调查显示,交易员和分析师在五周来首次看涨金价后市表现。

(波动性自低点反弹)

2.利率困境

因有迹象表明,一些美联储官员正在重新思考美国利率前景,上周金价突破了1,300美元/盎司的关键心理关口。美联储10月11日公布的上次会议的纪要显示,一些官员在支持再度加息之前希望看到通胀走强的证据。这对于黄金而言是个好事,因为利率走高利空黄金这样的非生息资产。

(金价突破1300美元)

3.美元、黄金完美负相关

美元与黄金形成较强的逆相关性。近期美元走势疲弱,从而帮助推高金价。Newbridge Securities Corp.驻纽约的首席市场策略师Donald Selkin认为,这一趋势可能会持续。随着国会讨论新的税收计划,美国政治不确定性不可能很快缓解。Selkin称,这可能会损害美元,也意味着金价会上涨。

(美元与黄金走势完美负相关)

风险因素

当然,并非所有因素都利好金价。股票市场表现继续优于黄金。管理着170亿美元的BB&T Wealth Management高级副总裁Bucky Hellwig指出,股票给投资者提供了一个更有吸引力的资产配置选择。美股标普500指数甚至已经超出了彭博今年年初对经济学家调查时所得的最乐观预期。这有助于解释为何黄金的未平仓合约依然受到抑制。

(今年美股表现优于黄金)