2017年至今黄金的实际涨幅已经有9%,这显然和年内大部分时间宽幅震荡的“假象”有些出入。如今,传统黄金上涨的好日子即将到来。2016年,年初上涨,年中调整,年末大涨的模式还会重演么?

黄金

季节性优势明显

自1975年以来的历史数据显示,3月和4月是黄金平均跌幅最为明显的两个月。而8,9,10三个月则通常会带来强劲的“秋季攻势”。其中9月的平均涨幅为全年之最,这一时期也刚好对应了美股标普500指数最为疲软的一个月。

以季度为周期来看的话,三季度的优势则更为明显。考虑到今年2季度跌幅1%的结果,三季度上攻前的“下蹲”条件似乎已经达成。如果按照此前历史轨迹运行的话,多头有机会在年内突破1300。该水平此前两次阻挡了多头的进攻。

洗盘彻底 头寸因素向好

最新的CFTC数据显示,最近一周黄金多头终于开始少量加仓投机性头寸,为六周以来首次。上半年两波几十美元的过山车行情令金市多头持续撤离,这也为后续的上涨留有了充分的余地——过多的多头会令市场缺乏新买盘。

目前43.66%的投机性空头占比为2016年一月以来高位,当时类似的多空仓比例造就了随后金价的上涨。

金矿股拒绝新低金叉在即?

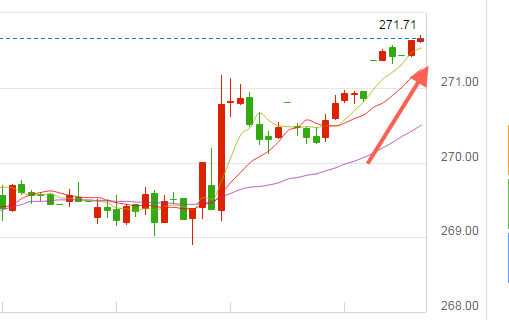

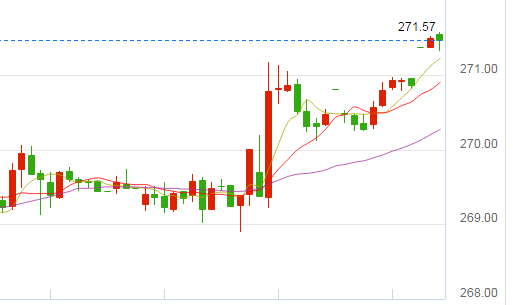

除了金价本身之外,代表黄金中长期前景的金矿股ETF在近期也表现强劲。和现货黄金相比,GDX并未刷新新低,暗示金价此前向1200的滑落可能只是空头发力过猛所造成。而如今GDX在22.41/63附近的争夺可能会引发技术层面50日均线上穿200日均线的结果,进一步利好金矿股和金价前景。

最新CME Fedwatch显示,联邦基金期货暗示交易员预计美联储在12月加息的概率为47.1%,和维持利率不变的概率一致。如果决议后加息概率上行的话,则会在短期利空金价。