尽管美联储官员都在表示,美联储计划启动一项使资产负债表变得正常化的进程,但最后的结果可能令他们失望。从对美联储官员的采访以及从他们公开发表的声明可看出,美联储新常态的资产负债表可能会缩减至不足于危机前的三倍,甚至可能缩减更多。

美联储

美联储已步入加息周期,如何缩表成关注焦点

目前美联储尚未公布结束4.4万美元资产负债表的方法,但预计这一过程将于2018年1月开始,比此前预期的要早。一些美联储官员甚至公开表示,今年晚些时候将宣布一项减少资产负债表的计划,同时这一计划可能包括实现新的正常水平的目标。

资产负债表是指不同国债和抵押贷款支持证券的投资组合。缩减资产负债表不是出售债券,而是通过成熟的证券市场进行交易。目前美联储官员尚未达成一致的是的是将以何种速度进行缩减以及缩减规模是多少。

为了刺激大萧条后的经济,美联储将基准利率降至零,并开始购买政府和抵押贷款证券以进一步降低利率。如今资产负债表上的资产规模超过了4.4万亿美元,而危机前只有8500亿美元。

可由于经济快速增长,金融市场已变了很多。美联储官员们因此表示,经济不可能再回到以前的水平。如果有可能的话,美联储希望4.5万亿美元的资产规模在未来几年能“瘦身”。

长期来看,更大的资产负债表对长期利率可能是个好消息,这意味着美联储将持有更少的债券可以出售,对利率上行的压力也随之减少。可一旦美联储计算有误,这可能意味着更高的通胀率和利率会出现。

此外,回不到以前资产负债表规模的最大原因是货币。过去5年中市场中的货币流通量每年平均增长了7%,比危机前高出3%。这说明人们想要持有更多现金。但令人感到讽刺的是,在这个经济增长变得更快的金融市场中,央行的工作仅仅变成了满足人们对现金的需求。

美联储“瘦身”计划能否如愿以偿?

如今有1.5万亿左右的美元处于流通中。若按照这种速度继续下去,未来5年处于流通中的现金将超过2万亿美元,而这将成为扩大资产负债表规模的基础。

还有其他因素也会使资产负债表的规模扩大。不像危机前,现在财政部把大部分的钱都放在美联储账户上。2007年底时,财政部在美联储的资金为45万亿美元。2016年底时,财政部在美联储的资金为3740亿美元。大多数金融专家认为这是个好兆头。

此前一些商业银行受限于资本和流动性的要求,导致持有财政账户的成本过高。但美联储不需要遵循这些规则。在美联储持有2500亿美元的国外央行也是如此。财政部和国外央行的存款基本上被认为是“热钱”,也就是说它可以迅速撤回,这无疑威胁到了商业银行的流动性,因此,专家认为美联储应考虑缩减资产负债表这一问题。

一些经济学家提出了使2008年金融危机恶化的主要原因是银行体系中缺乏优质资产。因此拥有大型资产负债表的美联储将为银行提供一个确保优质质量资产的安全场所,这样有助于维持金融稳定。

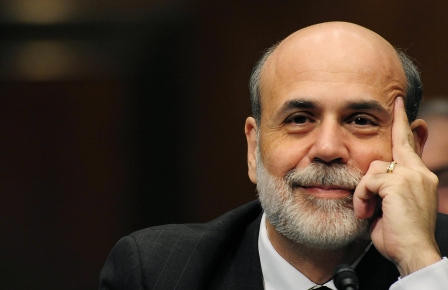

前美联储主席伯南克最近在自己的博客中写道,美联储有合理的理由保持大规模的资产负债表,其中包括改善货币政策及提高央行应对流动性危机的能力等。大型资产负债表的反对者称,美联储应该尽可能地减少它的规模,因此它不会变为政治的牺牲品。此外,他们还担心如此庞大的资产负债表可能会引发通胀。

美联储缩表,你准备好了吗

危机前,美联储和美国商业银行的资产规模占GDP的比重稳定在70%-75%之间,其中美联储资产约占6%-7%,也就是说商业银行与美联储资产规模比值在10上下徘徊,而美国货币乘数也大体如此。危机后,商业银行缩表自保,美联储则扩表对冲,其占美国存款性公司的资产占比一路升至26%,这两年稍有回落,至24%。美联储和商业银行的资产占GDP的比值则在2013年底升至110%后,稳定在这个水平。

鉴于美联储早于2014年已停止扩表(稳定在4.5万亿美元的水平),其资产占GDP比重的回落,表明美国GDP是增长的。而同期美联储及美国商业银行的资产占比保持稳定,则表明商业银行去杠杆的动作业已完成,并开始新一轮的扩表。

至此,美联储货币宽松的初衷已经达成——经济增长;商业银行扩表。往后向常态回归,当以不损害这两条为前提,而这也就是判断美联储缩表规模的基点。由此出发,我们可以推算:

1.美国经济长期实际增长率为3.3%,长期平均通胀水平为3%(按照GDP平减指数测算),也就是说,美国经济长期名义增长率为6.3%——这是观察美国经济复苏力度的参照。

2.危机后,美国经济曾连续4个季度收缩;2009年7月以来则连续93个月增长,平均实际增速2.1%,名义增速3.7%,均低于长期均值。可见,美国经济虽明显复苏,但这种复苏仍然不够强劲。

3.以上两点决定了美联储缩表是弹性的缩表。鉴于是脆弱的复苏,美联储及美国商业银行资产规模占GDP的比值需保持在100%的水平,也就是说美联储的缩表路径要视商业银行资产负债表的起伏相机抉择,如果商业银行再次收缩,美联储依然需要扩表对冲。

4.假设美联储明年初开始缩表,缩表周期为5年,商业银行按照4-6%的速度扩表,那么到2022年,美联储资产负债表的规模缩减至1.8万亿-2.2万亿。

美联储缩表意味着释放优质资产,收回美元货币。鉴于美元在全球市场的霸权地位,这个动作必然对全球市场的流动性产生影响,具体到中国,则会带来资本外流的压力,在楼市、股市、债市、外汇市场上掀起风浪。如何维稳市场,是摆在宏观当局面前的严峻挑战。