在经历了5年的亏损后,彭博大宗商品指数(BCOM)在2016年首次上涨了11%。但好景不长,自2017年起已经下跌5.8%,在5月5日当天跌至一年以来盘中最低点。其中,汽油、糖、天然气,取暖油以及原油跌幅最大。

大宗商品

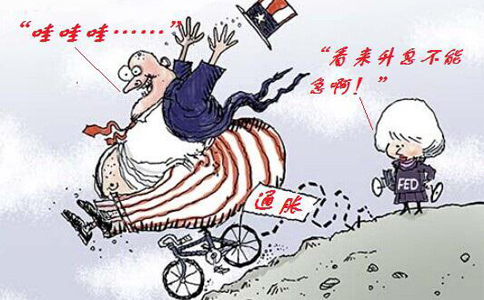

美联储进入加息周期,这让大宗商品的投资者一度陷入恐慌,其实,投资者不必害怕美联储。美国高盛集团在5月8日给客户的报告中表明:“当美联储加息时,原材料表现最好”。对此,高盛还利用了一项研究成果来支持其看涨大宗商品的观点,并且承认这种观点存在着一定的风险。

高盛分析师Jeffrey Currie在5月8日的报告中表示,在加息期间,原材料的回报率比股票和债券高。这份报告要追溯回1988年,在这其中涵盖了4个加息周期,同时还提到中国的紧缩周期出现后,同样的情况也发生了。

Jeffrey Currie在报告中还提到,“这符合直觉,美联储加息是由于经济出现了过热的迹象。当强劲的需求,工资以及物价上涨同时发生时,这将是大宗商品表现最好的时候。”

由于原油以及一些基本金属表现疲软,2017年的大宗商品走势下挫。不过,包括高盛在内的一些银行,他们在经历了2016年的上涨之后,仍然认为原材料今年会有很好的表现。在2017年,股市亏损与收益形成鲜明对比,加上美国基准股指创新高,这种局面适逢美联储加息。美联储官员将在6月举行会议,决定是否要在距离上次加息的6个月内进行第3次加息。

Jeffrey Currie称,高盛的研究报告结果支持了我们的观点——美联储在劳动市场充分就业,通胀率朝着2%目标挺进的情况下加息,大宗商品未来一年表现应该会很好。

不过,高盛指出存在三重风险,其中包括美国能源市场潜在的转变:

第一重风险:页岩油可能已经从根本上改变了原油的供求;

第二重风险:过去几十年来,中国搭乘顺风车的局面不可能重演;

第三重风险:当前加息所处的经济环境可能与之前的情况不一样。

此外,高盛的报告中还提到了一个观点,那就是来自美国和中国两方的证据都表明——当美联储加息时,大宗商品表现好。不过,需清楚的一点是,这种关系绝不构成因果关系。

实际上,当所有的条件都不变时,加息能够收紧金融环境,放缓经济。但如果其他的条件发生改变时,处于商业周期后期的经济会推动大宗商品反弹,促使央行加息。

除今年加息外,美联储的官员还在讨论如何缩减资产负债表——为了支持经济复苏,由资产购买引发的膨胀。美国旧金山联储主席John Williams近日有表示,“我们想要把资产负债表降至更正常的水平”。

在美国利率上升时期,基本金属往往表现为最好,其表现优于能源类大宗商品,贵金属,家畜和农业原料。引用高盛的原话:“这与我们的观察报告是一致的——工业金属与经济周期的相关性最高”。

加息,是一个国家或地区的中央银行提高利息的行为,从而使商业银行对中央银行的借贷成本提高,进而迫使市场的利息也进行增加。加息的目的包括减少货币供应、压抑消费、压抑通货膨胀、鼓励存款、减缓市场投机等等。加息也可作为提升本国或本地区货币对其它货币的币值(汇率)的间接手段。