第一黄金网2月24日讯 在沪港通、深港通制度下,南向资金持续流入香港股市,偏好银行、保险、汽车等板块。截止昨日收盘,沪港通下的港股通已经连续40个交易日资金流入,深港通下的港股通则是自开通以来一直保持资金流入。此外,海外资金也显露出明显回流香港市场的迹象。对本轮港股的小牛行情,多数机构对未来持乐观态度,恒生国企指数2017年目标预期11500-12000点。

港股

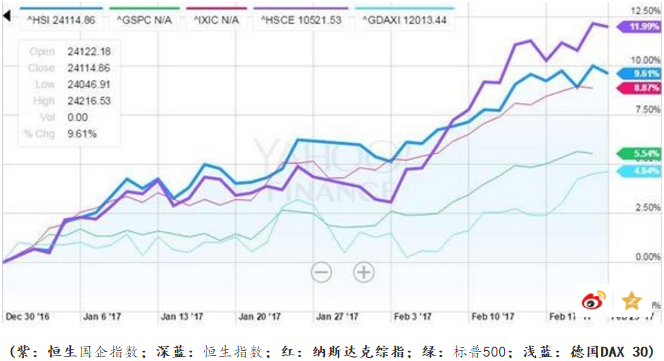

一甩过去几年的低迷,香港市场自去年底以来可谓牛气冲天。2017年迄今,恒生指数已累计上涨9.6%,恒生国企指数上涨12%,双双领跑全球主要股指。

这不,就连李大霄都转战港股股评界了。

资金流入势头不减

资金流入加速是推动港股上涨的重要动力。统计显示,在深港通和沪港通制度下,南向资金持续流入香港市场的势头不减。

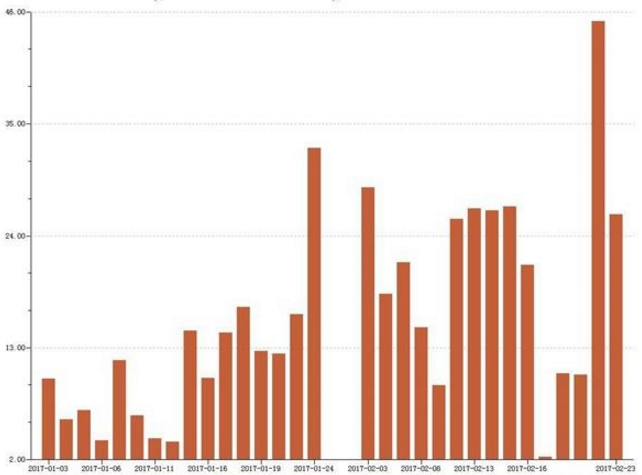

据统计,截至2月23日,沪港通制度下的港股通已经连续40个交易日实现资金流入,2017年以来的累计流入规模达到496亿元人民币,其中在22日,沪市港股通单日流入额达到45.11亿元人民币,创年内新高。

今年以来沪市港股通流入量:

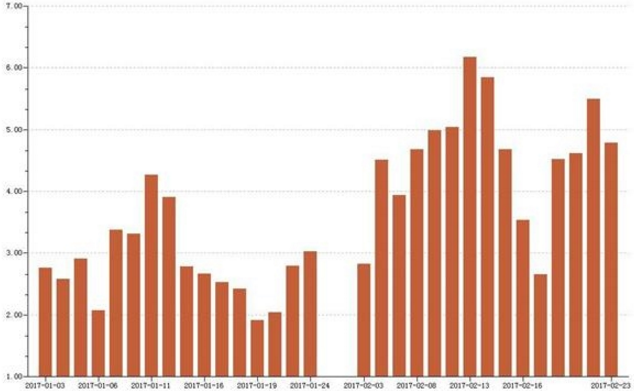

深港通下的港股通自开通以来一直保持资金流入,今年内累计流入规模达114亿元人民币,特别是春节后,资金流入规模显著上升,保持在5亿元附近。

今年以来深市港股通流入量:

海外资金也出现回流香港市场的迹象,对港股市场流动性形成进一步支撑。有业内人士表示,近期海外资金的风险偏好提升并开始回流新兴市场,由于人民币贬值压力缓解以及港股估值处于低位,海外资金对中国资产的偏好增加,而香港市场上中国公司占比较高,成为海外资金的首选。

港股现赚钱效应

去年下半年以来,参与投资香港市场的QDII基金规模增加迅速。

据光大证券的最新研究报告,截至2月7日,市场上参与投资香港市场的59只QDII基金总规模为598.87亿元,去年第三季度末时为513.91亿元,上述基金年报披露的投资香港市场的市值为152.66亿元,去年三季报时披露的是142.34亿元。

从收益情况看,沪港深主题表现强劲。全部股票型基金中,年初至今收益率排行前二十位里有近一半是沪港深主题基金,其中嘉实沪港深精选收益率达到13.7%,广发沪港深新起点、广发沪港深新机遇、景顺长城沪港深精选、鹏华港股通中证香港、华夏港股通精选等也都位居前列。

兴业证券分析师认为,港股已出现明显赚钱效应,境内机构投资者对港股的关注度显着提高,短期的行情震荡将有助于后续大量资金趁机入场,从而延长行情。目前港股估值仍处于低位,对配置型中资机构资金仍具吸引力,一季度内地经济复苏延续、年报业绩改善,将继续吸引资金买入。

南向资金偏好凸显

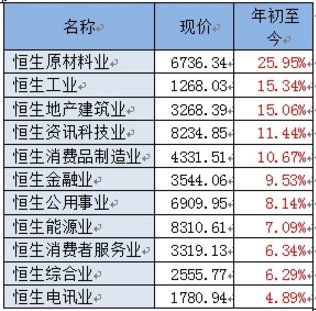

港股市场本轮反弹呈现普涨格局。

统计显示,2017年以来周期板块领涨香港市场,恒生原材料指数以26%的涨幅居首,工业、地产建筑业、资讯科技业涨幅也都超过10%。而表现最差的电讯业涨幅也有近5%的涨幅。

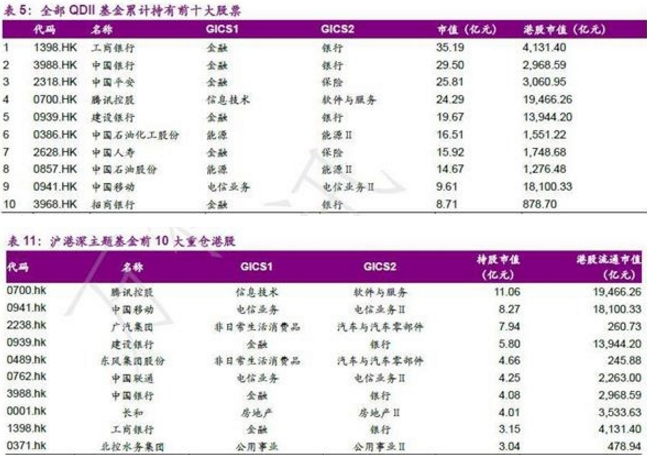

南向资金的偏好比较明显,银行、保险、汽车板块颇受青睐。而QDII和港股通主题基金所青睐的板块有细微差异。据光大证券的研究报告,QDII 基金(主动+被动型)持有金融板块股票数量和累计持仓市值占比均高于沪港深主题基金,而从累计持仓中的前十大重仓股来看,除金融板块外,沪港深主题基金更偏向汽车板块和电信板块,而QDII基金更偏向能源板块。

瑞银证券中国首席策略分析师高挺认为,本轮行情下,两地上市的公司中以金融、可选消费行业AH溢价缩小幅度最大,而公用事业、材料、能源和工业AH溢价降幅较小。沪深港通中,南向资金买入金额最多的标的,也以金融、地产和消费为主,这与保险在A股的投资风格一致。未来南向机构资金将继续对A股和港股市场的相对估值和表现产生重要影响。

首先,对于AH上市的公司来说,银行的AH价差已经接近历史均值,其A股溢价继续缩小的步伐和动力可能会减小。而保险、多元金融和可选消费目前的AH溢价仍高于历史均值,价差继续缩窄的可能较大。其次,对于A股和港股整体市场的行业估值来说,险资较偏好的地产、医疗保健、可选和日常消费行业在港股对应的2017年市场一致预期市盈率相对A股整体行业估值偏低,未来南下资金持续流入港股,或有助于提升上述行业在香港市场的估值,从而缩小AH行业估值差。

牛市还能走多久

对于港股本轮行情的前景,多数机构态度倾向乐观。

摩根士丹利最新报告表示看好港股,理由是新经济行业盈利上升、中国金融风险及经济硬着陆风险下降,并预计未来12个月约有190亿至300亿美元(约合1482亿至2340亿港元)“北水”将流入港股。该行分析师看好股本回报率较高、杠杆比率较低及受惠于经济结构性转型的新经济股,并表示原材料股也可得益于基建投资对商品的庞大需求。

中金公司首席策略分析师王汉峰认为,2016年已经开始的中国市场重估之路将在2017年延续。

首先,中国经济增速在经历了多年持续下滑之后有望在2016年接近降速的拐点,后续可能逐渐见底而不再继续下行;第二,有关地产、债务与人民币贬值等问题,中国固然存在这方面的挑战,但市场很多看法似是而非,夸大了问题;第三,尽管中国在过去这些年政策潜力已经被挖掘较多,但改革的潜力依然较大,只要对路的改革框架建立,城镇化需求释放的空间巨大。

王汉峰表示,目前海外投资者依然低配内地资产、港股估值无论相比自身还是相比其他市场都处于相对低估的水平等因素支持下,持续看多香港中资股。对恒生国企指数2017年的目标预期为11500-12000点,且这一目标不排除继续被上调的可能。

兴业证券全球首席策略师张忆东、资深策略分析师李彦霖发布的最新报告认为,保险、基金、银行等机构资金将是内资流入香港的主力,配置需求潜力巨大,增量资金具有持续性。在A股举牌模式受制约后,港股低估值蓝筹股对险资的吸引力更大,保守估计2017年保险资产3%的资金将配置港股,至少2500亿人民币的增量资金。公募基金有望带来500亿元的增量。银行理财资金也有望带来千亿以上的增量资金。

兴业证券预计业绩改善和高分红有望推动个股行情,投资者可依据五条主线寻找机会,包括立足内需消费寻找绩优股;配置高股息率的蓝筹股;关注业绩超预期的PPP和“一带一路”受益股;关注年报业绩改善明显、行业龙头“赢家通吃”的价值股;中国制造业升级驱动的绩优成长股。

香港中环资产基金经理杨延德对记者表示,年初海外投资者很担心中国经济和人民币的稳定,但开年以来美元升势放缓,人民币短期企稳,中国经济的系统性风险降低,此前一直低配港股海外投资者开始增加配置,带来强劲的买盘。

杨延德还指出,春节过后,无论是险资还是私募都很积极地利用港股通渠道“南下”,起到了稳定器的作用。“南下”资金活跃,意味着对香港信心增强,形成撬动作用,促使更多投资者进入香港市场。杨延德透露,去年9月中环资产旗下基金的港股仓位大概在两三成左右,目前其港股仓位已经上升至四到五成。若加上通过QDII投资的美国上市中概股,中环旗下基金与中国挂钩的投资已经超过六成。