据悉,上周日(1月8日)东方证券于上海国际会议中心召开年度策略会,策略会上对2017年A股市场持谨慎乐观态度,并对各热门行业的投资策略进行了分析。

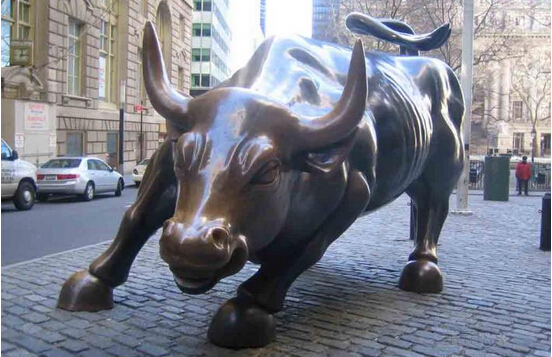

A股

东方证券资产管理有限公司董事长陈光明表示,2016年以来“黑天鹅”事件频出,资本市场表面上极具戏剧性,但背后其实隐藏着清晰的主线逻辑。即过去三、四十年以效率为主导的全球化走到了尽头,正向着以公平为主导的利益再分配和格局再分配转变。经济增长的约束条件越来越多,经济增长乏力,而如何分配将成为未来一项重要议题,这种转变可能持续很长时间。

陈光明指出,外部环境面临诸多不确定性,反全球化和贸易保护主义抬头,这都对中国经济增长造成压力。近年来资产价格上涨,导致企业成本上升,未来要反哺实体经济,客观上要求资产去泡沫。在实体经济较差、需要扶持的情况下,资产去泡沫、金融去杠杆将是2017年的主题。

对于2017年的投资策略,陈光明表示,风险偏好下降将是市场的重要特征。由于约束条件较多,A股市场很难见到系统性大行情,而是防风险为主。在缺乏系统性大行情的背景下,需要更加关注上市公司质地。投资者可以寻找自下而上的结构性机会,选择最优秀的公司,并以低估的、合理的价格买入。

东方证券研究所资深宏观策略分析师吴胜春指出,在美联储加息的背景下,欧洲经济疲软且全球流动性冲击会导致新兴市场动荡不安,2017年的风险主要将来源于欧洲。从投资、消费、出口方面看,中国经济的“新三驾马车”分别为深度城市化、大消费时代和“一带一路”。从中国中长期增长来看,深度城市化的推进也会体现在消费的增加上,投资方面需要智慧投资和有效投资。

大类资产配置方面,吴胜春建议兼顾博弈的变化。主动配置的同时,核心要做好风险防范。此外,制造业投资已经处于历史最低位,目前有企稳现象,预计制造业投资可能会成为后市的“黑马”。