第一黄金网12月27日讯 2016年即将结束,这是全球金融市场颇为动荡的一年。年初,美联储加息“余威”引发全球股市调整;年中,英国意外“退欧”,避险情绪推高黄金价格;年末,特朗普当选美国总统,避险资产和风险资产上演单日逆转行情。临近2016年收官,美联储将祭出最新利率指引。市场普遍预期,加息已是板上钉钉的事。

如此一来,无论是发达经济体还是发展中经济体,都面临着汇率波动问题。目前,投资者的目光齐刷刷聚焦在以下几个问题:在升息环境下,美国和全球经济前景将何去何从,全球资产又将如何重新定价?

美联储2017年会关注什么?

2017年加息最关注的两件事

12月13-14日,美联储将召开年内最后一次议息会议。从目前美元指数及黄金的表现可以判断,市场普遍认为加息已是板上钉钉的事。只是,今年频频飞出的“黑天鹅事件”束缚住了决策层的手脚,因此加息力度或远不如投行预期的那般猛烈。

最新当选的美国总统特朗普运气不错。在积极推进利率正常化的进程中,一份份靓丽的数据如期而至。12月初,美国劳工部发布了一份异常强劲的非农就业报告。数据显示,美国11月新增非农就业人口17.8万人,且失业率降至4.6%,创2007年8月以来新低;与此同时,美国11月消费者信心指数上升至2007年7月来最高点。

根据常识,加息最关注两件事——就业和通胀。一般情况下,加息往往基于通胀或通胀预期的转头向上,或者基于失业率的向下拐头。当前,美国通胀略有抬头,失业率也一直维持在低位。两项数据为加息再添一把火。在野村、法兴等大行眼中,对加息而言,美国就业与失业率得到改善,比经济整体增长更有价值。

目前阶段市场最关心的不是美联储加息与否,而是2017年美联储的加息步伐究竟会迈得多大。今年年初,高盛等机构预期美联储年内会加息四次;但不管市场预期如何,美联储一直非常认真地贯彻“渐进式”加息节奏。临近年末,包括高盛、摩根大通等在内的顶级投行,再一次“逼宫”美联储,在各种策略报告中早就计入了加息因素。

然而,美联储加息并不只是美国自己的事情。在美国内部风险降低至加息门槛的时候,外部风险却在不断提高。今年6月英国意外通过“退欧”公投,一下子把美联储的政策空间收窄了。12月,意大利刚刚结束修宪公投。2017年,伴随着荷兰、法国、德国大选的接连展开,多党派的竞争、不确定性的加剧或使美国外部风险提升到一个新的高度。

此外,欧洲银行业的危机一直是一颗“定时炸弹”。今年以来,欧洲各银行机构整体市值已蒸发近2600亿欧元。欧洲央行的最新报告指出,今明两年全球银行业的盈利预期都不理想,而欧元区银行的盈利预期则是全球最低。与此同时,欧盟对区域内银行业采取的监管标准更为严格,如监管当局不断要求银行改善资产负债表、提升资本充盈率等,这大大增加了欧洲银行业的压力。市场一直冷眼旁观着欧洲银行业的一举一动。

2017年,全球市场难免在巨浪中起起伏伏。多数投行认为,在外部风险加剧的情况下,美联储只能维持“渐进式”加息的步伐,预计明年会有两次加息,且下半年才加息的可能性相对更大。

2017年市场的机遇在哪里?

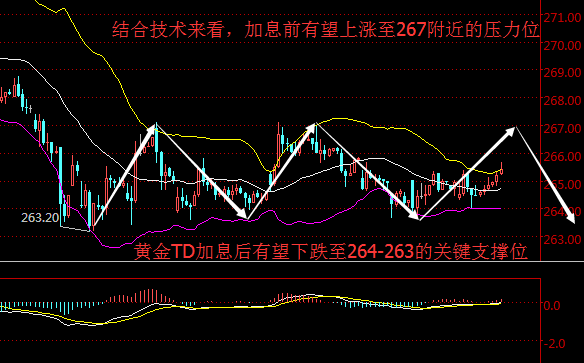

投资者可能顺势联想到:在美元走强的大背景下,黄金将在2017年急转直下。然而,国际现货黄金上周四亚市盘初延续隔夜升势,触及每盎司1177美元的日内高点。在众多机构看来,黄金并不会因美元走强而走低,2017年黄金和美元指数大概率将呈现同涨格局。

对比2016年的美元指数和黄金价格走势,其实也不是一味呈现反向趋势,先后有两次非常明显的同涨。第一次出现在一季度,全球股市动荡推升避险需求,黄金价格和美元指数同时上行。第二次发生在6月下旬,刚巧就是英国“脱欧”公投之时,公投的结果使得投资者产生恐慌情绪,黄金价格再次和美元指数同涨。

2017年大概率将延续2016年的局面。当前全球经济发展放缓,各国央行纷纷采取宽松的货币政策,甚至实行负利率,这对黄金市场是非常有利的。上周,市场普遍预期欧洲央行将宣布延长国债购买计划。金价最终走向取决于市场的实际利率,当实际利率为负的时候,就表明投资者把钱存在银行里是不断贬值的,这对本身没有收益的黄金来说是个利好。

与此同时,美国经济并没有想象中的那么强劲,黄金对冲经济下行风险的作用不容小觑。目前美国国内就有一种质疑的声音:美元指数走高之后,美国经济能否保持现在的发展速度也成问题。特别是美国政府债台高筑,已经接近了20万亿美元,超过美国一年国内生产总值,每年利息支出就高达2000亿美元。如果利率提高,利息支出还将大幅上升,对美国政府来说就是一个难以承受的负担,所以黄金市场的前景并不像一些人所说的那样暗淡。2017年,欧洲各国的选举给金融市场增加了巨大的不确定性,“黑天鹅”事件或使黄金的避险属性得到完美的释放。

在美元、黄金重新定价下,预期其他资产也将加速调整。花旗集团近日发布报告,预计随着全球经济增长加速,2017年大部分原材料将会表现强劲。花旗预计2017年全球增长将升至2.7%。随之而来的是,商品市场上供应过剩的局面终于消失,恢复平衡。在未来6-12个月内,该行看好原油、铜、锌和小麦。

经历了2016年的动荡后,投资者在新的一年中或许更应重点关注各种“超预期”的因素。

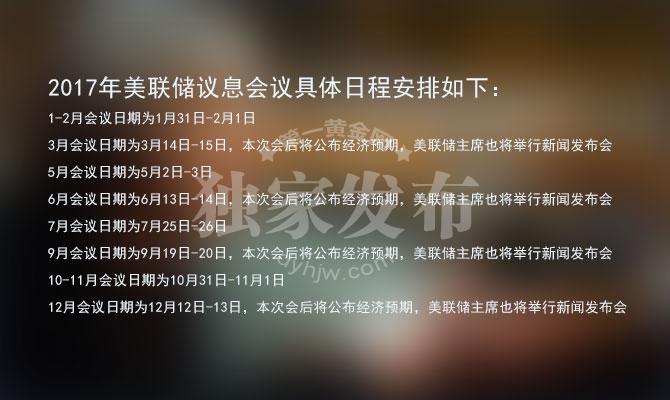

2017年美联储议息会议时间表

2017美联储加息时间表