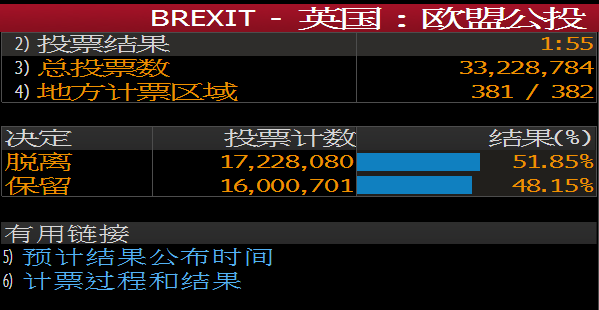

今日早盘,美元指数延续震荡格局,“退欧风险”短期成为人民币汇率最重要的驱动因素。确定英国退欧,美元直线拉升。

人民币当前面临的内部压力不大,主要受外部冲击扰动。目前看,6月加息(包括7月加息)已经基本“证伪”,人民币短期可能面临的冲击只剩下英国退欧公投。不过,短期汇率扰动似乎已经不再引起中期汇率预期的不稳,汇率风险对人民币资产的冲击也已经大大降低。

中信银行:人民币难现单边走势

英国退欧,英镑下跌,美元走强,人民币依然将面临贬值压力。不过从市场情绪上看,由于近期人民币中间价形成机制透明,汇率波动与全球外汇市场关联度较高,市场对于人民币汇率的下调比较淡定。汇率波动不存在单边上涨或下跌,即便人民币在短期内对美元走弱,也会随市场波动出现反弹。

国信证券:中间价双向波动将加大

上周人民币兑美元汇率中间价总体走贬,尤其是在上周三大贬210点,五年来首次突破6.6元的大关,但上周四又大幅回调262点。由于上周美元指数并未明显走强,因此主要的贬值压力来源于外汇市场供求,也即反映在四个交易日中收盘价较中间价的贬值上。我们认为这在一定程度上表明央行对人民币对美元汇率贬值的容忍度提高,尤其是体现在对于6.6这一关口的测试上;而未来人民币对美元汇率中间价的双向波动也将进一步加大。

东兴证券:或对一篮子货币小幅贬值

和以往有所不同,我们认为人民币贬值压力并不主要来自资本大幅流出,因为近期资本流出的情况在明显改善甚至有可能出现了净流入。汇改之后人民币汇率波动贬值,但仍未完全消化2014年-2015年的被动升值幅度。外贸出口乏力,人民币仍存贬值压力,汇率波动显现不对称性,波动扩大且趋势贬值。近期投资等数据显示经济增长平稳,供给侧改革亦逐步推进,过程中关注防风险、增强货币政策独立性有利于巩固已有稳增长成果。在不对称波动中人民币将避免跟随美元被动升值,也将允许人民币在稍长时段内对一篮子货币一定程度贬值。