黄金(GOLD)周四的上行仍是避险情绪及宽松的利率政策预测期望推升的结果。而美联储关注的就业和通胀也逐渐走向预期目标,进一步支撑加息的渐进。全球货币政策分歧加大,黄金下行仍有空间。

首先,多数国家负利率,政策分歧加剧。全球经济正在缓慢萎缩。货币政策失效,今年年初以来,越来越多国家不断深化负利率。1月29日,日本宣布进入负利率时代,并强调必要时加大宽松;中国央行降准50基点;3月中旬,欧洲央行三大利率齐降,且将QE计划的每月购买资产规模扩大至800亿欧元;新西兰联储降息,挪威央行降息;澳洲联储、韩国央行也表态要继续宽松。几乎四分之一的全球GDP来自负利率国家。公共和私人部门债务水平高,暗示着私人部门持续去杠杆;财政措施空间有限。

央行货币政策明显转变以及更多的国家进入负利率时代,但从这一因素来讲,有益于资金流入黄金市场。然而,美国启动加息周期,又是对商品的大利空。因此,投资者也将重点关注美联储货币政策的加息路径及美元表现。

其次,美国就业强劲,美元仍有上行空间。美国3月非农就业新增21.5万人,略好于预期的20.5万人,前值从24.2万向上修正为24.5万人;3月失业率升至5%,为2015年5月以来的首次增长,高于预期和前值的4.9%。平均小时薪资3月环比增长0.3%,高于预期的0.2%;同比增长2.3%,前值为2.2%。平均每周工时为34.4小时,符合预期和前值。劳动参与率上涨至63%,为2014年3月以来最高水平。这表明,人们对劳动力市场前景乐观,失业的人重返市场。美国接近充分就业,经济增长持续向好,金融环境已经从年初开始大幅放松,核心通胀表现稳固。从而有可能支撑美联储4月份再次加息。

最后,下游消费表现平平,关键还看投资需求。黄金的需求主要来源四个方面,包括消费、工业、央行持有以及投资。目前处于金银首饰消费的淡季,下游需求不济。数据显示,瑞士2月黄金出口降至18个月低点。瑞士2月对印度出口下滑至18,241公斤,创2015年1月以来最低,上月为41,731公斤,去年同期为26,759公斤。2月对香港出口较去年同期大减逾一半至19,800公斤,触及七个月低位。但对中国出口自去年2月的23,600公斤微增至27,192公斤,但较1月下滑37%。今年以来, SPDR Gold Trust的黄金持仓量快速增加,增速创出2008年金融危机以来最高,显示出投资者对黄金的浓厚兴趣。

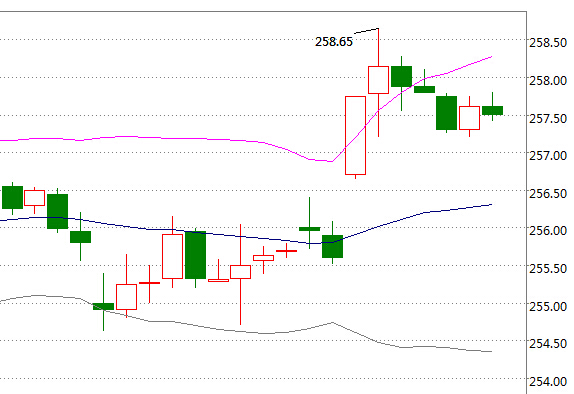

从技术面看,黄金的多头短线趋势有所恶化,1200关口能否把持住非常关键,这仍取决于美联储利率决议及言论是否对黄金有利。白银较黄金表现更弱。一方面,就业数据及美联储官员言论将影响4月加息的预期;另一方面,美元温和反弹,部分多头获利离场,黄金上方1235美元形成短期阻力,下行支撑为50日均线,也就是1200的心理关口附近。如果金价跌破1200美元将引发技术性抛盘,后市将有非常大的回落空间。