展望2016年经济发展,现在全球资产大跌正是挑选好资产的时机,另一方面,货币新政为人民币提供了贬值空间,在未来两年左右的时间里,人民币或将继续贬值。在全球资产暴跌的同时,也是真正的价值投资者配置海外资产的最佳时机。

人民币的波动性或将继续加大并可能存在持续贬值两年左右。

近期人民币兑美元明显贬值亦引发市场高度关注,基于未来两年中国减息而美国加息的政策背离,加上其政策的不确定性,以及经济状况还未见改善,自2016年开年以来,人民币持续遭受市场力量带来的贬值压力。

同时专业机构如麦格理、高盛、渣打、摩根大通等对人民币2016年的走势存在显著分歧,也意味着今年人民币的波动性会加大。

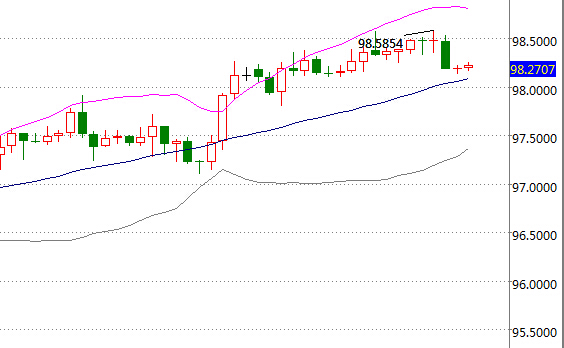

根据中国外汇网的数据显示,自2015年8月以来,人民币对美元汇率已下降5%。而近日离岸人民币的跌幅更急,最低曾触及6.75水平。

过去人民银行副行长易纲曾指出,未来会增强市场机制作用,让人民币滙率双向弹性都增加,但这个过程一定要保持在合理均衡水平上的稳定,所以短期滙率和利率走势主要看中国政府的政策主导。

个人认为,从中长期看,中国经济增速及劳动生产率相对较高,国际化提升人民币交易和储备需求,加上外滙储备雄厚,人民币滙率保持基本稳定是有基础的,但是未来两年人民币对美元可能呈现渐进有序的贬值。

个人分析,短期内市场预期人民币贬值,主要有一个原因:

过去十年人民币的单边升值,大量热钱流入中国套利,而现在无论利息、资产价格的高估尤其是房地产或是实体经济都存在变量,导致出现人民币贬值预期,一旦热钱果断离开,又将加速人民币贬值。

人民币贬值 这几类人或损失惨重

(1)、股民

据观察发现,从过去在人民币升值的大趋势下,人民币与A股走势在多数时候存在高度的正相关。每一次人民币贬值都伴随着A股的下跌甚至大幅跳水。人民币贬值往往引发本币资产估值下降,拖累整体大盘;同时由于热钱流出,A股所处的流动性环境会迅速趋紧。

(2)、过度集中投资国内房地产者

投资者担心人民币贬值将导致整个房地产市场预期逆转,促使投资者逐渐放弃房产这个估值价格已经过高的资产。所以由此认为,对三、四线城市来说,房价面临下跌的可能性越来越大。

尤其是那些于人民币开始升值周期时从海外涌入国内的热钱,会因人民币贬值而流出中国,或不敢再轻易进入中国投资市场。

(3)、将会送孩子出国留学的家庭

对于将会有留学海外的学子家庭而言,人民币贬值就意味着同样等值的人民币,所换取的外汇比以前减少很多。相对而言海外学费及生活费可能与预期规划产生重大出入。

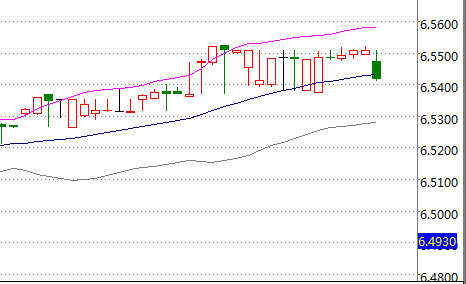

中国外汇交易中心公布的数据计算,2015年12月14日,1美元可兑换人民币6.4495元,而到了2016年1月13日,这个数值变成了6.5630元。如果以兑换1000美元计算的话,目前要比一个月前多花费113.5元。

(4)、做多人民币的中国企业

近年来,随着人民币兑美元稳步升值,很多中国企业通过 “目标可赎回远期合约” 做多人民币来确保稳定的出口收入,甚至有企业借钱押人民币升值,放大了在人民币升值期间带来的收益。以此推断,一旦人民币汇价趋势改变,也加剧了人民币贬值给这部分人造成的损失。

人民币贬值期下,老百姓如何应对?

对于普通老百姓来说,在人民币贬值期下,可以推断美元资产可以作为家庭资产分散配置的一个最佳选择。

(1)、美元储蓄

对于普通投资者来说,美元可以作为对冲人民币贬值的的一个家庭资产分散配置方式。目前美元的定期储蓄利率较低,美元定期储蓄一年的利率仅为0.75%。同时需考虑个人购汇的额度限制。

(2)、人民币合格境内机构投资者QDII基金

随着人民币兑美元贬值,通过投资海外的人民币合格境内机构投资者(QDII)基金配置美元资产,一方面不用考虑个人购汇的额度限制,另一方面又可以获得美元存款更高的收益。正是以上原因,据此观察近期此类基金变得非常热卖,甚至出现要暂停认购的情况。

截至1月17日,有37只QDII基金限制认购,单是1月13日就有10只QDII基金都因为外汇额度用完而暂停大额认购,其中博时基金旗下8只QDII基金1月6日就已经全面暂停认购。

(3)、离岸美元结算基金

投资者可于香港直接投资于人民币合格境内机构投资者(QDII)基金以外的环球基金组合包括中国境内的股票或债券基金。香港金融产品信息公开,并必须受证监会审批认,从业员也必须受金融管理局及证监局规管。

而且香港绝大多数基金都以美元作为结算货币,也有少部分以欧元、港币、英镑、日元、澳元等货币结算。基金种类有较多选择,部分债券基金每月派息基金年利率达9%。较国内美元理财产品或美元定存高。

(4)、离岸美元结算债券

对于喜欢定息类而又较保守的投资者,建议可以购买离岸主权债券或上市公司债券。大部分以美元作为结算货币,也有部分以人民币、欧罗、港币等货币结算。

购买债券无需承担如债券基金基金价格上的波动,投资模式较像银行定存。一般6个月派息一次,年期由1年至10年以上可以选择。以国内运动品牌361度为例在港发行的债券,现行到期利率约6%。

(5)、离岸储蓄类保险

在人民币贬值潮下,大量投资者购买香港储蓄类保险对冲。一方面香港保险大部分以美元或港元结算,回报率与美元利率有正相关关系。美元进入加息周期,保单回报率也相应提高,现行红利回年报率大约3.5%-4%。

另一方面购买保险费用并不受个人购汇的额度限制,所以过去香港的最大保费人寿保单记录每年均创新高,最新保费记录高达亿元以上,显示部分国内高净值客户利用储蓄类保单对冲贬值风险以及提高投资回报率。

(6)、海外房地产投资

随着国内房地产估值过高与供应量过多,加上人民币贬值潮下,部分投资者于近年更多的选择海外房地产作为资产配置的一部分。一方面物业升值潜力较国内高,而且租金回报率高达5-15%,较国内平均2-3%高。

虽然在人民币贬值加大的预期下,不少人开始配置美元资产,在此提醒,投资美元资产需要选好投资,不能盲目跟风。