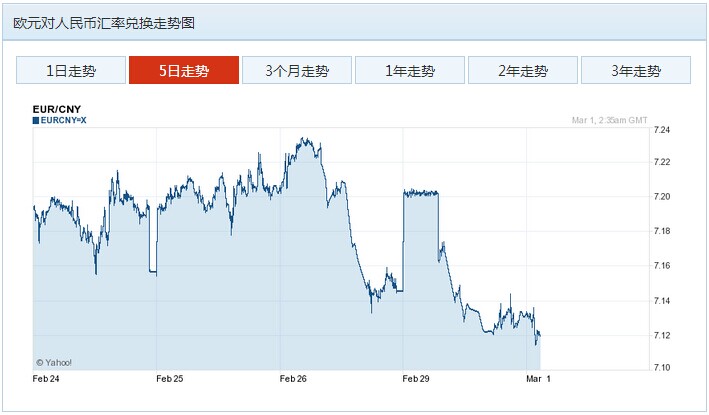

周一(2月29日)中国央行宣布降存准50个基点,分析师认为,此举提升了欧洲央行最早下周就采取行动的预期,加之欧元区2月通胀率意外跌入负值区域,这也令欧元成为人行降准日最大的“汇市输家”,欧元/日元跌至接近三年低点,欧元/美元也跌至一个月低点。

另一方面,金价收获四年来最佳月度表现,但分析师警告称,假如有更多央行采取行动,市场风险偏好情绪可能会升温,同时美元反弹苗头已经开始显现,需要警惕金价短期出现回调的风险。

降准或使更多央行跟进

中国央行周一晚间宣布普遍下调金融机构人民币存款准备金率0.5个百分点,此举令市场颇感意外。

降准宣布后,国内外金融市场迅速反应。美元/离岸人民币迅速走高,澳元/美元一度触及0.7168的日内高点,国际原油期货也缩小了跌幅。

BMO策略师Stephen Gallo表示,中国下调存款准备金率将会提升风险偏好,因为该举动支持了央行准备好采取行动的预期。

Gallo认为,中国降准明显对人民币不利,同时利好美元/欧元和美元/日元,因为降准提高了欧洲央行(ECB)和其他央行放松货币政策的可能性。

周一数据显示,欧元区2月通胀率下滑情况超乎市场预期,并跌入负值区域,令欧洲央行面临更大压力,需在下周进一步宽松货币政策。

欧洲央行密切关注的核心通胀率涨幅下滑幅度也大于预期。排除波动剧烈的未加工食品及能源价格后的核心HICP初值2月为上涨0.8%,分析师预估为上升0.9%,1月为上升1.0%。

欧洲央行管委会将在3月10日召开会议。预料欧洲央行将公布一套组合措施,包括进一步调降已为负值的存款利率,以及微幅调整资产购买计划。

德意志银行(Deutsche Bank AG)驻纽约的外汇研究全球联席负责人Alan Ruskin表示,欧元/美元第一季度末之前可能会跌至1.05,并在今年晚些时候跌至平价。

金价收获四年来最佳表现 警惕美元反弹

因金融市场普遍动荡,黄金的避险吸引力增强,金价同时收获四年来最大月度涨幅。本月金价一度触及1,260.60美元的一年高位。2月大涨10.6%,为2012年1月以来的最大月度涨幅。

Natixis分析师Bernard Dahdah称:“全球市场今年开局动荡,一些国家实施负利率,美国升息前景也不乐观。”

美国商品期货交易委员会(CFTC)周五公布的数据显示,截至2月23日当周,对冲基金等基金增持纽约商品期货交易所(COMEX)期金多仓至一年高位。

全球最大黄金支持上市交易基金SPDR Gold Trust持金量上周五增加至762.41吨,为约一年来最高。

金价今年已经上涨16%,表现好于高收益率和投资级公司债券、美国国债、外汇和主要股指,因全球经济增长堪忧,刺激了避险需求。

对美联储可能放缓收紧货币政策的猜测打击美元,也提高了黄金的吸引力。美元指数2月下滑1.4%。

美元兑大多主要货币汇率周一维持强势,美国方面本周将公布包括非农就业报告在内的众多重磅数据。分析师指出,如果本周发布的非农报告依然强劲,预计美联储应该会将加息重新提上日程,从而继续给美元构成提振。

澳新银行(ANZ)驻新加坡外汇策略师Khoon Goh说:“美元反弹表明,经济数据和美联储政策前景仍是汇市的重要驱动因素。如今看涨美元的人气并非很浓,假如本周发布的美国关键经济数据优于预期,则美元有望进一步走强。”

三菱商事(Mitsubishi Corp策略师Jonathan Butler称:“进入3月,技术指标看似非常稳固,黄金上市交易基金(ETF)流动性看似支撑金价,不过宏观方面,下周将有欧洲央行会议,可能会宣布实施进一步量化宽松,这会给欧元/美元带来压力,所有商品应该再次承压。”

聚焦美国ISM数据

周二将有包括ISM制造业指标在内的众多重磅数据,若表现优于预期,可能会进一步推高美元。

北京时间周二22:45,美国2月Markit制造业采购经理人指数终值将出炉,市场预期该指标料自上月的51.0升至51.2.

此外,供应管理学会(ISM)定于北京时间23:00公布美国2月制造业采购经理人指数将出炉,市场预期该指标自48.2升至48.5,此外,制造业就业分项指标预计自45.9升至46.4.

美国ISM制造业指数1月份连续第四次低于50,使三个月均值降至48.2的2009年7月以来最低。

法国农业信贷的G10外汇策略师主管Valentin Marinov以及策略师Manuel Oliveri和Jennifer Hau在最新的数据研报中指出,本周的美国关键数据众多,2月非农数据无疑是重点,“我们则特别强调ISM采购经理人指数的关键性。”

报告显示:“ISM数据方面,在非制造业活动领域,上周发布的Markit服务业PMI指数多年来首次陷入萎缩,这使得前者本周的发布情况显得尤为关键,这也意味着,两项指标有望互为补充,呈现美国消费领域的全景,市场一致预期显示为,这次ISM PMI数据有望小幅改善。”